La importancia de monitorear los riesgos

by Bence Jendruszak

Sin importar si eres un intercambio forex o un corredor, las regulaciones KYC dictan que debes conocer a tus clientes.

Veamos cómo hacerlo adecuadamente.

El KYC, abreviatura de Know Your Customer/Client (conoce a tu cliente), es un requisito legal para las fintech y las plataformas de intercambio.

Obliga a las compañías que lidian con el intercambio de instrumentos financieros (como el forex) a verificar con quién trabajan, usualmente al registrar un nombre y apellido, dirección residencial, edad, y, algunas veces elementos, opcionales de verificación KYC.

No cumplir con estos mandatos legales puede acarrear problemas legales a tu plataforma de intercambio. Si estás en el proceso de crear un nuevo negocio de trading en forex, podrían simplemente denegar la licencia.

Si no despliegas los controles apropiados en tu organización, te arriesgas a:

Está claro que hacer frente a cualquiera de las anteriores puede drenar verdaderamente tu tiempo y tus recursos, lo que puede impactar negativamente tus metas (costos legales, horas de trabajo desperdiciadas, lidiar con solicitudes de servicio de los clientes, etc.)

Un desafío clave de las plataformas forex es cumplir con los requerimientos KYC que varían según el país. En teoría, lo básico no debería ser muy distinto, pues necesitas:

Pero ya que las plataformas y corredores de forex o intercambio de divisas tienden a atraer clientes internacionales dada su naturaleza, tienen que considerar las variaciones regionales. Por ejemplo:

Por lo tanto, existen desafíos adicionales que crean fricción para tus clientes, sin mencionar el hecho de que las verificaciones KYC no son infalibles. De hecho, la mayoría de los estafadores sabrá exactamente cómo sortearlas al utilizar técnicas como el fraude de identificación sintética.

Asóciate con SEON para reducir las tasas de fraude en tu negocio con enriquecimiento de datos en tiempo real y APIs avanzadas.

Pide una Demo

Como cualquier otro tipo de cumplimiento, el KYC en el intercambio con forex añade fricción a la experiencia de onboarding del cliente.

Incluso si te jactas de permitir a tus clientes un acceso rápido al forex para intercambiar internacionalmente, de todos modos debes añadir obstáculos en el proceso de registro para evaluar a tus usuarios.

Aunque esto incrementa la seguridad, también aumenta la rotación, en la que clientes potenciales pueden recurrir a competidores con un proceso de incorporación más fluido.

Pero existen formas de evitar esto, a continuación veremos cómo la fricción dinámica puede ser una solución.

Como cualquier otro procedimiento KYC, debes encontrar las maneras de entender quiénes son tus usuarios lo más pronto posible.

Estas son tus opciones:

La clave, por supuesto, es seleccionar la solución que tenga mayor sentido para tu negocio de intercambio en forex.

La verificación previa al KYC ayuda a minimizar los costos, reduce la fricción y la rotación donde sea posible e incluso permite incorporar a más usuarios valiosos al reducir los falsos positivos.

Este tipo de comprobación te permite utilizar el poder de la fricción dinámica, un tipo de sistema de semáforo con base en el riesgo que te permite:

Como resultado, la tasa de buenas comprobaciones KYC frente a las malas incrementará, lo que te ahorra costos que se acumulan rápidamente.

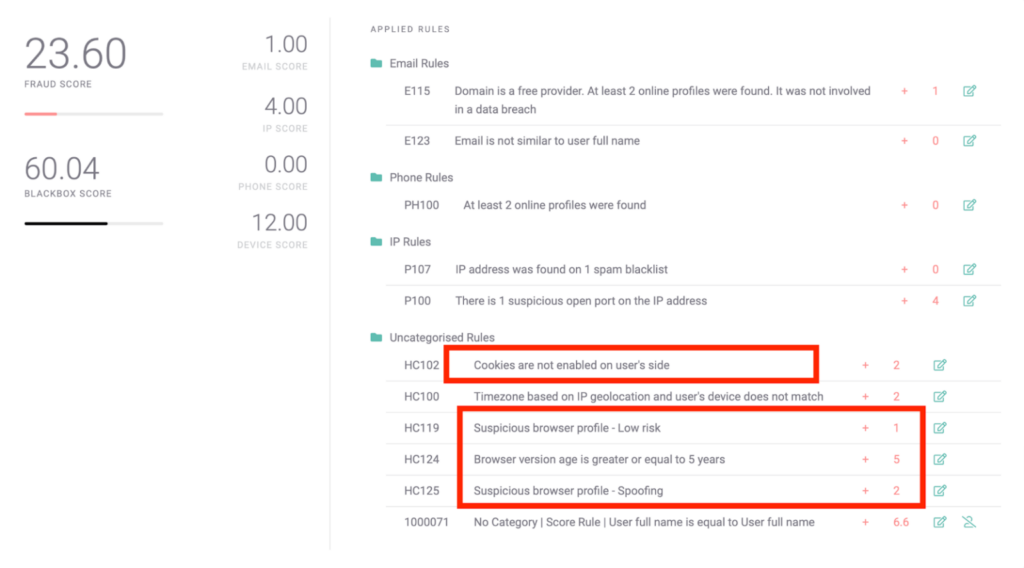

Las reglas de fraude son la mejor arma en tu arsenal contra los estafadores de identidad. Aquellos que quieren engañar a tu proceso KYC tienden a seguir patrones similares. Así es como puedes detectarlos.

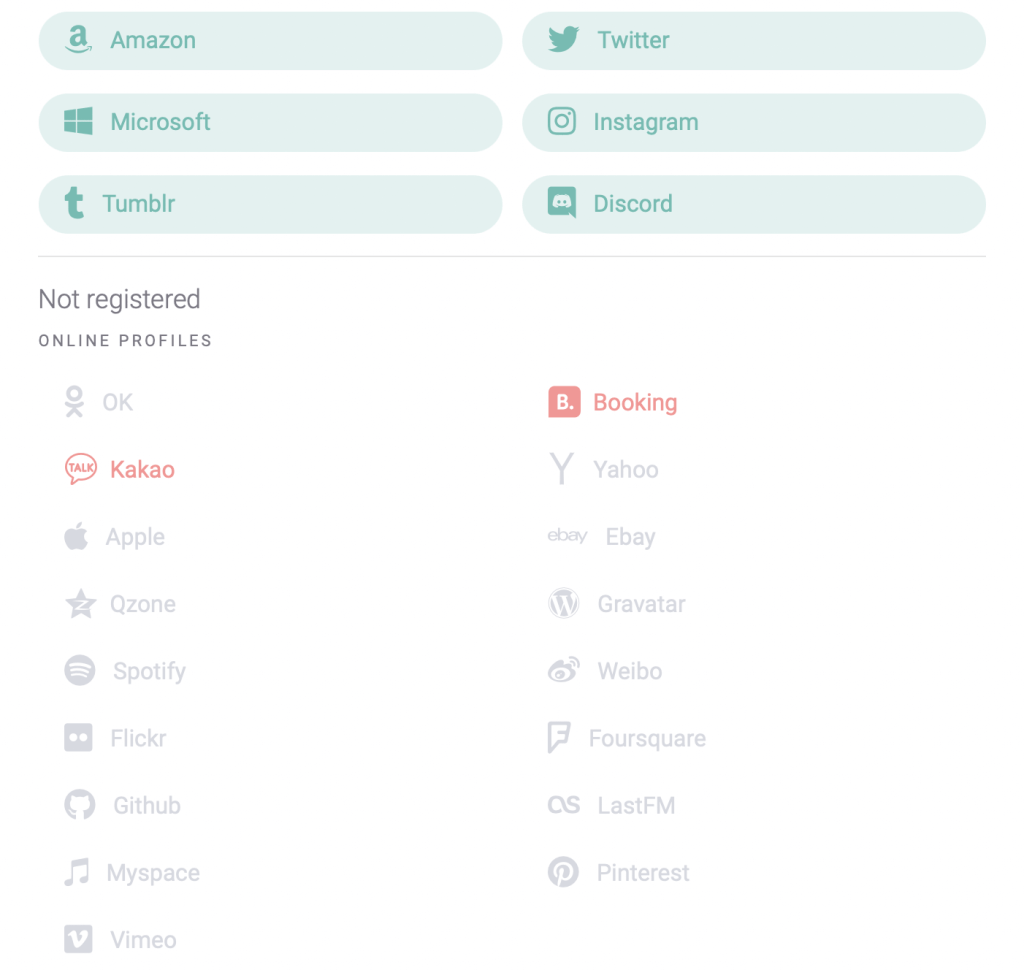

A medida que el mundo se vuelve cada vez más social, cada vez tiene menos sentido que un usuario legítimo de Internet no tenga ningún perfil en las redes sociales. Aunque esto no significa necesariamente que sean estafadores, tal hallazgo debería hacer saltar las alarmas.

¿La razón por la que los defraudadores no tienen perfiles sociales? Generan nuevas direcciones de correo electrónico para casi todas las estafas. Registrarse en las redes sociales y en las plataformas en línea con ellas no es algo que los defraudadores tengan por qué hacer, e incluso si lo hicieran, es una molestia tener que volver a crearlo para cada persona falsa.

En cambio, su objetivo es crear tantas cuentas en línea como sea posible para acceder a tu servicio de comercio FX y aprovecharse de las bonificaciones de registro, realizar el lavado de dinero o cualquier otra serie de esquemas.

Hay varias formas de buscar un perfil social. Puedes buscar manualmente sus cuentas basándote en el nombre y el apellido que capturas como parte de tu proceso KYC. O puedes ver si una dirección de correo electrónico o un número de teléfono están vinculados a los perfiles.

Esto último tiene grandes ventajas: entrega resultados en tiempo real, automáticamente y sin fricción.

En esencia, la búsqueda de redes sociales es una verificación pre-KYC invisible que te dirá instantáneamente si estás tratando con un usuario sospechoso.

La dirección IP de los clientes de tu intercambio FX también pueden apuntar a usuarios buenos y malos. Es otra herramienta para desplegar verificaciones previas al KYC, para asegurar que:

Por ejemplo, los clientes que usan VPNs, Tor o proxys podrían intentar engañar tus verificaciones KYC.

Es importante fijarse en la geolocalización de la IP, pero también los potenciales intentos de spoofing, no hacer esto podría hacerte incumplir los procesos KYC.

Ya vimos desde dónde se conectan los usuarios con el análisis de IP, pero también es importante comprobar cómo se conectan con tu plataforma de intercambio forex.

Los intercambios y corredores forex pueden desplegar la llamada herramienta de huella de dispositivo para exponer los metadatos de los dispositivos de tus usuarios.

Asóciate con SEON para detener el fraude, optimizar el recorrido de tus clientes e identificar a los VIPs mientras cumples los requerimientos.

Pide una Demo

SEON te da un control completo sobre tu estrategia de riesgo para KYC y AML, y la prevención del fraude.

Es una herramienta modular que te permite extraer todos los datos posibles de tus usuarios en cualquier punto de contacto, incluso durante las fases de incorporación, transacción y retirada.

¿El objetivo de todos estos datos? Permitirte detectar patrones sospechosos y bloquear el fraude antes de que se produzca, ya sea para

SEON te permite controlar completamente tus reglas de fraude, e incluso aprovecha el aprendizaje automático para ayudarte a identificar patrones criminales a lo largo del tiempo.

¿Listo para hacer que su servicio de comercio de divisas sea a prueba de fraudes? Puedes empezar a utilizar SEON hoy mismo registrándote para obtener una prueba gratuita, sin necesidad de una tarjeta.

Estudios de caso

Artículos relacionados

Showing all with `` tag

Get anti-fraud and compliance insights and tips from SEONs experts.

Bence Jendruszák es el Director de Operaciones y cofundador de SEON. Gracias a su liderazgo, la compañía recibió la ronda de inversión Serie A más grande en la historia de Hungría en el 2021. Bence es un apasionado de la ciberseguridad y su relación con el éxito empresarial. Puedes encontrarlo encabezando webinars con líderes de la industria en temas como el fraude en el iGaming, la comprobación de identidad o el machine learning (siempre que no esté preparando café cuestionable para sus colegas).