Las cuentas bancarias probablemente sean las cuentas más importantes de tu vida. Los defraudadores lo saben, por lo que harán lo que sea para acceder a ellas.

Veamos cómo puedes prevenir que el fraude de cuentas bancarias dañe a tu negocio y clientes.

¿Qué es el fraude de cuentas bancarias?

El fraude de cuentas bancarias es un término extenso que comprende cualquier tipo de interacción fraudulenta con una cuenta de banco. Incluye robar la cuenta bancaria de alguien, abrir una cuenta de banco con una identidad robada o hacer que alguien transfiera dinero en contra de su voluntad.

Mientras que los defraudadores siempre han apuntado a las cuentas de banco como la manera más rápida de acceder al dinero, las tasas de este ataque explotaron tras la pandemia de COVID-19. La rápida digitalización de nuestras vidas (y la subsecuente confusión) vio más de £745M ($986M) robados de clientes bancarios en el primer semestre del 2021 tan solo en el Reino Unido.

Vale la pena destacar que mientras que la mayoría del fraude bancario durante ese período fue en línea (93% según la edición del 2° trimestre del Reporte de Crímenes Financieros), el fraude telefónico dio un salto dramático al pasar del 1% al 7% de todos los intentos de fraude. Esto también se clasifica como fraude de cuenta bancaria si involucra una transferencia directa o una transferencia electrónica.

Los tipos de fraude de cuentas bancarias más populares

Desglosemos los tipos más comunes de fraudes de cuentas bancarias en orden de frecuencia, además de consejos de cómo prevenirlos.

Robo de cuentas bancarias

El robo de cuentas bancarias, también conocido como ATO, conforma el 42% de todo el fraude bancario según el Reporte de Crímenes Financieros mencionado anteriormente. Se suscita cuando alguien accede a una cuenta de banco sin autorización.

Los consumidores podrían referirse a los robos de cuentas como hackeo de cuentas, pero los resultados son los mismos: alguien obtiene acceso a la cuenta y la mina para obtener información personal, transfiere dinero a su propia cuenta o gradualmente drena sus fondos.

Debido a que las transferencias bancarias no son reversibles, a diferencia de los pagos con tarjeta, es extremadamente difícil subsanar los daños causados por los defraudadores de robo de cuenta.

Al igual que con todos los ataques ATO, los ataques de robo de cuentas bancarias sucede debido a:

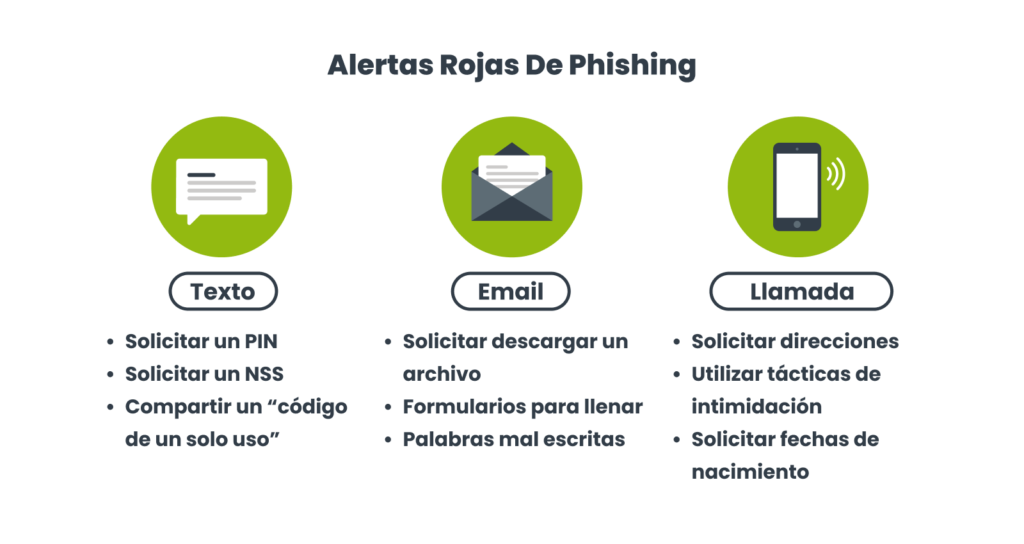

- el phishing: los defraudadores crean correos electrónicos masivos o campañas de SMS que redirigen a los usuarios a una página bancaria falsa de inicio de sesión. Los clientes ingresan sus credenciales de acceso y los defraudadores las roban. Alternativamente, convencen a los usuarios de enviarles sus credenciales de acceso directamente;

- ingeniería social: el método siempre popular de obtener información directamente de los clientes o el banco. El servicio al cliente es un objetivo cada vez más usual de los defraudadores quienes explotan el deseo de los bancos de mejorar su satisfacción al cliente;

- las credenciales compradas: es raro que los defraudadores encuentren detalles de cuentas bancarias válidos en la darknet (los ladrones originales los usan primero), pero las credenciales de acceso todavía pueden ser usadas para una variedad de propósitos nefastos;

- la vulnerabilidad en la ciberseguridad: los fraudes y el crimen cibernético se cruzan a menudo cuando se trata de los ataques de robos de cuentas bancarias. Los criminales sofisticados buscan fallas de seguridad desactualizadas tales como scripts de sitios cruzados incorrectamente implementados (XSS) o el server side requested forgery (SSRF).

- el rellenado de credenciales: los defraudadores utilizan software dedicado (bots) para probar automáticamente combinaciones de usuario y contraseña hasta que acceden a la cuenta. Esto se realiza a menudo utilizando listas de contraseñas encontradas en la darknet, pero también puede intentarse de forma aleatoria, a través de lo que se conoce como fuerza bruta.

Ten en cuenta que todo lo anterior puede combinarse para mejorar las posibilidades de éxito. Ya que muchos bancos ahora añaden verificaciones de dos factores, los defraudadores también dependerán de la suplantación de SIM para tomar el control del número de teléfono de alguien y recibir las contraseñas a través de SMS.

Cómo prevenir el robo de cuentas bancarias

Tras mejorar la seguridad de tu sitio web y educar a los consumidores sobre el valor de sus cuentas, lo que sigue es establecer sistemas de detección. Por ejemplo, usar una combinación de reglas de velocidad, huella digital de dispositivos y herramientas de búsqueda de IP, podrías recibir alertas siempre que:

- un usuario ingrese la contraseña incorrecta varias veces consecutivas;

- la ubicación parezca sospechosamente lejana a la dirección residencial del usuario;

- un usuario ingrese desde un dispositivo completamente nuevo;

- la conexión parezca establecerse a través de un VPN, proxy o conexión TOR;

- la configuración del dispositivo sea emulada por un software;

- la zona horaria del usuario o la configuración del idioma no coincide con las de tu usuario.

Puedes leer más acerca de cómo la huella digital del dispositivo y la reputación de fraude de IP pueden ayudar en estas situaciones. Todavía mejor, mira cómo se hace al dar clic en la siguiente imagen:

Fraude de cuentas nuevas

Una tendencia creciente que conforma el 23% de todos los fraudes de cuentas bancarias: los defraudadores abriendo nuevas cuentas de banco. ¿Cómo lo hacen? Con una combinación de identidad sintética, personificación de usuarios y suplantación de configuración.

La apertura fraudulenta de cuentas es particularmente dominante en los neobancos y bancos desafiantes. Estas compañías a menudo sacrifican la seguridad para ofrecer una experiencia de incorporación sin fricciones. Los defraudadores explotan esta experiencia sin fricciones al:

- combinar datos reales con datos robados (identidades sintéticas);

- usar tecnología para sortear las verificaciones KYC y IDV (deepfakes, documentos alterados con editores de fotos);

- suplantar su configuración en línea para hacer parecer que se conectan desde la ubicación correcta.

Cómo prevenir el fraude de cuentas nuevas

Al igual que con los ataques de robo de cuentas, mucha de la responsabilidad de ponerle un alto a los nuevos fraudes de cuentas recae en los mismos bancos. Si sus sistemas KYC o AML no son lo suficientemente buenos para marcar identidades falsas, deben pensar fuera de la caja:

- Observar datos alternativos: no solo fijarse en los documentos de identidad, sino también la huella digital del usuario, tal como las señales sociales, la configuración del dispositivo y el tipo de conexión.

- Monitoreo de transacciones en tiempo real: esta es una característica clave del anti-lavado de dinero, que también puede identificar a defraudadores tan pronto como empiecen a depositar o retirar dinero de sus cuentas recientemente creadas.

- Monitoreo del comportamiento: en el mundo de la prevención de fraude, esto se hace a través de reglas de velocidad. estas reglas observan los datos a través del tiempo, lo que puede responder preguntas como: ¿qué tan rápido completó el usuario el proceso KYC? ¿Está incrementando gradualmente sus préstamos con la intención de defraudar? ¿Está enviando múltiples pagos regulares que podrían apuntar al lavado de dinero?

- Sistemas de machine learning: el machine learning tiene la ventaja de ser capaz de analizar cantidades masivas de datos y sugerir reglas de riesgo con base en patrones identificables. Puede ser una gran ayuda para los gerentes de riesgo de los neobancos quienes tienen problemas para encontrar enlaces de comportamiento entre los defraudadores.

Combate el fraude en tiempo real con las herramientas avanzadas de SEON que ayudan a tu negocio en línea a prevenir los ataques de fraude bancario

Hable con expertos

Mulas de dinero

Las mulas de dinero son cómplices de los estafadores. Abren cuentas de banco a sus nombres con documentos de identificación reales. Esto las hace imposibles de marcar como defraudadores, ya que pasan todas las verificaciones KYC y AML.

Sin embargo, algo más siniestro ocurre a largo plazo, ya que trabajan con los defraudadores para recibir y transferir dinero, usualmente obtenido de manera ilícita.

Por supuesto, las intenciones de los defraudadores que contratan a estas mulas de dinero nunca son honorables. Las usan para lavar dinero, recibir dinero de estafas y apoyar todo tipo de otras actividades ilegales.

Cómo prevenir el fraude de mulas de dinero

Dado que las mulas de dinero caen dentro de la categoría del fraude de apertura de nueva cuenta, las estrategias de prevención son las mismas. Sin embargo, los bancos deberían poner especial énfasis en:

- Machine learning para extraer patrones de fraude que los gerentes de fraude podrían pasar por alto.

- Análisis del comportamiento a través de reglas de velocidad para entender cómo operan las mulas de dinero en tu plataforma.

- Análisis de redes sociales o visualización de gráficos, ya que estas técnicas pueden ayudarte a identificar conexiones entre cuentas, lo que podría apuntar a anillos de mulas organizados.

Estafas de transferencias bancarias o transferencias electrónicas

Las estafas de transferencias bancarias han incrementado tanto que algunos países las consideran un riesgo de seguridad nacional. En Estados Unidos, el número alcanzó $439 millones en 2019, durante la pandemia de COVID-19.

Las técnicas diseñadas para orillar a usuarios a transferir el dinero a la cuenta de alguien más no son siempre sofisticadas.

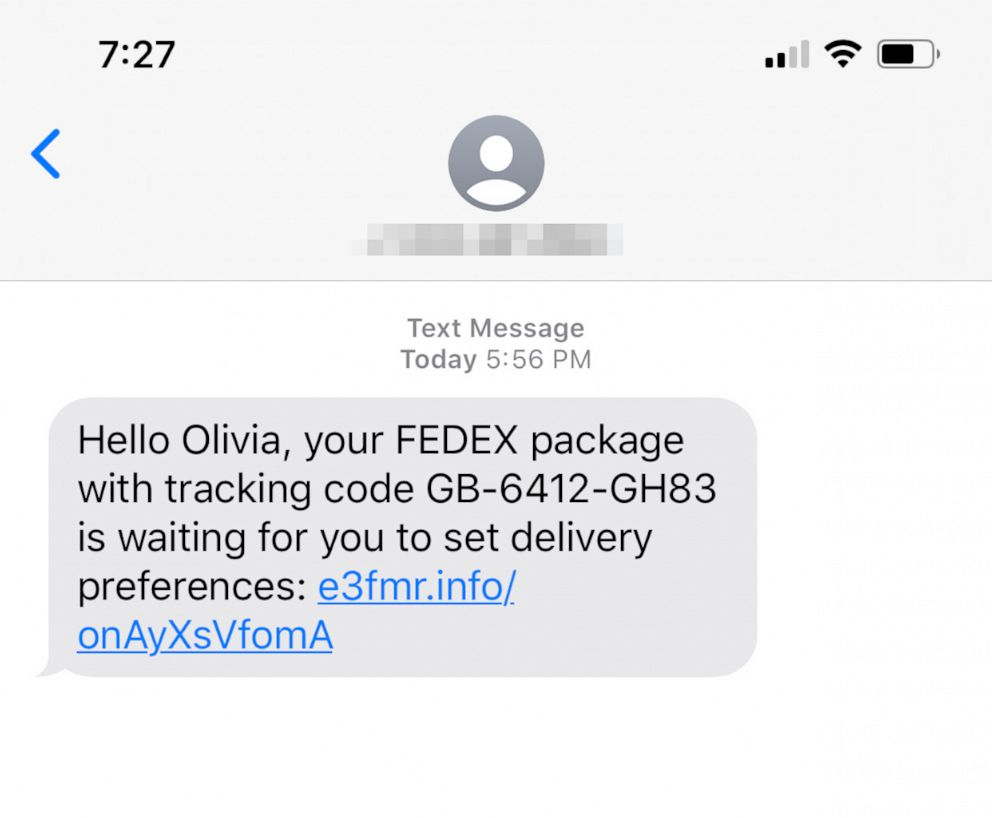

Los estafadores envían mensajes preocupantes que te hacen actuar rápido, solicita un cargo por un servicio urgente o pretende ser un familiar o pariente. Los servicios de paquetería también probaron ser una mina de oro para las estafas de SMS, tal como podemos ver en el siguiente ejemplo:

Un problema clave es que una vez que el dinero deja la cuenta de los clientes, es virtualmente imposible recuperarlo. De hecho, en años recientes, varios servicios de terceros dicen ser capaces de ayudarte a recuperar los fondos perdidos. Algunos de estos servicios podrían ser igualmente estafas.

Cómo prevenir las estafas de transferencias bancarias

Desafortunadamente, esta es otra de esas situaciones en las que los propios bancos tienen poco control. Sin embargo, la mayoría de los bancos ahora muestran mensajes al dar de alta una nueva cuenta o al iniciar una transferencia grande. También puedes activar el monitor transaccional para rastrear pagos inusualmente grandes.

Estafa de personificación bancaria

Las estafas de personificación bancaria suceden cuando los defraudadores se hacen pasar por los bancos. La meta siempre es extraer información personal, especialmente los detalles de acceso bancario, por lo que recae dentro del fraude de cuenta bancaria.

Este es un riesgo serio, no sólo en términos de seguridad, sino que también puede dañar la reputación de tu negocio y reducir la confianza de los clientes. También podríamos añadir a la lista la pérdida de dinero, propiedad intelectual y la interrupción de actividades operativas.

Y ahora es más fácil que nunca para los estafadores imitar a la entidad corporativa. Pueden encontrar kits de phishing online completamente desplegables, o simplemente contratar a un defraudador en el creciente nicho de Fraud-as-a-Service (Fraude como Servicio).

Cómo evitar las estafas de personificación de bancos

Nuevamente, la prevención es mejor que la cura. Deberías:

- comunicar regularmente sobre el tipo de información que le pedirás y no le pedirás a tus clientes;

- permitir la autenticación de varios factores tanto como sea posible;

- establecer códigos anti-phishing.

Esto último es especialmente popular con los negocios en línea. En términos simples, permite a tus clientes crear su propio código, que se mostrará en canales regulares como un SMS o correos electrónicos. Si el código no está, deberían incrementar su sospecha.

Cómo realiza SEON la detección del fraude de cuentas bancarias

SEON está diseñado para permitirte validar y autenticar usuarios más rápido, sin fricción añadida. Esto funciona para mejorar tus verificaciones KYC y AML, proteger las cuentas de clientes o prefiltrar usuarios para ahorrar en costos.

Nuestro sistema de detección de fraude modular basado en APIs te permite:

- enriquece datos de dispositivos, IPs, direcciones de correo electrónico y números de teléfono;

- proteger las cuentas de tus clientes con mejor seguridad de fricción dinámica;

- conoce a tus usuarios, incluso en mercados sin acceso a servicios bancarios;

- haz del AML y el KYC asequible y sin esfuerzo.

Lo mejor de todo, ofrecemos un modelo de precios completamente transparente, con un contrato de cancelación en cualquier momento y una prueba gratuita de 30 días.

Preguntas frecuentes

Asegúrate de tener seguridad de contraseñas e inicios de sesión sólida. Permanece especialmente atento a mensajes inusuales vía SMS o correo electrónico. Comprueba cada pago a una fuente desconocida. Si es posible, activa una frase de seguridad que tu banco incluya en cada comunicación.

Los estafadores utilizan la ingeniería social y técnicas de phishing para hacerte darles tus detalles de acceso a tu cuenta bancaria. Usualmente crean sitios web falsos y comunicaciones que parecen oficiales. Están disfrazadas para capturar tus detalles de acceso para un robo de cuentas.

Tristemente, hay muy poco que puedes hacer para obtener tu dinero de vuelta después de una estafa de fraude de transferencia. Aunque debes contactar inmediatamente a tu banco, podría ser incapaz de darte un reembolso, a diferencia de un pago de tarjeta fraudulento.

Primero, asegúrate de crear una reclamación con tu banco. También puedes contactar a las autoridades locales y los sitios de apoyo a las víctimas para crear un reporte de tu reclamo, usualmente con un número de referencia de crimen.

También te puede interesar:

Fuentes