Falsos Positivos

¿Qué son los falsos positivos?

En los círculos antifraude, los falsos positivos son acciones legítimas del usuario que se bloquean por sospechas de actividad delictiva. Puede tratarse de una transacción rechazada, un paso de incorporación abortado o una autenticación fallida.

Algunas empresas miden los falsos positivos como una «tasa de insulto al cliente» porque frustran a los buenos clientes que no pueden seguir adelante con sus acciones previstas, e incluso pueden hacer que se vayan a la competencia.

Los falsos positivos están estrechamente relacionados con los falsos rechazos, aunque estos últimos son más específicos, como veremos a continuación.

¿Qué causa los falsos positivos?

Si tu sistema de prevención del fraude está automatizado, un positivo falso será causado por una puntuación de fraude mal calibrada o por una estrategia de riesgo excesivamente protectora.

Algunos ejemplos son:

- Una compra rechazada como fraudulenta cuando en realidad es del titular legítimo de la tarjeta (falso rechazo)

- Un usuario bloqueado en su cuenta porque el sistema pensó que se había conectado desde algún lugar inusual

- Un comprador bloqueado en la solicitud de reembolso automatizada porque la forma en que intentó hacerlo se consideró sospechosa

Los falsos positivos también se producen debido a un error humano, por ejemplo, durante un proceso de revisión manual. Es posible que la persona que revisa los datos clasifique una determinada acción como fraudulenta cuando en realidad se trata de una solicitud de alto riesgo pero legítima.

¿Por qué son los falsos positivos un problema?

La respuesta es sencilla: porque frustran a los compradores legítimos, lo que significa una pérdida de ingresos y de fidelidad de los clientes.

Los Falsos Positivos apuntan a una estrategia de gestión de riesgos mal ajustada. Aunque algunos proveedores de fraude pecan de precavidos, un alto índice de falsos positivos puede tener consecuencias negativas para tu negocio.

Puedes perder oportunidades de negocio ya que los clientes potenciales se frustran con tu empresa. De hecho, 1 de cada 3 compradores estadounidenses que experimentaron un falso rechazo dicen que no volverán al mismo comerciante, cifra que se eleva a 2 de cada 5 en Europa, según Forbes.

Para empeorar las cosas, los falsos positivos pueden crear un ciclo negativo si no se detectan inmediatamente. Si se dispone de un motor de prevención del fraude con machine learning y el positivo falso no está etiquetado como tal, por ejemplo, no tendrá en cuenta estos resultados erróneos y puede crear aún más Falsos Positivos a largo plazo.

Por último, pero no menos importante, tratar de resolver los falsos positivos puede suponer una carga para tus recursos, especialmente si el equipo de atención al cliente está tratando con clientes enfadados.

¿Son los falsos positivos lo mismo que los falsos rechazos?

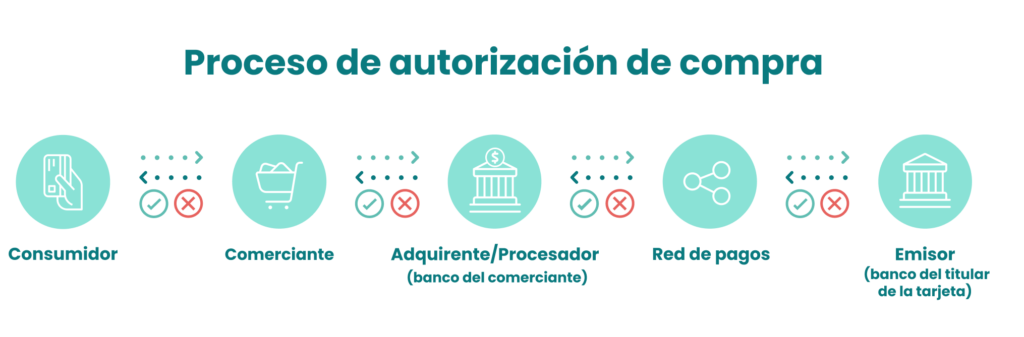

Un falso rechazo es un tipo de falso positivo, específicamente relacionado con los pagos con tarjeta de débito y crédito. El sistema ve un intento legítimo de pago con tarjeta pero piensa que el pago es fraudulento y lo rechaza.

A los compradores les desagradan tanto los falsos positivos como los falsos rechazos, que es a lo que alude el término «tasa de insulto al cliente». Puede sonar duro, pero los compradores pueden sentirse efectivamente ofendidos si su pago es rechazado. Además, en términos prácticos, tendrán que invertir tiempo extra para volver a intentarlo o localizar productos idénticos en sus competidores y comprarlos allí.

5 Formas de evitar los falsos positivos

Evitar los falsos positivos requiere tiempo y esfuerzo, pero merece la pena para las empresas.

- Revisa el sistema de prevención del fraude: Echa un vistazo a todas las reglas de riesgo establecidas y considera si pueden ser demasiado amplias o estrictas.

- Prueba las reglas de riesgo en un entorno de caja de arena: Prueba las reglas de riesgo en un entorno de caja de arena y comprueba si las tasas de falsos positivos son demasiado elevadas. Es posible que tengas que ajustar tus reglas de riesgo para evitar que se produzcan.

- Revisa tus comprobaciones manuales: Lo ideal es que solo revises las acciones con un riesgo medio, ya que las de bajo riesgo deberían aprobarse automáticamente, y las de alto riesgo deberían bloquearse. Pero vale la pena probar las revisiones manuales con datos de acciones de alto y bajo riesgo para ver si también las marcarías de la misma manera.

- Aprovecha el machine learning: Si consigues marcar los falsos positivos manualmente, tu prevención del fraude con el machine learning podría sugerir reglas de riesgo adecuadas que mejoren tu tasa de precisión.

- Considera la posibilidad de cambiar las herramientas de garantía de contracargos: Las herramientas de garantía de contracargos suelen estar calibradas para ser excesivamente protectoras. Esto se debe a que el proveedor tiene un incentivo para evitar el pago de contracargos por ti. Sin embargo, esto no está necesariamente alineado con tus necesidades individuales.

En general, evitar los falsos positivos forma parte de un esfuerzo concertado para atrapar con eficacia y precisión a los estafadores, al tiempo que se reducen las fricciones para los clientes legítimos.

Fuentes

Related Terms

Related Articles

Speak with one of our fraud experts

Feel free to reach out with any fraud-related questions or comments - we’ll get back to you as soon as possible.