La mayoría de las herramientas de prevención y detección ofrecen resultados mediante puntuaciones de fraude. Pero, ¿qué miden y cómo funcionan exactamente?

Tanto si ya dispones de una solución de detección de riesgos como si estás buscando una, es probable que hayas oído hablar de las puntuaciones de fraude.

Sin embargo, incluso los directores de empresa con experiencia son a veces incapaces de explicar cómo funcionan o por qué ayudan a reducir el riesgo.

En este artículo, desglosamos los fundamentos del scoring de riesgo y veremos cómo puedes aprovecharlo para aumentar la eficiencia del negocio.

¿Qué es el scoring de riesgo?

El scoring de riesgo asigna valores a lo arriesgado de una acción del usuario. El scoring de fraude se calcula basándose en reglas, que suman o restan puntos. La acción del usuario puede ser una transacción, un registro o un inicio de sesión. Las reglas examinan puntos de datos como la dirección de correo electrónico, la dirección IP o la presencia en las redes sociales.

¿Cómo funciona el scoring de riesgo?

Para que el scoring de riesgo funcione, debes tener un software antifraude que pueda examinar los datos del usuario. Esos datos se introducen en las reglas de riesgo, que permiten calcular el grado de peligrosidad de una acción. Por ejemplo, el registro de un nuevo usuario con una identificación de alto riesgo, o una tarjeta de crédito que haya aparecido antes en una lista negra.

La clave es que el scoring de fraude debe permitirte aprobar, rechazar o revisar automáticamente ciertas acciones. Estas podrían ser completar una compra o iniciar una sesión en tu sitio.

En este sentido, es similar a la comprobación de la puntuación de crédito (score crediticio), en la que una oficina de crédito evalúa el riesgo financiero que supone una acción del usuario (pedir un préstamo o abrir una nueva cuenta).

Ejemplo de cálculo de scoring de riesgo

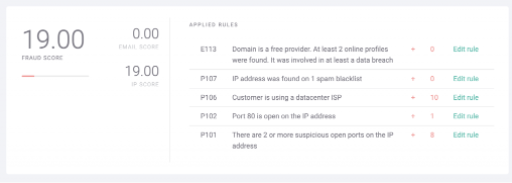

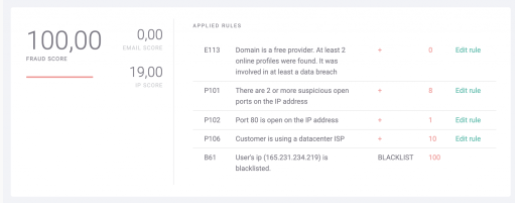

Para este ejemplo, veremos a dos usuarios que intentan realizar un pago en tu sitio. Las capturas de pantalla muestran exactamente cómo el tablero de SEON entregará los resultados:

En este primer ejemplo, se puede decir que la transacción es arriesgada, pero no es 100% evidente que se trate de un estafador. Sería un buen momento para alertar al equipo de que es necesaria una revisión manual o para activar una verificación adicional.

El número elevado en este segundo ejemplo nos permite saber que estamos claramente ante un estafador, lo que bloquearía automáticamente la transacción.

Sin embargo, en función de tu política de riesgos, también podrías enviar la transacción para que la revise manualmente un miembro de tu equipo de fraude.

SEON es una potente solución integral que te ofrece un control total sobre las reglas que afectan al scoring de riesgo de tus usuarios

Hable con expertos

Ventajas del scoring de riesgo

Para entender las ventajas del scoring de riesgo, imaginemos que eres una pequeña tienda online que se centra en reducir hasta un 27% el fraude en las transacciones (cuando los usuarios pagan con datos de tarjetas de crédito robadas). Tu objetivo es reducir las devoluciones de cargos, identificar una cuenta legítima de una fraudulenta y facilitar los buenos pagos.

- Permite la automatización: en lugar de revisar manualmente cada compra, puedes dejar que el sistema asigne un valor a cada acción, y aprobarla o denegarla en función de los resultados. Por supuesto, también puedes revisar las acciones cuyos resultados son indecisos para determinadas transacciones.

- Escala: esto va de la mano con la automatización, pero el scoring de fraude permitirá que tu tienda procese muchas más transacciones con mayor rapidez. Esto te ayuda a centrarte en el crecimiento de tu comercio electrónico con total tranquilidad, mientras que la gestión de riesgos se encarga en segundo plano.

- Autenticación dinámica: incluso si tus cifras de riesgo apuntan a la necesidad de una revisión manual, puedes añadir otra capa de seguridad con activadores. Digamos que alguien se registra en tu plataforma, pero sus datos de transacciones indican que podría ser un usuario de riesgo. Tu sistema de prevención de riesgos podría activar una autenticación adicional, como un selfie ID o 2FA, que puede confirmar su identidad y disuadir a posibles estafadores.

- Reducción de la fricción: beneficio definitivo de la automatización de las revisiones con puntuaciones de riesgo: se crea un viaje más suave para el cliente. Por ejemplo, Amazon no pide el CVV de la tarjeta de crédito para acelerar el proceso de pago. Puedes reducir el número de pasos entre tu usuario y su pago, siempre y cuando solo se revisen los comportamientos de riesgo.

- Mayor flexibilidad: El hecho de equilibrar los números tú mismo te permite decidir cómo quieres mitigar el riesgo. Puede basarse en la estacionalidad o en artículos específicos, como los productos de alto valor o las descargas digitales de bajo valor. Solo hay que tener en cuenta que no todas las herramientas de prevención del fraude te permiten ajustar los umbrales tú mismo.

Contras del scoring de riesgo

La mayor desventaja del scoring de riesgo es que no hay dos empresas que utilicen los mismos estándares. Si pasas de una empresa a otra, puede que tengas que volver a aprender a mitigar el riesgo basándote en una escala completamente nueva.

En SEON, establecemos nuestros umbrales preestablecidos de la siguiente manera:

- 0–10: la acción es segura y se aprobará automáticamente.

- 10–20: la acción podría ser arriesgada, y debería ser revisada manualmente. El recorrido del usuario se detiene momentáneamente, y se puede crear una alerta por correo electrónico, por ejemplo, para procesar manualmente la acción. Otra opción es activar un segundo conjunto de verificaciones automáticamente en esta etapa.

- 20+: la acción es arriesgada y será rechazada. Si lo deseas, puedes poner los puntos de datos del usuario en una lista negra para siempre.

Ten en cuenta que se pueden ajustar manualmente. Pero antes de ajustarlos, es importante entender bien qué reglas nos dan un scoring de fraude.

Cómo empezar con el scoring de riesgo

El scoring de riesgo varía mucho de un software de fraudes a otro, por lo que resulta útil conocer los aspectos básicos antes de elegir tu solución.

Entender de dónde proceden las reglas de fraude

Las reglas que ayudan a calcular un scoring de fraude pueden ser-.

- Predefinidas por el proveedor y adaptadas a tu sector.

- Creadas manualmente.

- Sugeridas por la IA a partir de datos históricos.

Pero cuando se trata de reglas de fraude, no hay un enfoque único que sirva para todos. Una regla puede funcionar muy bien para atrapar a los estafadores en una plataforma de intercambio de criptomonedas, pero fracasar con los operadores de iGaming.

Por eso es muy importante probar las reglas en un entorno empresarial real, basándote en tus datos históricos.

En el caso de las reglas de IA o ML (machine learning), también hay que ser capaz de entender exactamente lo que la herramienta está sugiriendo, de ahí la importancia de los sistemas whitebox.

Considera el scoring de riesgo Whitebox vs. Blackbox

Algunos motores ofrecen total transparencia de su funcionamiento interno, otros tienden a hacer más difícil adivinar lo que hacen los algoritmos. En SEON, creemos que los sistemas whitebox son siempre superiores, ya que te permiten:

- Entender lo que hace cada regla: Por ejemplo, ver cuántos intentos de inicio de sesión se consideran sospechosos dentro de un rango de tiempo establecido.

- Equilibrar el peso de cada regla: Es necesario comprobar la importancia de cada regla, especialmente cuando se utilizan docenas de ellas a la vez.

- Ajustar tus umbrales de riesgo: Es posible que desees controlar lo que se considera una puntuación arriesgada frente a una segura. Asegúrate de que la herramienta de prevención del fraude no se encierra en su propia configuración de blackbox.

Nuestra plataforma Sense, que puede venir con reglas preestablecidas por el sector, reglas sugeridas por machine learning y reglas personalizadas, te permite visualizarlas a través de un árbol de decisiones, para que puedas tener una visión clara de cómo se calcula cada puntuación.

De hecho, incluso las reglas sugeridas por la IA se entregan en forma legible para el ser humano, por lo que nunca estarás a merced de los algoritmos.

Comprueba la exactitud de las reglas

Un elemento clave del scoring de fraude: su precisión es solo tan buena como los datos utilizados para calcularlas. Por ello, tu sistema de prevención de fraude no solo debe recopilar la mayor cantidad de datos posible, sino también enriquecerlos.

El concepto central es que ayuda:

- Validar la calidad de los datos que obtienes.

- Vincularlos a fuentes de datos externas, de modo que se obtenga más información sobre el usuario que la que este envía a través de los campos.

- Reducir la cantidad de datos que el usuario tiene que enviar, para poder acelerar su recorrido como cliente.

He aquí un claro ejemplo de la cantidad de información adicional que se puede obtener gracias a las soluciones de enriquecimiento de datos, y cómo ayuda a mejorar la precisión de las puntuaciones de riesgo:

- Un nuevo usuario se registra en tu sitio web, solo con un nombre y una dirección de correo electrónico.

- SEON ya realiza un análisis de la huella digital para recopilar datos extra ocultos como la dirección IP, los perfiles sociales basados en el correo electrónico y el teléfono, el dispositivo utilizado, el navegador, etc.

- Los datos se cruzan (se enriquecen) con bases de datos externas.

- El sistema recibe datos extra, como la información de la dirección del dominio del correo electrónico, si aparece en las listas negras, etc.

- Los datos se introducen en el motor de reglas predictivas.

- Los cálculos dan la puntuación de riesgo.

Como puedes imaginar, es posible evitar los pasos 3 y 4, pero podría sesgar la puntuación de fraude y reducir su precisión a la hora de señalar un cliente fraudulento.

Lo principal: Scoring de riesgo

Tanto si eres un gestor de fraudes con experiencia como si no, esperamos que este manual sobre el scoring de riesgo te haya permitido tener una mejor idea de cómo y por qué funcionan.

Y lo que es más importante, esperamos que puedas ver lo importante que es entender realmente qué reglas afectan a los valores. Esto solo es posible si tu sistema de prevención de fraude es whitebox, diseñado para ofrecer transparencia en sus procesos de enriquecimiento de datos y creación de reglas.

Esta es exactamente la filosofía que hay detrás de la plataforma Sense de SEON, una potente solución integral que te ofrece un control total sobre las reglas que afectan el scoring de fraude de tus usuarios.

El scoring de riesgo personalizable de SEON rechaza automáticamente o te avisa de las transacciones de riesgo para proteger tu negocio del fraude en línea

Hable con expertos

Preguntas frecuentes

El scoring de riesgo se calcula alimentando los datos del usuario mediante reglas de riesgo. La puntuación total debe estar dentro de un rango que te permita saber si debes aceptar, rechazar o revisar la acción.

El scoring de fraude puede dar resultados con una precisión extremadamente alta. Sin embargo, la calidad de los resultados depende del tipo de reglas que se apliquen, de la frecuencia con la que se actualicen e incluso del tipo de sector al que pertenezcas.

Aprende más sobre:

Enriquecimiento de datos | Huella digital en internet | Machine learning en detección de fraudes