El cumplimiento de la normativa en materia de lucha contra el lavado de dinero puede parecer desalentador al principio. Con nuestro manual de prevención de lavado de dinero, te resultará mucho más fácil asegurarte de cumplir con los requisitos normativos adecuados.

¿Qué es checklist de cumplimiento AML?

Un checklist de cumplimiento de lavado de dinero te ayuda a pasar por todas las etapas necesarias para proteger tu negocio contra el lavado de dinero.

Este proceso paso a paso te ayudará a decidir qué tipo de elementos de detección de fraude en materia de prevención de lavado de dinero debes tener en cuenta y por qué son importantes.

10 pasos para preparar tu manual de prevención de lavado de dinero

Antes de crear tu propio manual, asegúrate de pasar por nuestro proceso de 10 puntos a continuación:

#1 Comprueba si perteneces a un sector de alto riesgo de lavado de dinero

Lo más probable es que si estás en esta página, ya te hayan pedido que cumplas con los requisitos de prevención de lavado de dinero. Pero, para recapitular, estos son los sectores clave en los que será necesario:

- Empresas de servicios monetarios: Un negocio de servicios monetarios, o MSB, es un término legal que describe los negocios que transmiten o convierten dinero. Abarca a los bancos e instituciones financieras, pero también a las casas de cambio y a las oficinas de correos.

- Agencias inmobiliarias: Los delincuentes utilizan las agencias inmobiliarias para adquirir activos inmobiliarios, normalmente ocultándose tras complejas estructuras empresariales. Los gobiernos han establecido una estricta normativa de lucha contra el lavado de dinero para garantizar que no se vendan propiedades comerciales o personales a los que hagan lavado de dinero.

- Distribuidores de alto valor: Los comerciantes de alto valor se definen como empresas cuyos pagos en efectivo superan los 10.000 dólares o más a cambio de bienes.

- Proveedores de servicios fiduciarios o empresariales: Los proveedores de servicios fiduciarios o empresariales participan en una serie de servicios y actividades para sus clientes, como actuar como director o secretario, proporcionar un domicilio social, actuar como fiduciario, etc.

- Sector contable: Los contables serían los primeros en saber si el origen de los fondos de sus clientes parece ilegítimo. Los gobiernos van directamente a la fuente, al dirigirse a ellos para que cumplan con la normativa de prevención de lavado de dinero.

- Industria del arte: El mercado del arte es atractivo para los que hacen lavado de dinero. Los comerciantes de arte y otros participantes deben establecer controles para garantizar el cumplimiento de la normativa.

#2 Comprende los fundamentos del lavado de dinero

A grandes rasgos, existen cuatro tipos principales de técnicas de lavado de dinero:

- Lavado de dinero basado en el comercio: Los delincuentes mueven fondos a través de la importación o exportación de mercancías. Las técnicas diseñadas para ocultar fondos pueden incluir la facturación múltiple de un mismo envío y la tergiversación de la calidad o la cantidad de las mercancías.

- Negocios en efectivo: Los delincuentes adquieren negocios físicos como cafeterías, tiendas de caramelos y lavanderías para que actúen como fachada.

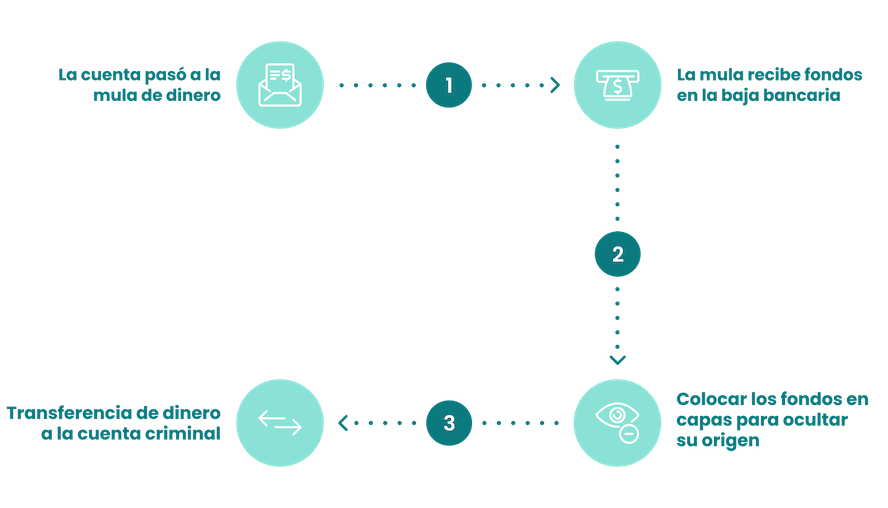

- Lavado de dinero en bancos: Las actividades ilegales aportan a los delincuentes grandes cantidades de dinero en efectivo, que intentan introducir en el sistema financiero legal a través de los bancos. Esto puede incluir el smurfing o las mulas de dinero, que prestan sus cuentas a empresas criminales basadas en el efectivo.

- Lavado de dinero con criptomonedas: El carácter seudónimo y descentralizado de las criptomonedas ha abierto la puerta a nuevos métodos de lavado de dinero. Los cajeros automáticos de Bitcoin, por ejemplo, siguen siendo bastante indulgentes en lo que se refiere a los controles de KYC compliance y las normas del anti lavado de dinero.

#3 Realiza comprobaciones de verificación de identidad

La verificación de la identidad es la piedra angular de la prevención de lavado de dinero. Tu empresa debe saber con quién está tratando. La verificación básica de Conoce a tu cliente incluye la revisión de los siguientes datos del cliente:

- nombre completo

- fecha de nacimiento

- la dirección de residencia

Esta información debe validarse con un documento oficial, como el permiso de conducir, el documento nacional de identidad o el pasaporte.

Y aunque la verificación por video se está convirtiendo en la norma para las comprobaciones de lavado de dinero en ciertos sectores, como el bancario, ten en cuenta que no es en absoluto la única técnica que puedes utilizar.

#4 Añade controles de datos alternativos a tu proceso

El problema de los controles para la prevención del lavado de dinero es que los estafadores y los delincuentes probablemente saben cómo engañar a estos controles. Esto puede tener costosas consecuencias para tu negocio.

Entonces, ¿cómo se pueden verificar las identidades si no se puede confiar en los documentos de identidad? Una gran solución es buscar datos alternativos.

En pocas palabras, te permite saber con quién estás tratando basándote en información pública. Esos datos pueden provenir de:

- una dirección IP

- una dirección de correo electrónico

- un número de teléfono

- el tipo de dispositivo que utilizan

Y es sorprendentemente eficaz. Combinando esos datos alternativos con las puntuaciones de riesgo, puede filtrar inmediatamente a los estafadores y delincuentes obvios que intentan utilizar su negocio. Esto le ayuda a ahorrar en costosas comprobaciones de AML y KYC, y le da más confianza en su cumplimiento.

Puedes leer más sobre cómo aprovechar los datos alternativos para la diligencia debida aquí.

#5 Consulta de las listas de PEP y de sanciones

Las PEP, o personas políticamente expuestas, son individuos que ocupan puestos destacados. Se consideran de mayor riesgo que una persona normal porque pueden ser objeto de soborno o corrupción. Comprobar las listas de PEP es un requisito para la prevención de lavado de dinero, y hay docenas de servicios en línea que le permiten hacerlo.

Haz clic aquí para saber más sobre el mejor software para prevención de lavado de dinero (AML).

Las listas de sanciones se suelen agrupar con las comprobaciones de PEP, pero también puedes encontrar bases de datos en línea que se especializan en ese tipo de datos. Estas comprobaciones te ayudan a asegurarte de que no estás tratando con personas o empresas que hayan sido sancionadas anteriormente por lavado de dinero.

#6 Monitorea las transacciones en tiempo real

La normativa contra el lavado de dinero exige que se controlen las transacciones que superen un determinado umbral. Ese umbral varía de un mercado a otro. En EE.UU, se ha reducido a 3.000 dólares.

¿Cómo funciona el control de las transacciones en tiempo real? Normalmente se utiliza un software (propio o de terceros) que analiza los datos de cada depósito, retirada o transacción. Si supera un umbral establecido, puedes revisarlo o aceptar o rechazar automáticamente la transacción.

La ventaja del software de monitor transaccional en tiempo real es que puedes personalizar los umbrales para satisfacer tu apetito de riesgo. Además, debería ser bastante fácil cambiar los umbrales cuando las normas de prevención de lavado de dinero cambien inevitablemente.

#7 Ve más allá con el análisis del comportamiento

Ahora imagina que puedes entrar en la mente de alguien que hace lavado de dinero. ¿Cómo interactúan con tu negocio? ¿Depositan muchas cantidades pequeñas para pasar desapercibidos? ¿Se conectan desde diferentes puntos geográficos aparentemente desconectados?

Este es precisamente el tipo de preguntas que puedes responder desplegando reglas de riesgo personalizadas en tu sitio.

En pocas palabras, estas reglas son lo más parecido a un análisis del comportamiento, basado en datos. Por ejemplo, puedes ver si:

- Alguien cambia regularmente de dispositivo y geolocalización

- Alguien hace un gran número de pequeños depósitos en la misma cuenta

- Todos los usuarios envían la misma cantidad a la misma cuenta

- Etc…

La idea, por supuesto, es adelantarse al lavado de dinero entendiendo dónde está el riesgo, yendo más allá de lo que recomiendan las normas de prevención de lavado de dinero.

#8 Elabora tu política de lavado

Un paso agradable y fácil: Tu empresa debe tener una declaración de política de prevención de lavado de dinero escrita y expuesta en su sitio web o en las comunicaciones con los clientes.

Debería indicar explícitamente qué controles realiza y por qué motivos. Esto no sólo sirve para prepararse para los controles legales, sino también para ofrecer orientación a sus usuarios. Si vas a añadir fricción a su viaje, al menos puedes explicar que es un requisito legal.

¿Busca un modelo de política de prevención de lavado de dinero? Haz clic aquí para descargar un ejemplo. (en inglés)

#9 Elabora registros e informes de actividades sospechosas

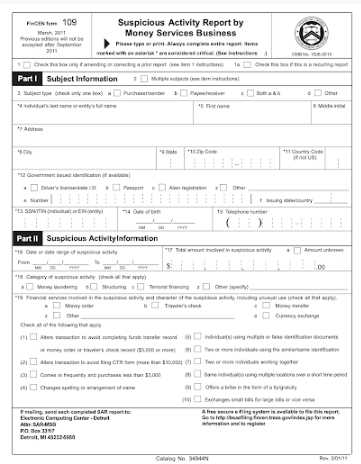

Los SAR, o informes de actividad sospechosa, son una parte integral de tu estrategia de prevención de lavado de dinero.

Tienes que estar preparado para entregar información sobre las personas que sospechas que pueden ser malos agentes. Esa información adopta la forma de estos informes, que están estandarizados para facilitar el trabajo de los agentes de cumplimiento de la normativa sobre el lavado de dinero.

¿Pero qué pasa con los datos en sí? Bueno, también hay que registrarlos. Eso significa que debes contar con sistemas para registrar la información de los clientes, cumpliendo al mismo tiempo las normas de protección de datos.

He aquí un magnífico ejemplo de SAR, que te informará del tipo de datos que debes recopilar.

#10 Forma a tu personal y mantente al tanto de los cambios en la normativa de prevención de lavado de dinero

Este paso debería ser sencillo y, con suerte, nuestra lista será un gran manual sobre cómo enseñar a tu personal la normativa sobre el lavado de dinero.

Recuerda que tienden a cambiar todo el tiempo. Las listas de sanciones y las listas de PEP deben actualizarse periódicamente, al igual que los umbrales para el monitoreo de transacciones.

Lo ideal es que tu software de lucha contra el lavado de dinero esté al tanto de todos los cambios normativos, pero, por supuesto, puedes comprobarlo tú mismo añadiendo sitios web como FINCEN en EE.UU o Legislation.gov.uk en el Reino Unido.

Combina tu manual de prevención de lavado de dinero con SEON

SEON es la solución de prevención de fraude más flexible para las empresas que necesitan inteligencia adicional y monitoreo de transacciones en tiempo real.

Con características modulares que se adaptan a tu estrategia de prevención de lavado de dinero, te damos una flexibilidad total en la forma de verificar las identidades y entender el comportamiento de los usuarios.

Nuestro modelo de precios transparente y de cancelación en cualquier momento también hace que sea fácil probar el poder de SEON para aumentar tus controles actuales de prevención de lavado de dinero. Lo mejor de todo es que hay una prueba gratuita de 30 días para ayudarte a empezar a mejorar el cumplimiento hoy mismo.

Preguntas frecuentes

Los requisitos de prevención de lavado de dinero son establecidos por los gobiernos para garantizar que las empresas no ayuden al lavado de dinero. Incluyen una forma de verificación de la identidad, la comprobación de las PEP y las sanciones, y el monitoreo de transacciones.

El monitoreo de transacciones de AML obliga a las empresas a obtener toda la información posible sobre los usuarios que realizan grandes transferencias de dinero. Los umbrales son fijados por los reguladores nacionales.

Una política de prevención de lavado de dinero debe figurar en el sitio web de tu empresa o en las comunicaciones con los clientes. Consulta nuestros artículos para obtener un modelo completo de política de prevención de lavado de dinero.

Un SAR, o Informe de Actividades Sospechosas, debe presentarse a las autoridades cuando se sospecha que se está tratando de un lavado de dinero. Consulta nuestro artículo para obtener una plantilla de SAR descargable.

Aprende más sobre: