La innovación de los pagos digitales a tiempo real impulsa el aumento del volumen y velocidad del fraude, el monitoreo de las transacciones es fundamental para evitar que los estafadores aprovechen esta tecnología inmediata y rápida de estos sistemas de pago para fines como lavar dinero, ocultar actividades y protegerse contra la detección de fraude.

¿Qué es el monitoreo de transacciones para AML?

El monitoreo de transacciones proporciona una supervisión proactiva para garantizar que las capacidades de transacción rápidas que los clientes esperan, como la capacidad de transferir, depositar y retirar dinero, estén protegidas. El proceso recopila y analiza datos históricos y actuales de los clientes, lo que permite a las organizaciones identificar comportamientos sospechosos que podrían indicar lavado de dinero o delitos financieros.

Muchas instituciones financieras utilizan software de monitoreo de transacciones para seguir automáticamente el ritmo del volumen de transacciones. El seguimiento de las cuentas marcadas que superan los umbrales de riesgo se envía a los equipos de riesgo y cumplimiento para explorar más a fondo, identificar problemas potenciales y evitar la participación involuntaria en el lavado de dinero.

Los sistemas de monitoreo de transacciones ALD más modernos combinan tecnología, datos y conocimiento humano. Mientras que el aprendizaje automático analiza cientos de millones de puntos de datos y realiza tareas monótonas y repetitivas para detectar patrones, la mente humana puede tomar decisiones basadas en los patrones identificados. Cuando se mejora con datos patentados y se consolida en un solo lugar con una interfaz de usuario intuitiva, la gestión de datos y la toma de decisiones es significativamente más eficiente y efectiva, lo que permite respuestas más rápidas a amenazas potenciales y un enfoque optimizado para el cumplimiento.

¿Por qué es importante el monitoreo de transacciones de AML?

El monitoreo de transacciones es una de las procesos más efectivos en los programas contra el lavado de dinero porque desempeña un papel vital en la identificación y prevención de actividades potencialmente ilícitas como la financiación del terrorismo, el comercio de armas y la corrupción.

Cualquier empresa que corra el riesgo de facilitar el lavado de dinero debe asegurarse de cumplir con los requisitos legales impuestos por las autoridades. El monitoreo de transacciones en AML funciona para brindar los siguientes beneficios:

- Detección de actividades sospechosas: el monitoreo de transacciones permite a las instituciones financieras detectar actividades inusuales o sospechosas que podrían indicar lavado de dinero, financiamiento del terrorismo u otros delitos financieros. Al analizar patrones de transacciones y comportamientos que se desvían de la actividad típica de un cliente, las instituciones pueden identificar riesgos potenciales y señalarlos para una mayor investigación.

- Cumplimiento de los requisitos regulatorios: las instituciones financieras están obligadas por ley a tener programas AML sólidos; El seguimiento de las transacciones es fundamental para estos requisitos. No monitorear eficazmente las transacciones puede resultar en sanciones legales importantes, daños a la reputación y pérdidas financieras.

- Prevención de delitos financieros: al identificar actividades sospechosas al inicio, el monitoreo de transacciones permite a las instituciones tomar acciones oportunas para prevenir un posible lavado de dinero o financiamiento del terrorismo. Esto protege a la institución y contribuye a la lucha más amplia contra los delitos financieros y la integridad del sistema económico en general.

- Gestión de riesgos: el seguimiento de las transacciones ayuda a las instituciones financieras a gestionar los riesgos proporcionando información sobre el comportamiento de los clientes e identificando áreas de posible exposición. Esta información puede informar las estrategias de gestión de riesgos y ayudar a las instituciones a asignar recursos de manera más efectiva.

- Debida diligencia del cliente: el seguimiento continuo de las transacciones es esencial para la debida diligencia del cliente. Garantiza que las instituciones comprendan continuamente las actividades de sus clientes y puedan reevaluar los niveles de riesgo asociados con diferentes clientes a lo largo del tiempo.

- Mantener la confianza: al demostrar un compromiso con la prevención del lavado de dinero y el cumplimiento de las regulaciones ALD, las instituciones financieras pueden respaldar y mejorar la confianza con los clientes, los reguladores y el público. Esta confianza es fundamental para la estabilidad y la reputación del sector financiero.

Sistemas de monitoreo de transacciones para el AML

Para enfrentar los desafíos y capturar tanto la funcionalidad como la eficiencia en el monitoreo de transacciones AML, es importante comprender el contexto regulatorio y los objetivos universales que guían estos procesos.

Las características clave que impulsan la funcionalidad y la eficiencia en el monitoreo de transacciones AML generalmente incluyen:

- Monitoreo en tiempo real: a través de la huella digital avanzada y datos de inteligencia de dispositivos, junto con la detección de AML para sanciones, delitos, personas políticamente expuestas y listas de vigilancia financiera, las empresas pueden obtener una imagen completa de los clientes nuevos y existentes, todo en un solo lugar para mantenerse a la vanguardia del AML. regulaciones y reducir los tiempos de investigación.

- Motor de reglas personalizadas: si bien las regulaciones AML son claras, la flexibilidad en el monitoreo de transacciones permite a las entidades crear reglas personalizadas basadas en la tolerancia al riesgo que pueden reducir los falsos positivos y al mismo tiempo garantizar la precisión y la seguridad.

- Datos de propiedad exclusiva: los datos de propiedad en el monitoreo de transacciones AML representan datos únicos, recopilados o generados internamente que brindan información más profunda sobre el comportamiento del cliente y los perfiles de riesgo, incluidos patrones históricos de transacciones, análisis de comportamiento y modelos de calificación de riesgo.

- Integraciones de API: al facilitar perfectamente el intercambio de datos y la interoperabilidad entre sistemas y aplicaciones, las integraciones de API agilizan los flujos de datos y automatizan los procesos para reducir los esfuerzos manuales, minimizar los errores y acelerar los tiempos de respuesta. Las integraciones pueden incluir conexiones con bases de datos externas para sanciones, listas de vigilancia y listas de personas políticamente expuestas (PEP).

- Informes regulatorios: desde la alerta inicial hasta el informe final, documente y colabore sin problemas durante la gestión de casos con capacidades de verificación cruzada.

- Datos de fraude y AML juntos: reduzca los plazos de investigación y agilice la gestión de casos en sus equipos de fraude y riesgo conectando datos que desbloquean mayores eficiencias operativas y más tiempo para crear estrategias estratégicas de gestión de riesgos basadas en datos para combatir el lavado de dinero.

Cómo establecer un proceso de monitoreo de transacciones de AML

Para configurar el monitoreo de transacciones AML, el primer paso es personalizar las reglas según los requisitos reglamentarios que debe cumplir. Tenga en cuenta que puede haber varias agencias reguladoras con diferentes requisitos a los que debe adaptarse y adaptarse.

A continuación, querrá ajustar la personalización en función del negocio exclusivo de su empresa. Por ejemplo, configurar reglas que supervisen:

- Transacciones grandes: Monitorear transacciones por encima de un cierto umbral para identificar actividades potencialmente de alto riesgo.

- Patrones inusuales: Detectar patrones de transacciones anormales o comportamientos que se desvían de la actividad normal de un cliente.

- Estructuración o «smurfing»: Identificación de múltiples transacciones más pequeñas diseñadas para evadir los umbrales de presentación de informes.

- Movimiento rápido de fondos: Detectar un movimiento rápido o la velocidad de los fondos entre cuentas o si las salidas superan una cierta cantidad puede sugerir actividad ilícita.

- Países de alto riesgo: Señalar transacciones que involucran países conocidos por el lavado de dinero o el financiamiento del terrorismo.

- Personas Políticamente Expuestas (PEP): Monitorear transacciones que involucran a personas con influencia política para prevenir la corrupción o el soborno.

- Detección de sanciones: Verificar transacciones con listas de sanciones emitidas por el gobierno para identificar transacciones con entidades restringidas.

Configurar de umbrales de transacciones AML

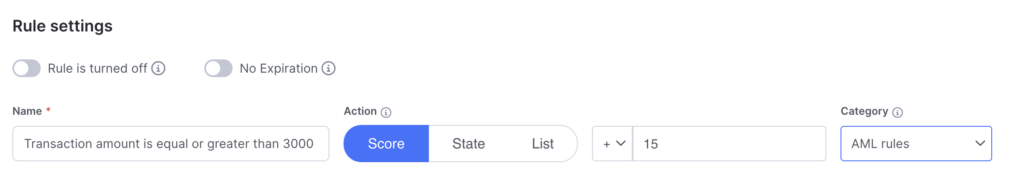

Deberá configurar una regla para garantizar que las transacciones que superen un determinado umbral se registren y supervisen.

Para hacerlo, utilice el parámetro «comparar» y el operador «mayor o igual a». El valor de demostración es de 3.000 dólares, el requisito AML bancario más reciente de EE. UU. Cada vez que se cumpla esta configuración, la regla se activará. Tenga en cuenta que puede administrar monedas en la configuración y cambiar cada moneda a nivel de regla.

Añadir una regla para los países de alto riesgo

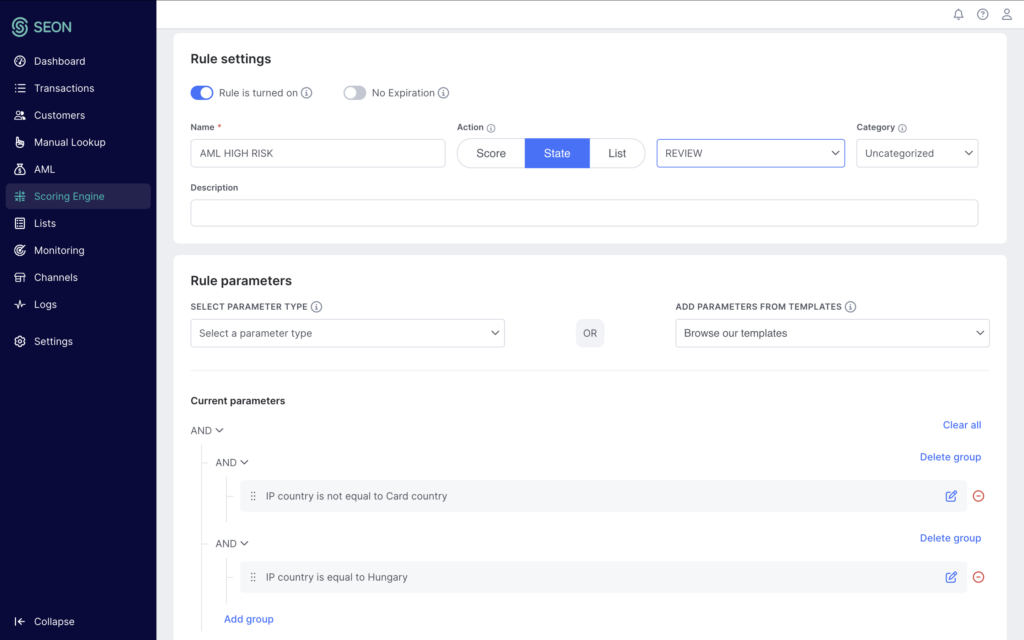

Para establecer una regla utilizando países de alto riesgo, querrás:

- Definir los países de alto riesgo creando una lista personalizada titulada «Países de alto riesgo».

- Examinar las direcciones IP y completar los datos del país IP, agregando las que se encuentran en las listas de sanciones internacionales. Tenga en cuenta que SEON utiliza el código de país.

- Crear una regla y titularla «El país IP tiene ALTO RIESGO AML».

Esta regla verifica si la IP de un usuario está en la lista de países de alto riesgo y, de ser así, creará una alerta de REVISIÓN que usted puede elegir para APROBAR o RECHAZAR automáticamente la transacción del usuario según su apetito de riesgo.

Si se envía para revisión manual, su equipo de cumplimiento AML puede verificar los detalles de la transacción para obtener más información o registrar los detalles para enviar un Informe de actividad sospechosa (SAR).

Establecer reglas de velocidad para comportamientos de transacciones sospechosas

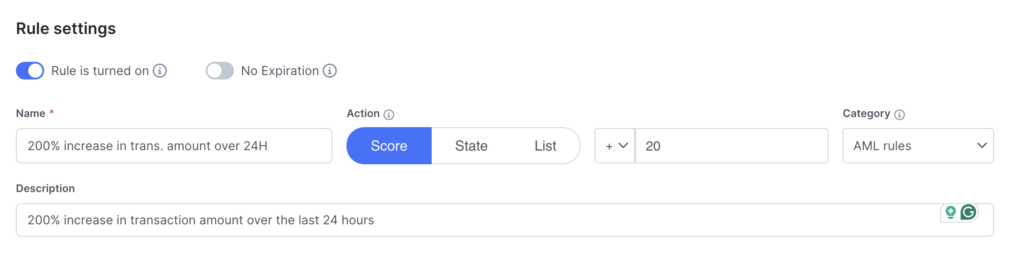

Las reglas de velocidad, un poco más complejas, están diseñadas para alertar a su equipo cuando un usuario aumenta repentinamente sus volúmenes de transacciones normales.

La regla de velocidad se muestra aquí:

- Agrega el monto de todas las transacciones durante 24 horas

- Busca un aumento del gasto superior al 200%

Así es como se ve en el panel cuando se activa la regla, se configuran los parámetros y una vez que se activa la regla.

Descubre cómo la solución avanzada de monitoreo de transacciones de SEON combina información en tiempo real, reglas personalizables y aprendizaje automático para detectar riesgos de manera eficiente.

Lea nuestro nuevo artículo

Conclusiones para el monitoreo de transacciones bancario AML

En ALD, el monitoreo de transacciones es esencial para proteger a las instituciones y empresas financieras de ser explotadas para el lavado de dinero, garantizar el cumplimiento de las regulaciones y mantener la integridad financiera. A medida que los estafadores aprovechan cada vez más las tecnologías avanzadas y los pagos digitales en tiempo real, la supervisión proactiva mediante el seguimiento de las transacciones se vuelve crucial para detectar y prevenir actividades ilícitas.

El uso de herramientas como SEON puede potenciar su estrategia de prevención de fraude y lavado de dinero, ofreciendo acceso a cientos de puntos de datos de transacciones y de identidad de los usuarios. Esto permite la creación de reglas personalizadas, flexibles y potentes, que le permiten mitigar eficazmente los riesgos de AML y, al mismo tiempo, proteger contra otros tipos de fraude.

También te puede interesar:

- SEON: Monitoreo de transacciones para minoristas y tiendas online (Minoristas y tiendas online)

- SEON: Monitoreo de transacciones bancarias (Bancos)

- SEON: El papel del monitoreo de transacciones en el ámbito cripto (Cripto)

Preguntas frecuentes

El monitoreo de transacciones de AML es una parte clave de la estrategia nacional e internacional contra el lavado de dinero, que obliga a las empresas a examinar las transacciones que superan un determinado umbral. Las transacciones deben estar vinculadas a la identidad de alguien para reducir el riesgo de lavado de dinero.

El monitoreo de transacciones de AML tiene que funcionar en tiempo real y alertar a tu empresa de las transacciones que superan un determinado umbral. Los umbrales varían de un país a otro, por lo que es importante asegurarte de que conoces las normas de AML de cada país en el que haces negocios.

En el caso de los bancos y otras organizaciones de tecnología financiera, esto funciona haciendo que el software monitoree todas las transacciones y marque todas las que superan un determinado umbral (3.000 dólares) para su investigación, lo que a menudo implica una revisión manual. Además, el sistema comprueba que los clientes no están en las listas de PEP o de sanciones. Si algo parece sospechoso después de esto, el banco debe presentar un informe de actividad sospechosa (SAR).

Fuentes

- UNODC: Portal sobre el lavado de dinero