La banca es uno de los sectores más atacados por los estafadores, los delincuentes y los blanqueadores de dinero, como vimos en el Índice Global de Fraude Bancario de SEON.

Analicemos qué se considera un cliente bancario riesgoso y cómo identificarlo.

¿Qué es un cliente de alto riesgo en una institución financiera?

La mayor parte de lo que se considera un cliente bancario riesgoso viene dictado por los reguladores, concretamente en relación con la Ley de Secreto Bancario (BSA) y la lucha contra el lavado de dinero (AML). Esto puede incluir:

- Personas Políticamente Expuestas: Las encontrarás en las listas PEP. Son personas que tienen más probabilidades de estar implicadas en sobornos o corrupción. Suelen trabajar en la administración pública y desempeñar funciones ejecutivas o judiciales.

- Personas en países sancionados: Otro requisito de la lucha contra el lavado de dinero es asegurarse de no tratar con clientes de países sancionados. Las listas las elaboran funcionarios públicos y pueden variar de un país a otro.

- Ladrones de identidad: Se trata de un requisito de KYC para garantizar que puedes verificar la identidad de tus clientes. En otras palabras, cualquier persona que utilice datos falsos para crear una cuenta debe considerarse de gran riesgo, ya que está cometiendo un fraude de identidad.

- Empresas de servicios monetarios (MSB): Para los bancos, las empresas pueden ser clientes. Y algunas empresas son de gran riesgo por sus transacciones en efectivo. Esto las hace más vulnerables al lavado de dinero.

Descubre cómo FairMoney, un neobanco nigeriano, capta más clientes a la vez que reduce el riesgo con SEON.

Lee el caso

¿Cómo afectan a los bancos los clientes riesgosos?

Uno de los mayores retos a los que se enfrentan los bancos a la hora de tratar con clientes riesgosos son las multas de cumplimiento. Las multas de cumplimiento pueden ser punitivas y dañar la reputación de tu banco.

Sin embargo, también está la cuestión de la incorporación de personas que pueden intentar aprovecharse de tu institución financiera. Esto puede dar lugar a:

- mayores tasas de contracargos y costos de adquisición;

- clientes morosos, lo que perjudicará a tu cuenta de resultados;

- robos de identidad, en los que los estafadores toman el control de las cuentas de tus clientes, lo que daña tu reputación y potencialmente también tus finanzas;

- fugas de datos, que también suponen un riesgo para la reputación y la normativa.

Cómo detectar clientes riesgosos en instituciones financieras

En cuanto a las herramientas en las que se basan los bancos y las instituciones financieras para detectar el riesgo, encontrarás las siguientes:

- software de verificación de identidad

- software y herramientas AML

- soluciones para monitorear transacciones bancarias

Estos sistemas pueden crearse internamente o subcontratarse a terceros.

También es importante tener en cuenta cómo se apilan e integran entre sí los productos que selecciones para cubrir estas necesidades. A veces, puede existir una solución integral para todo lo anterior, pero es probable que la mayoría de los neobancos y otros tipos de bancos utilicen más de un producto para garantizar la eficacia de la prevención del fraude, el cumplimiento de las normas y la seguridad.

Las 3 mejores formas de detectar clientes riesgosos en los bancos

He aquí tres ejemplos de reglas personalizadas que vale la pena que apliquen las instituciones financieras que esperan detectar clientes riesgosos.

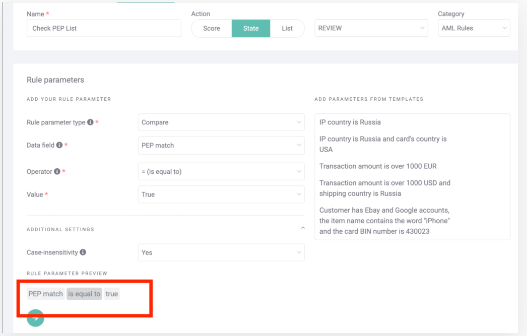

#1: El cliente aparece en una lista PEP

Las Personas Políticamente Expuestas deben ser identificadas para cumplir con la normativa AML. Por tanto, debes contar con una solución automatizada diseñada para comprobar si los nombres de los clientes aparecen en alguna de estas listas.

La clave está en fijarse en el nombre completo de la persona, así como en las posibles variaciones ortográficas en distintos idiomas.

Por supuesto, también debes asegurarte de que la regla no bloquee automáticamente el proceso de onboarding, ya que podría haber falsos negativos debido a personas que comparten el mismo nombre en todo el mundo.

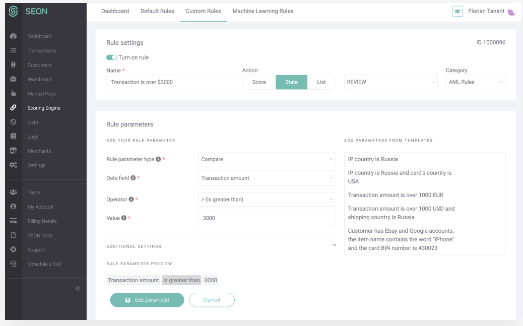

#2: El depósito está por encima del umbral AML

Los bancos tienen que monitorear la fase de onboarding, pero también deben permanecer vigilantes durante toda la relación con el cliente.

Esto es particularmente evidente cuando se trata del monitoreo de transacciones. De hecho, deben comprobar y registrar activamente los depósitos que superen un determinado umbral para cumplir los requisitos de la lucha contra el lavado de dinero.

En la captura de pantalla anterior, puedes ver que hemos establecido ese umbral en 3000 dólares, pero también lo fácil que es en la plataforma de SEON cambiarlo a una cantidad diferente.

A continuación, la regla se ha activado y todos los datos se han enviado para su revisión.

No deberías bloquear automáticamente una transacción de este tipo, por supuesto, pero tener los datos a mano en una pila de revisión manual puede ser útil, especialmente si necesitas enviar un SAR, abreviatura de informe de actividad sospechosa.

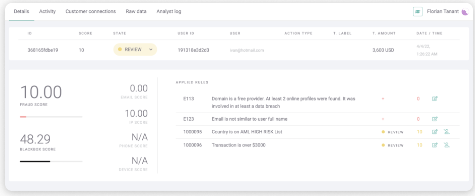

#3: No se han encontrado perfiles en redes sociales

Los bancos tienen que realizar comprobaciones KYC. Pero, ¿y si pudieran ahorrarse estas costosas comprobaciones filtrando al instante los perfiles obviamente falsos?

Esto es precisamente lo que ofrece el análisis de la huella digital. Es una función exclusiva de SEON y resulta especialmente eficaz cuando se analizan perfiles sociales.

¿Por qué funciona? Los estafadores y los delincuentes tienen que trabajar a gran escala para crear identidades falsas o sintéticas y crear un perfil social completo lleva demasiado tiempo.

Por lo tanto, puedes marcar los perfiles falsos que no tienen presencia social en absoluto, o al menos aumentar la puntuación de riesgo de estos usuarios para que se tenga en cuenta junto con otros puntos de datos para evaluar mejor lo sospechosos que son.

Si haces esto antes de un proceso exhaustivo de KYC, podrás eliminar a más estafadores, asegurándote así de no malgastar en ellos el valioso dinero de la verificación KYC.

Asóciate con SEON para reducir el fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning de caja blanca y APIs avanzadas. .

Pide una demo

Cómo ayuda SEON a las instituciones financieras a destapar a los usuarios de alto riesgo

SEON es una solución de prevención del fraude que incluye comprobaciones AML, huella digital única, fuerte huella digital de dispositivos y cientos de puntos de datos recogidos a través de varias APIs.

La tecnología también puede servir como una herramienta de pre-KYC diseñada para ayudarte a entender si puedes confiar en tus clientes basándote en su presencia en línea.

¿Cuál es la ventaja? Todos los datos se recopilan, supervisan y aprovechan para la puntuación de riesgos en un solo lugar. Tú tienes el control total sobre quién se considera de gran riesgo en función de tu apetito de riesgo, así como de los requisitos de cumplimiento en evolución.

Estudios de caso relacionados

- FairMoney incorpora mejores clientes gracias a las comprobaciones de la huella digital y social

- Un banco líder erradica el abuso de las bonificaciones gracias al módulo de correo electrónico de SEON

Artículos relacionados