El AML en bancos es notoriamente costoso y difícil.

¿Cómo de costoso? Las cifras de 2020 sitúan el gasto en 214.000 millones de dólares en todo el mundo, un 18% más de un año a otro, según Napier.

Aquí te ayudaremos a comprender mejor cómo funciona y cómo hacerlo bien en tu institución financiera, neobanco o banco challenger, y te demostraremos exactamente cómo la solución de enriquecimiento de datos y prevención del fraude de SEON puede ayudarte a agilizarlo.

Pautas de AML para los bancos

Las directrices de AML (anti lavado de dinero) para los bancos incluyen la obligación de verificar la identidad y la dirección de los nuevos clientes, llevar a cabo la diligencia debida del cliente (CDD) o, en su caso, la diligencia debida reforzada, realizar un seguimiento de las transacciones que superen determinados umbrales y presentar SARs cuando sea pertinente, mantenerse al día sobre cualquier cambio en el estatus de PEP o lista negra de una persona, y mucho más.

En sentido estricto, las pautas contra el lavado de dinero para los bancos, incluidos los neobancos y los bancos challenger, las definen los gobiernos de cada país. Sin embargo, tienden a ser bastante similares en todo el mundo, ya que quieren ser capaces de realizar transacciones entre regiones, así como debido a la influencia de organismos internacionales como la Oficina de las Naciones Unidas contra la Droga y el Delito (ONUDD) y el Grupo de Acción Financiera Internacional (GAFI) del G7.

¿Por qué es importante el AML en la banca?

La magnitud del lavado de dinero es difícil de calibrar.

Según la ONUDD, cada año alcanza entre el 2% y el 5% de todo el PBI mundial. Se calcula entre 800 mil millones y 2 trillones de dólares anuales.

Pero, ¿por qué es un problema para un banco challenger, neobanco o fintech? A escala organizativa, no controlar ese flujo de dinero negro en tu sistema podría:

- Incurrir en fuertes multas de cumplimiento: No cumplir con las regulaciones de AML será extremadamente costoso para tu institución financiera.

- Dañar la reputación de tu empresa: Puedes enfrentarte a un desastre de relaciones públicas si se descubre que tu banco o neobanco está ayudando a terroristas o delincuentes.

- Incentivar la delincuencia: Una consecuencia indirecta de permitir el lavado de dinero es el hecho de que estás dando a los delincuentes permiso figurado para continuar con sus actividades ilegales – si no envalentonándolos a utilizar tu organización para estos esquemas.

- Ayudar a financiar el terrorismo: Un objetivo clave del AML es reducir la financiación del terrorismo. Las organizaciones terroristas dependen del dinero para mantenerse, pero acceder a ese dinero puede ser difícil, especialmente cuando se trata de grandes cantidades transfronterizas. El dinero procedente tanto de fuentes legítimas como delictivas financia el terrorismo en todo el mundo.

Mientras tanto, en 2021, los defectos en los procesos de AML de la mayoría de los bancos condujeron a multas de aplicación por encima de los 10,4 mil millones de dólares, un aumento significativo del 80% desde 2019.

Las multas por lavado de dinero son poco menos que controvertidas en el mundo bancario. Pero no dejan de ser una dura realidad.

Los bancos y neobancos que deseen seguir siendo competitivos deben hacer todo lo posible para garantizar que estos costos de cumplimiento no se disparen hasta el punto de dañar sus resultados.

Cronología del AML en bancos

La Ley de Secreto Bancario (BSA) de EE.UU, promulgada en 1970, se considera el primer intento de frenar el lavado de dinero en la banca. Tras numerosas modificaciones y enmiendas, se designó un equipo especial para administrarla: la Financial Crimes Enforcement Network.

En 1989, se creó el Grupo de Acción Financiera Internacional, o GAFI, para prevenir el lavado de dinero en múltiples países. Tras los atentados del 11-S, añadió la financiación del terrorismo a la lista de delitos que intenta prevenir.

El artículo 3.1 de la Convención de Viena de la ONU de 1989 define el lavado de dinero de la siguiente manera:

«La conversión o la transferencia de bienes, a sabiendas de que dichos bienes proceden de cualquier delito o delitos, con el fin de ocultar o encubrir el origen ilícito de los bienes o de ayudar a cualquier persona que participe en dicho delito o delitos a eludir las consecuencias jurídicas de sus actos.»

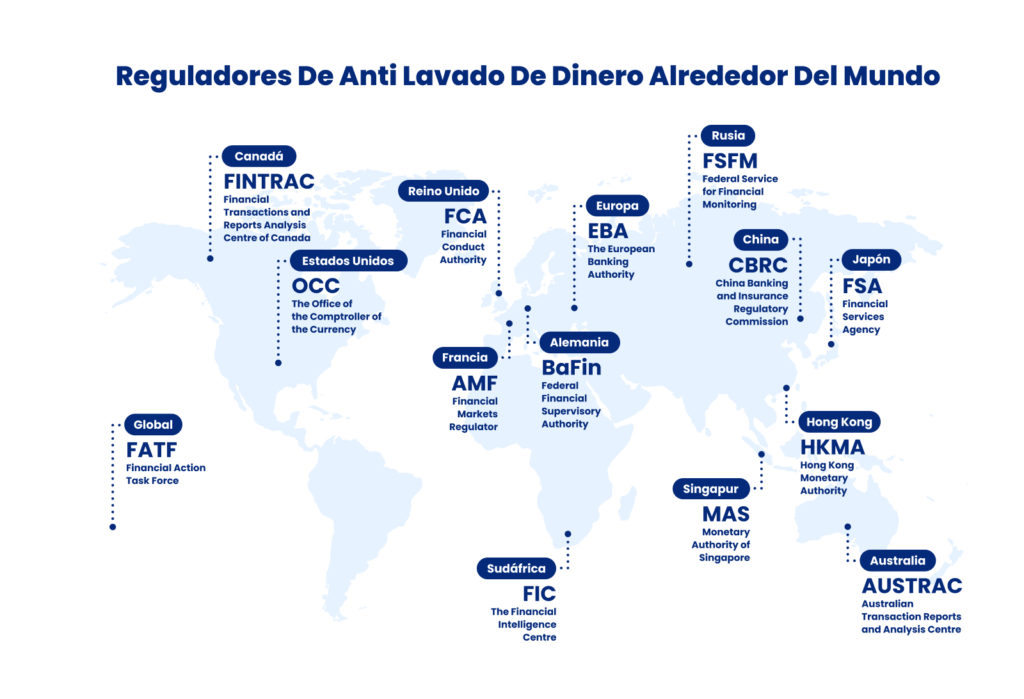

Hoy en día, el AML está regulado por un gran número de organizaciones en todo el mundo, junto con el GAFI:

- Directiva contra el lavado de dinero (AMLD) en Europa.

- Autoridad de Conducta Financiera (FCA) en el Reino Unido

- FINTRAC (Centro de Análisis de Informes y Transacciones Financieras de Canadá)

- CBIRC, Comisión Reguladora de Banca y Seguros de China

- FSA, Agencia de Servicios Financieros de Japón

- FIU, Unidad de Inteligencia Financiera de la India

- y más…

¿Cómo funciona el AML en los bancos?

La respuesta sencilla es que un delincuente lo coloca, lo estratifica (blanquea) y luego integra los fondos adquiridos ilegalmente. Pero, ¿cómo funciona esto en la práctica?

Supongamos que eres un delincuente y quieres comprar una casa. No puedes pagarla simplemente en efectivo. Tu dinero ilegal tiene que entrar en el sistema bancario y blanquearse, para que no te descubran cuando lo utilices.

Hay tres etapas clave en ese proceso.

- Colocación: El dinero sucio entra en el sistema financiero. Normalmente, se trata de la cuenta bancaria de alguien, ya sea personal o de una empresa. Por ejemplo, la colocación puede provenir de negocios basados en el dinero en efectivo, el pago de facturas con cantidades o calidades de artículos erróneas, o el smurfing (cuando los delincuentes colocan pequeñas cantidades de dinero en varias cuentas para evitar activar los controles de verificación AML).

- Estratificación: También llamada lavado, esta fase consiste básicamente en trasladar el dinero de un lugar a otro. Suele transferirse a empresas extraterritoriales o pasar de una empresa fantasma a otra. El objetivo final es ocultar su origen.

- Integración: Esta es la etapa final, cuando el dinero se utiliza para comprar activos. Los activos más comunes adquiridos con dinero previamente sucio incluyen propiedades, obras de arte e inversiones comerciales. Últimamente, también se sabe que los NFT ayudan a lavar dinero, como explicamos en nuestro artículo sobre el fraude en el metaverso.

Ten en cuenta que no todo el dinero se blanquea a través del sistema bancario.

Por ejemplo, el sector del iGaming, que engloba todos los juegos en línea con dinero real, es tradicionalmente utilizado por los delincuentes en sus actividades de lavado de dinero. De hecho, el AML en el iGaming es uno de los principales puntos débiles para los operadores que buscan encontrar el equilibrio adecuado entre una experiencia de juego agradable y el cumplimiento de la legislación en materia de cumplimiento AML.

Cómo seguir cumpliendo la normativa AML en bancos

El cumplimiento de la normativa AML puede ser un quebradero de cabeza para bancos de todos los tamaños y convicciones.

Hay tantos reguladores AML que puede ser difícil seguir la pista de todas las normas. Esto es especialmente cierto para los bancos y neobancos que operan en múltiples jurisdicciones.

También es importante seguir teniendo en cuenta el recorrido del cliente, ya que las fricciones innecesarias pueden provocar abandonos. He aquí algunos consejos para empezar.

1. Realizar una evaluación de riesgos adecuada

Una evaluación precisa y exhaustiva de riesgos constituye la base de una estrategia AML eficaz.

Además de la información básica que la ley te obliga a solicitar, evalúa también tu nivel y apetito de riesgo en relación con estas tres consideraciones:

Clientes

Más allá de la simple verificación KYC, deberás tener en cuenta el trabajo del cliente, sus ingresos, su ubicación y los canales digitales que utiliza con frecuencia para hacerte una idea de quién es realmente.

Además, un banco querrá hacer referencias cruzadas con listas de sanciones y listas de personas políticamente expuestas (PEP), y considerar también los tipos de transacciones que es probable que realicen.

Ubicación

Se trata de conocer a fondo los riesgos y retos particulares que plantea una jurisdicción. Por ejemplo, puede que tengas que prestar más atención a los clientes de países en los que el soborno y la corrupción son elevados.

Puedes utilizar SEON para controlar los riesgos asociados a los países considerados más arriesgados.

He aquí cómo hacerlo:

En primer lugar, crea una lista personalizada a través de la sección de listas:

A continuación, aprovecha las direcciones IP rellenando el campo de datos País IP y añadiendo los que se encuentran en la lista de sanciones internacionales. En este caso, filtraremos los países de alto riesgo, como Yemen.

A continuación, crearemos una regla personalizable y la llamaremos » El país IP es de alto riesgo AML».

Cada vez que un usuario de un país de alto riesgo, por ejemplo Yemen, intenta utilizar tu producto, la regla crea una alerta de REVISIÓN.

También puedes optar por APROBAR o RECHAZAR automáticamente la transacción del usuario, en función de tu apetito de riesgo.

Si se envía a revisión, tu equipo de cumplimiento AML puede comprobar los detalles de la transacción para obtener más información o registrar los detalles para enviar un informe SAR.

Productos y servicios financieros

También tienes que examinar los riesgos específicos de tus productos y servicios. Por ejemplo, tendrás que aplicar una diligencia debida reforzada a los clientes que realicen transacciones internacionales con frecuencia o utilicen los servicios de inversión de tu banco.

Las técnicas de lavado de dinero evolucionan constantemente, al igual que el panorama normativo.

No hagas de la evaluación de riesgos algo puntual. Por el contrario, sigue evaluándolo monitoreando el comportamiento de los clientes, así como las transacciones.

Además, mantente al día de las últimas tendencias en materia de cumplimiento, para que tu banco no tenga que pagar multas innecesarias.

Asóciate con SEON para mejorar el cumplimiento de la normativa AML sin fricciones, así como para detener todo tipo de fraude con el enriquecimiento de datos en tiempo real y las APIs avanzadas.

Pide una Demo

2. Aprovechar datos alternativos para la diligencia debida

Aunque los estafadores son cada vez más inteligentes a la hora de engañar a los controles de IDV, hay aspectos de su presencia que siguen siendo difíciles de falsificar: los rastros que dejan en sus actividades en línea, o los que no dejan.

En pocas palabras, esto significa que podemos examinar en tiempo real la actividad en línea asociada a su dirección de correo electrónico, dirección IP o número de teléfono para evaluar si coincide con el comportamiento de una persona legítima.

Una persona real siempre tendrá alguna huella digital asociada a su dirección de correo electrónico: por ejemplo, el hecho de que se haya registrado con ella en Twitter, LinkedIn o TripAdvisor, o que haya sido una de las víctimas de una filtración de datos. Un usuario de internet que no tenga ninguna actividad de este tipo es muy sospechoso.

Este análisis de la huella digital puede realizarse por lotes y ampliarse fácilmente gracias al enriquecimiento de datos. Combinado con la huella del dispositivo y el machine learning, permite filtrar a los estafadores, incluidos los que quieren explotar tu sistema bancario con fines de lavado de dinero.

A continuación, te mostraremos cómo obtener este tipo de datos con SEON.

3. Comprender mejor cómo funciona el lavado de dinero

Conocer a fondo las tipologías de lavado de dinero puede ayudarte a perfeccionar tu estrategia AML (anti lavado de dinero).

En concreto, asegúrate de que conoces el funcionamiento de las siguientes tipologías. Puedes seguir los enlaces para obtener información más detallada.

Mulas de dinero: Delincuentes especializados en el lavado de dinero que lo introducen en el sistema financiero ocultando su origen. Puede tratarse de individuos que trabajan solos o de una extensa red dispersa en múltiples lugares. Para encontrarlos, hay que ir más allá de la identificación de actividades sospechosas y buscar información que conecte los puntos entre cuentas.

Bajas bancarias: Así denominan los estafadores a las cuentas utilizadas para lavar dinero. Para crear una cuenta falsa, los estafadores siempre facilitan información personal falsa, ya que no pueden permitirse ser descubiertos. Unas buenas comprobaciones KYC y pre-KYC pueden mitigar este problema.

Smurfing: Los delincuentes dividen las grandes transacciones en otras más pequeñas (por debajo de los umbrales oficiales) en diferentes cuentas, lo que se denomina smurfing. Para proteger a tu banco del smurfing, añade reglas de monitoreo que detecten numerosas transferencias pequeñas de cantidades específicas a intervalos regulares.

Esto nos lleva al siguiente punto.

4. Mejorar el monitoreo de transacciones

La normativa AML obliga a los bancos digitales a monitorear las transacciones, centrándose en aquellas que superan un determinado umbral. En Estados Unidos, por ejemplo, el umbral oficial es de 3.000 dólares.

El motor de puntuación de SEON te permite registrar y monitorear fácilmente las transacciones que superan un determinado umbral. Por ejemplo, una regla sencilla que marque como de mayor riesgo todas las transacciones que superen los 3.000 dólares.

Pero podemos hacer esto aún más granular. En el siguiente ejemplo, hemos decidido alertar todas las transacciones que superen este umbral cuando la dirección IP del usuario se encuentre en Rusia y su tarjeta de pago también haya sido emitida en Rusia.

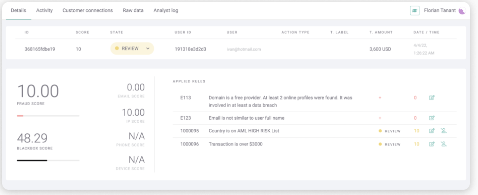

A continuación se muestran los resultados de la activación de esta y otras tres reglas: la plataforma de SEON proporciona una puntuación de riesgo con explicaciones detalladas, incluyendo qué reglas se activaron y cuántos puntos sumó cada una a la puntuación.

Además, también hay una puntuación de caja negra, como se puede ver en la parte inferior izquierda. Este usuario ha sido remitido al equipo de analistas de fraude para su revisión, pero el software puede configurarse fácilmente para incluirlo en una lista negra, o incluso dejarlo pasar.

También puedes llevar tus esfuerzos de monitoreo de transacciones un paso más allá estableciendo reglas de velocidad que consideren y comparen las transacciones durante un período de tiempo determinado.

5. Preparar una política AML centrada en el cliente

Por trivial que pueda parecer la elaboración de una declaración de política AML, contribuye en gran medida a que tu banco conserve su base de clientes. Esta declaración de política debe indicar explícitamente los controles que realizas y su justificación, para que los clientes puedan estar seguros de que estás haciendo todo lo posible para proteger no solo a tu organización, sino también a ellos.

¿Buscas un manual de prevención de lavado de dinero? Hemos preparado un ejemplo descargable para que puedas empezar.

6. Ampliar el equipo de la forma adecuada

También es importante asegurarse de que hay suficientes recursos en el equipo de cumplimiento del banco.

Esto es especialmente clave para las nuevas empresas fintech, que pueden enfrentarse a un crecimiento abrupto y luchar por mantenerse al día con las obligaciones AML debido a ello.

Y aunque tu rápida expansión no te permitirá añadir cientos de empleados a tu equipo como tus homólogos tradicionales, puedes aprovechar al máximo tu capacidad limitada.

¿Cómo? Contratando a las personas adecuadas.

La contratación adecuada incluye:

- Un especialista: Aunque puedes verte tentado a contratar a candidatos que puedan hacer malabarismos con distintas tareas, es mejor contratar a empleados con experiencia y formación previas (sobre todo de bancos tradicionales) en AML o fraude.

- Curiosos y positivos: Necesitas miembros del equipo que tengan una actitud positiva y estén dispuestos a aprender más sobre la normativa vigente y los nuevos riesgos.

Dado que el mejor camino (y el mejor valorado por los clientes) para los bancos es aprovechar los datos de los clientes para luchar contra la delincuencia financiera y cumplir las obligaciones de cumplimiento, considera la posibilidad de contratar a científicos de datos. Estas contrataciones resultarán útiles para crear perfiles sobre el comportamiento esperado de los clientes.

El enriquecimiento de datos de SEON puede ayudar a los científicos de datos con una mejor agrupación de tus usuarios basada en cientos de puntos de datos que tienen que ver con su presencia en línea, ubicación física y configuración de software y hardware. La identificación de patrones emergentes (entre conocidos blanqueadores de dinero, por ejemplo) puede ayudarte a elaborar reglas aún mejores contra ellos.

Sin embargo, siempre hay ayuda fuera de las instalaciones: El equipo de Éxito de Clientes de SEON está formado por analistas y gestores de fraude, que revisan regularmente tus datos para señalar también cualquier patrón sospechoso.

¿Qué es un informe de actividad sospechosa (SAR) para el AML en bancos?

Un Informe de Actividad Sospechosa (SAR) es un documento oficial que debe presentarse a las autoridades competentes si sospechas que se trata de una actividad delictiva. Es un mandato de la lista de las 40 recomendaciones del GAFI.

En el mundo del AML en la banca, se refiere a un cliente o una empresa de los que se sospecha que están blanqueando dinero utilizando tus servicios.

Los SAR son una parte fundamental de la aplicación de la ley, pero también ayudan a los gobiernos a realizar evaluaciones de riesgos mediante la identificación de tendencias emergentes en la delincuencia financiera con el fin de desarrollar una nueva legislación o adaptar las leyes existentes.

Sistemas AML en bancos

La normativa sobre el lavado de dinero evoluciona constantemente, pero también lo hacen las herramientas y los sistemas diseñados para su cumplimiento.

Por muchas personas competentes que contrates, la gestión manual de los requisitos de AML no es sostenible. El volumen y la escala de tus procesos de banca digital requieren tiempos de respuesta rápidos, mientras que el uso de sistemas heredados para filtrar los datos de los clientes y obtener información oportuna y relevante puede ser un reto.

Aquí es donde entra en juego el software AML. Con las herramientas AML adecuadas, puedes identificar los riesgos de forma más rápida y precisa, optimizar los umbrales de alerta en tiempo real y comprender mejor cómo es el comportamiento sospechoso de los clientes.

Estas son algunas de sus características:

- Comprobaciones pre-KYC sin fricciones. Una forma en la que los clientes de SEON reducen sistemáticamente los costos de cumplimiento es realizando comprobaciones de los clientes antes de que lleguen al paso KYC. Esto significa no tener que pagar para realizar comprobaciones de IDV a los estafadores obvios. El ahorro se acumula rápidamente.

- Verificación fiable de la identidad. Un buen software de verificación de identidad te permite confirmar la identidad de los usuarios de una forma cómoda para ellos, sin dejar de cumplir tus obligaciones legales. Analiza las preferencias de tu base de clientes en función de su edad y ubicación: ¿Les gusta la biometría? ¿Aprecian más una videollamada rápida que escanear y cargar documentos? etc.

- Monitoreo de transacciones. Como se ha señalado, es necesario monitorear las transacciones de acuerdo con las especificaciones reglamentarias. El uso de una herramienta AML eficaz te ayudará a conseguirlo sin complicaciones.

- Alertas en tiempo real. No basta con monitorear las transacciones. Es necesario asegurarse de que el monitoreo se realiza en tiempo real para que tú y tu equipo puedan identificar rápidamente las transacciones grandes y fuera de lo común.

- Machine learning. Los algoritmos de inteligencia artificial han estado a la vanguardia de la detección del lavado de dinero durante bastante tiempo. Los motores de machine learning aprenden de casos anteriores en los que se detectó lavado de dinero y sugieren reglas pertinentes para garantizar que no vuelva a ocurrir mediante redes neuronales artificiales y heurística.

Cómo potenciar tu AML en la banca con SEON

SEON está diseñado para añadir una perspectiva única y una flexibilidad sin fricciones a tu estrategia contra el lavado de dinero, ya que permite realizar filtrados de AML y proporciona sólidas defensas contra el fraude e informes granulares.

SEON ofrece funciones para ayudarte a asumir un control total sobre las normas de riesgo y evitar multas reglamentarias, así como funciones de detección específicas para el AML.

Estas funciones incluyen:

Monitoreo AML

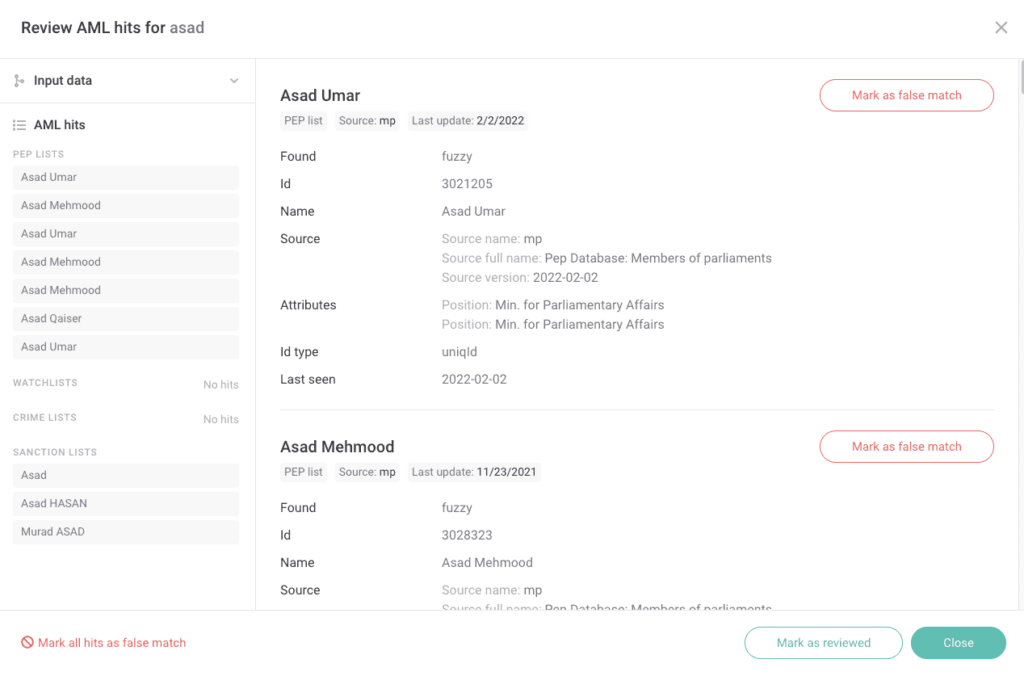

Habilitadas a través de una API independiente o como parte de nuestra solución integral, las verificaciones de monitoreo AML de SEON están diseñadas para proporcionar la confianza de que el nombre de un nuevo cliente que se registra en tu nuevo banco ha sido verificado minuciosamente contra todas las listas de vigilancia AML aplicables, incluyendo:

- listas PEP y RCA

- listas de delincuentes y fugitivos del FBI, así como otras listas de delincuentes

- listas de sanciones de autoridades competentes de todo el mundo

- listas de vigilancia y listas negras definidas por las autoridades

Y lo que es más, los resultados de estas búsquedas se registran a nivel granular, para ayudarte a demostrar tu cumplimiento y proporcionar datos complementarios cuando sea necesario. También puedes configurar estas comprobaciones para que se ejecuten a intervalos regulares en función de tus mandatos locales.

Análisis del comportamiento y alertas en tiempo real

Examinar constantemente el comportamiento de los usuarios es crucial para mejorar tus procesos de cumplimiento AML. Y aunque puedes hacerlo manualmente con tu equipo, SEON te ofrece una ventaja competitiva al permitirte registrar y monitorear toda la actividad de los usuarios en él.

Todo lo que tienes que hacer es habilitar y/o crear reglas relevantes preestablecidas, personalizadas y de velocidad, y rápidamente sabrás si una actividad es sospechosa o no:

Por ejemplo, como hemos visto antes, la herramienta puede alertarte en tiempo real sobre cualquier transacción que supere un determinado umbral.

Una visión de 360 grados de los clientes

Sin interrumpir el recorrido del cliente, el enriquecimiento de datos analiza la huella digital de cada usuario para identificar a tiempo incluso a los blanqueadores de dinero más expertos.

Con una sola dirección de correo electrónico, puedes determinar con precisión el nivel de riesgo de un cliente.

Todo lo que tienes que hacer es conseguir que compartan su dirección de correo electrónico contigo, lo que es un hecho en el mundo digital, y luego dejar que el software enriquezca los datos o comprobarlos tú mismo manualmente.

Por mucho que un delincuente intente imitar a un usuario legítimo -por ejemplo, falsificando su hardware o su ubicación y falsificando documentación-, es prácticamente imposible recrear una huella digital convincente para cada uno de los cientos de personajes que utilizan para llevar a cabo sus planes.

En otras palabras, estos perfiles son la evaluación más fiable de las verdaderas intenciones de un cliente.

Pueden utilizarse para bloquear directamente a los estafadores obvios y también para minimizar la fricción para los buenos usuarios, ya que SEON también señalará cuándo un cliente es obviamente legítimo, o incluso un cliente de alto valor.

En general, esta estrategia te ayuda a:

- cumplir con tus mandatos AML

- detener todos los tipos de fraude

- recompensar a los buenos usuarios con una experiencia de cliente fluida

- ahorrar en costos de KYC y otros costos de CDD

- segmentar a los usuarios para tus esfuerzos de marketing y de otro tipo

Nuestros precios transparentes de pago por llamadas a la API la convierten en la solución ideal para mejorar tus sistemas actuales de AML, tanto si necesitas filtrar previamente a los estafadores obvios como obtener más información como parte de tus revisiones manuales de AML.

Asóciate con SEON para reducir las tasas de fraude en tu neobanco, challenger o banco digital con enriquecimiento de datos en tiempo real y APIs avanzadas.

Pide una Demo

Preguntas frecuentes

El AML en los bancos consiste en verificar la identidad del cliente bancario, comprobar que no figura en las listas PEP o de sanciones y monitorear las transacciones que superan un determinado umbral.

Las políticas AML son un conjunto de normas que tu banco o neobanco debe establecer claramente en relación con los controles anti lavado de dinero. Debes redactar y publicar una declaración de política AML en tu sitio web.

Los controles AML bancarios pueden realizarse con herramientas de verificación de identidad, herramientas de monitoreo de transacciones y soluciones de calificación de riesgos y alertas. Las herramientas de machine learning también pueden ayudar a sugerir reglas que reduzcan el riesgo de tratar con clientes que lavan dinero.

Fuentes

- UNODC: Money Laundering

- FATF: The FATF Recommendations

- Napier: The cost of compliance: future trends in AML

- Compliance Week: Fines against financial institutions hit $10.4B in 2020