El robo de cuentas sucede cuando alguien inicia sesión en una de tus cuentas de usuario sin autorización.

Esto es terrible para cualquier negocio. Pero para la industria del préstamo en particular, puede ser catastrófico.

Veamos el por qué, así como maneras para prevenir los robos de cuenta en los préstamos.

¿Por qué la usurpación de cuentas es un problema para los prestamistas?

Perder el control de una cuenta puede suponer un problema para tus clientes y tu empresa. Existen dos situaciones principales:

- El estafador solicita un préstamo y lo consigue: Es probable que el dinero sea retirado a una cuenta de baja bancaria. Es un dinero que nunca volverás a ver y que podría afectar negativamente a tus clientes legítimos, ya que serán perseguidos para que devuelvan el dinero. Esto, por supuesto, también significa que tú, como prestamista, tampoco podrás recuperar el préstamo.

- El estafador solicita un préstamo y se lo deniegan: La puntuación crediticia de tu cliente legítimo puede verse afectada. Es probable que se pregunten quién pidió un préstamo en su nombre y te culpen a ti por la escasa seguridad de tu plataforma. Esto conduce a una erosión de la confianza y a una mala reputación de la marca.

Sea cual sea el resultado, una solicitud de préstamo fraudulenta no es un buen augurio para ti como prestamista. Esto confundirá a tus analistas, aumentará el riesgo para la seguridad y podría ponerte en un aprieto legal que podría suponer la revocación de tu licencia.

Este último punto es especialmente importante, ya que los préstamos en línea están muy vigilados por los organismos reguladores. Es posible que tengas que pagar cuantiosas multas de KYC y AML, cesar tus operaciones, o involucrarte en largas batallas legales.

3 pasos para detectar la usurpación de cuentas en los préstamos en línea

Tanto si los estafadores acceden a una de las cuentas de tus clientes mediante el phishing, el relleno de credenciales o encontrándose con los datos de inicio de sesión en una filtración de datos, la clave para ti sigue siendo proteger la fase de inicio de sesión. A continuación te explicamos cómo:

- Despliega una herramienta de monitorización en el inicio de sesión: Busca cualquier dato sospechoso o inusual, como un dispositivo y una dirección IP nuevos, nunca vistos.

- No olvides analizar su comportamiento: Las reglas de riesgo específicas, como los tests de velocidad, te permiten comprender cómo interactúan los usuarios con tus formularios de préstamo. A continuación, analizaremos con más detalle los tests de velocidad.

- Gestiona el riesgo de forma dinámica: Gestionar la fricción es un reto para los prestamistas online, por lo que no querrás interrumpir a los clientes legítimos en su recorrido. Por eso recomendamos la puntuación de riesgo para permitir el paso de solicitudes de préstamo legítimas, rechazar instantáneamente las sospechosas y revisar manualmente a los clientes de riesgo medio.

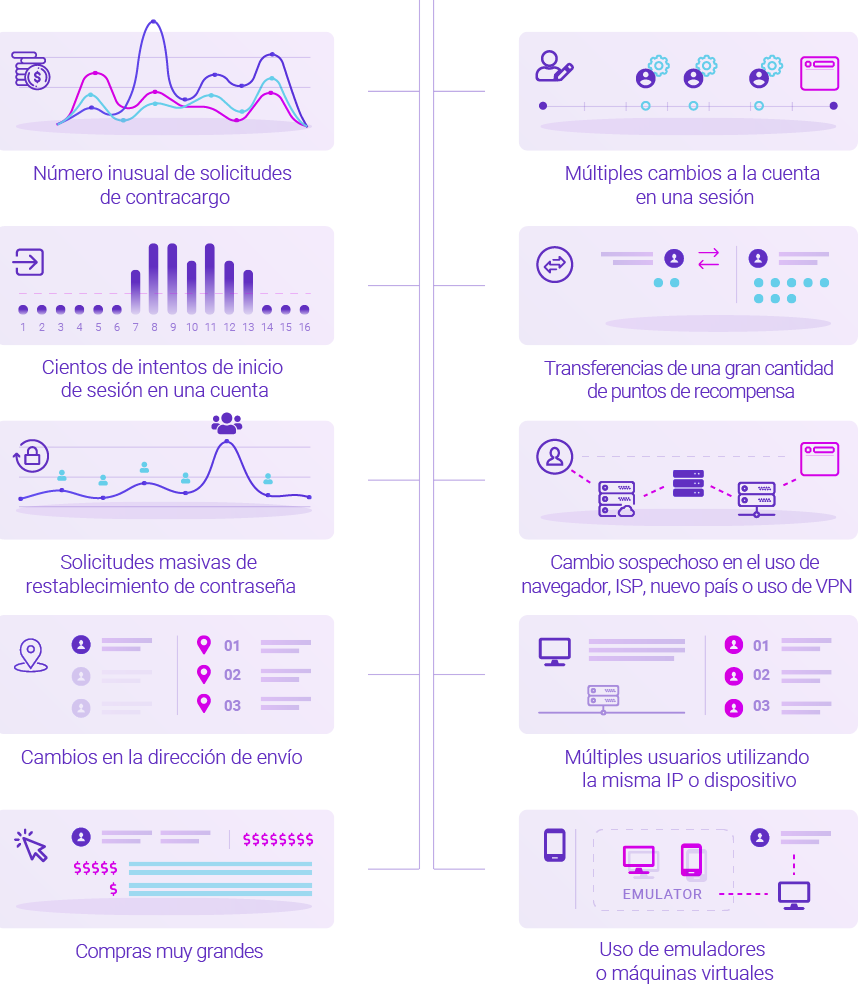

Estos son ejemplos de cambios sospechosos que deberías monitorear. Veamos algunas reglas específicas a continuación.

3 reglas personalizadas para detectar la usurpación de cuentas en los préstamos en línea

Desafortunadamente, no existe una regla única que te permita decidir definitivamente si estás lidiando con el cliente correcto o no.

Sin embargo, al combinar y apilar diversas reglas de riesgo, tal como SEON te permite hacer, obtendrás excelentes resultados. Aquí hay tres ejemplos de las reglas con mejor rendimiento cuando se trata de prevenir el robo de cuentas en los préstamos en línea.

#1 Múltiples intentos de contraseña fallida

Los estafadores no siempre logran robar las cuentas en su primer intento. Pueden utilizar bots, la fuerza bruta o revisar manualmente largas listas de credenciales de acceso ilegalmente adquiridas. Cualquiera que sea el escenario, es probable que resulte en varios ingresos de contraseñas incorrectas.

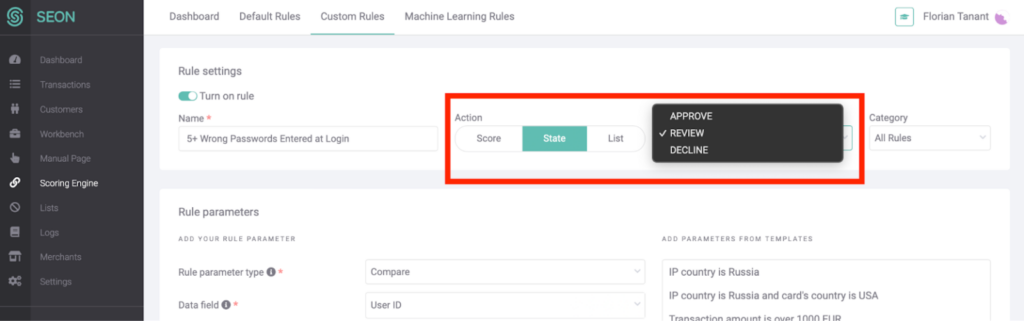

Para monitorear esta fase, hemos creado una regla que observa cinco intentos fallidos de inicio de sesión como un indicador de que algo anda mal.

Nota que no queremos bloquear instantáneamente la cuenta, pues esto podría tratarse de un error honesto. En cambio, configuraremos la regla para que dispare una revisión manual, lo que te debería dar más tiempo para comprobar si estás tratando con el solicitante correcto o no.

#2 Hash de dispositivo y dirección IP no reconocidos

Los dispositivos de los usuarios pueden actuar como identificaciones no oficiales. Sí, puede que se conecten a tu plataforma utilizando un equipo de escritorio y un teléfono móvil, pero no es probable que ese dispositivo cambie con demasiada regularidad. La dirección IP del cliente también es un indicador, especialmente cuando se combina con el hash del dispositivo.

Hay excepciones, por supuesto, como si se conectan en el extranjero o desde un dispositivo recién comprado. Pero considera toda esta información junto con otras acciones y datos nuevos, como una nueva solicitud de préstamo, y tendrás razones para sospechar.

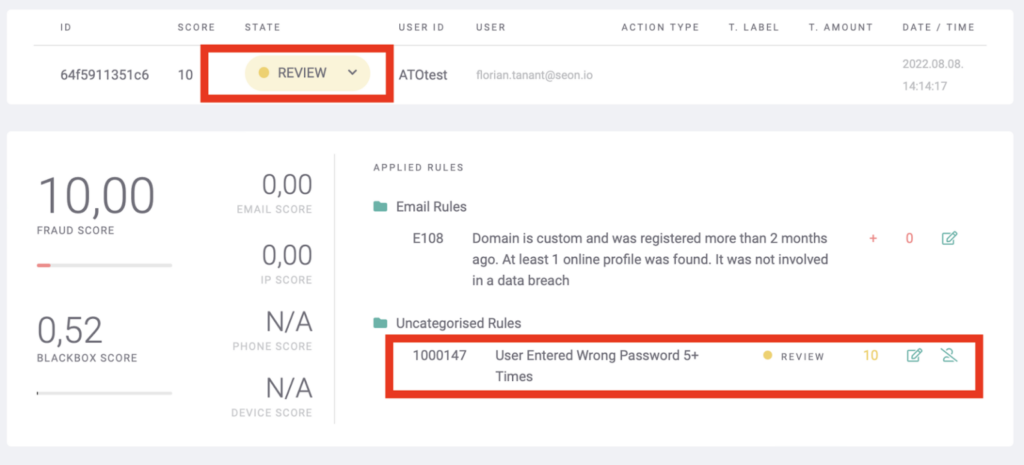

Por eso esta regla utiliza un dispositivo nunca antes visto como posible indicador de alerta.

También en este caso queremos pecar de precavidos para evitar falsos positivos.

Por eso, un dispositivo nuevo que no se haya visto antes sólo añadirá 10 puntos a nuestra puntuación de riesgo, como puede verse más arriba. Por sí solo, es suficiente para tener un impacto, pero no para inclinar la balanza y bloquear directamente la cuenta.

#3: Los datos del navegador están manipulados

¿Otra palabra para la manipulación de datos? Spoofing. En el mundo de la detección de apropiaciones de cuentas, esto es un fuerte indicador de que alguien está tratando de hacerse pasar por otra persona.

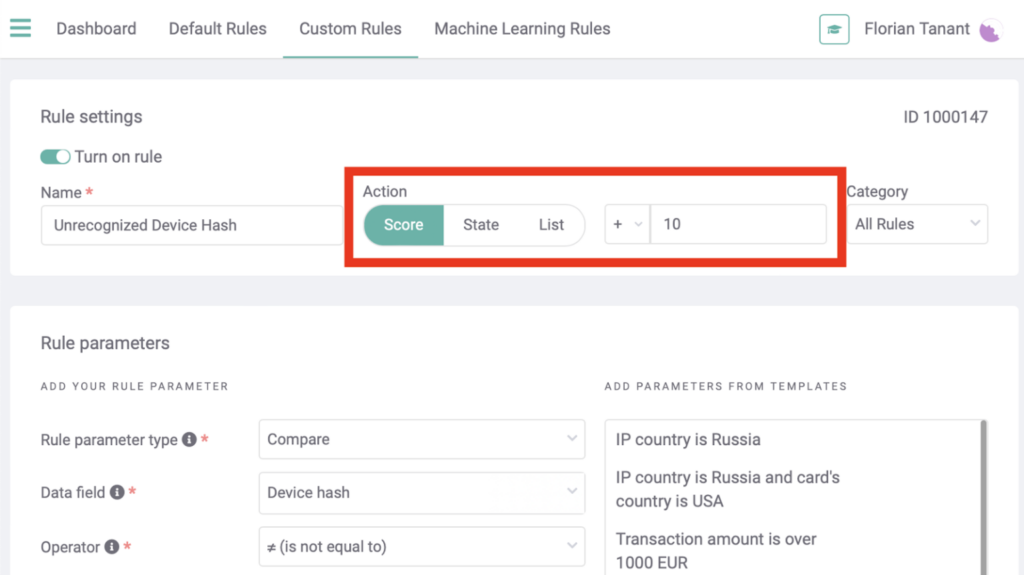

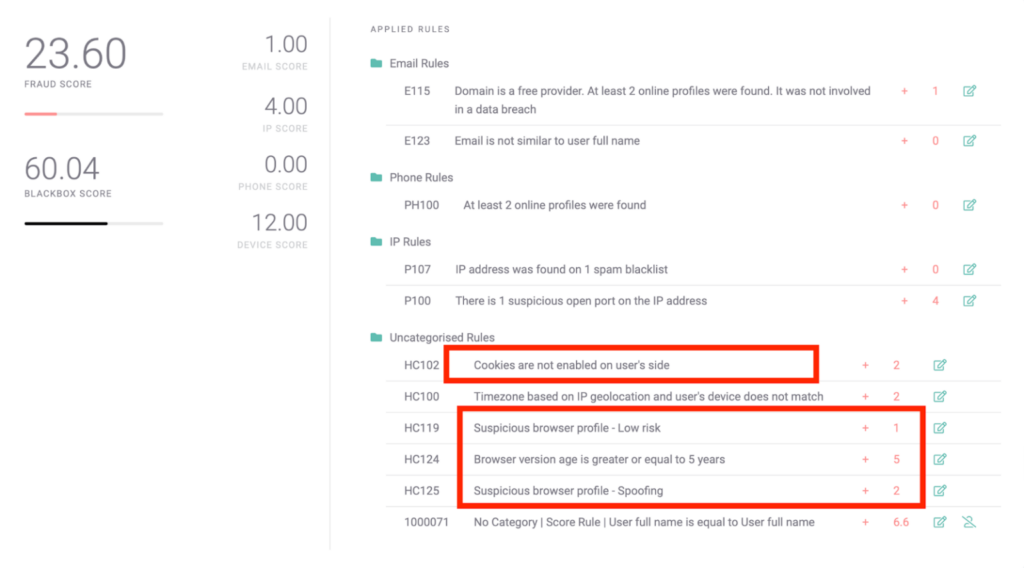

En la siguiente captura de pantalla, puedes ver los puntos de datos que hemos recopilado y alimentado a través de reglas de riesgo.

Entre estos puntos de datos se incluyen navegadores diseñados para permitirte cambiar y controlar datos importantes, tales como tu usuario agente, así como versiones de navegadores inusuales.

Asóciate con SEON para reducir las tasas de fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning whitebox y APIs avanzadas.

Pide una Demo

¿Cómo ayuda SEON a los prestamistas en línea a proteger sus cuentas de clientes?

SEON es conocido por ofrecer a los prestamistas en línea datos alternativos para un score crediticio y reducir el riesgo. Se trata de comprobaciones sin fricción y en tiempo real que funcionan a la perfección para clientes con pocos datos y mercados en los que la información de las agencias de crédito es inexistente.

Pero aún hay más. Ya que puedes implementar nuestras comprobaciones de datos en la fase de registro e inicio de sesión, esto te permite supervisar el comportamiento del cliente y señalar los inicios de sesión sospechosos. De hecho, esta monitorización sin fricciones puede ejecutarse en segundo plano en cada punto de contacto para atender a un cliente en línea.

En otras palabras, SEON es tu solución completa de prevención del fraude de principio a fin, disponible a través de una API, con una prueba gratuita, contratos a corto plazo y sin cargos de integración o soporte.