Los organismos internacionales a cargo de mantener el ecommerce como un espacio seguro están conscientes del enorme desafío al que se enfrentan. Desafortunadamente, los criminales no presentan un problema unificado a estos reguladores. Las legislaciones vigentes para proteger a clientes y negocios deben actuar como un escudo ante espadas de todo tipo, de todas partes del mundo.

Sin duda, las espadas más afiladas son las del lavado de dinero y el financiamiento al terrorismo. ¿Qué clase de escudo han creado los gobiernos mundiales para protegerse de estas amenazas nefastas y diversas? ¿De roble? ¿De acero? SEON investiga esta cuestión.

¿Qué es el AML/CFT?

AML/CTF se refiere a las regulaciones aplicadas para prevenir activamente el lavado de dinero y el financiamiento del terrorismo. Comúnmente son referidas en conjunto, aunque son muy distintas en la práctica. Sin embargo, mientras que los mandatos anti lavado de dinero (AML) y financiamiento del terrorismo (CFT) pueden cumplirse con herramientas y protocolos similares, sus objetivos, enfoques y requerimientos son diferentes.

El AML se enfoca principalmente en prevenir que los criminales procesen y oculten fondos ilícitos. Esto involucra monitorear transacciones en busca de grandes traslados de dinero, así como artículos de alto valor que podrían ser empleados para lavar dinero.

El CFT, por otro lado, tiene más que ver con asegurarse de que los fondos no terminen en las manos de terroristas conocidos. Por lo tanto, el objetivo del CFT es identificar a cualquier parte comercial que represente un alto riesgo de estar involucrada con el terrorismo y monitorear las transacciones en busca de intentos para enviar fondos a esas partes.

Cabe destacar que CFT es ligeramente distinto al CTF, que quiere decir contra financiamiento al terrorismo. CFT representa un espectro más amplio, dentro del cual cabe el CTF. Mientras que el CFT se enfoca en todo el proceso de disrumpir la capacidad de los grupos terroristas para financiarse, el CTF únicamente se refiere a las prácticas específicas de las instituciones financieras para cumplir ese objetivo.

En la práctica, el cumplimiento de ambos mandatos puede lograrse en el marco de un solo protocolo, ya que ambos requieren métodos similares. Al fin y al cabo, gran parte del financiamiento del terrorismo se logra a través de alguna forma de lavado de dinero. Las herramientas de software diseñadas para facilitar el cumplimiento de la normativa AML/CFT reconocen estas similitudes y, por tanto, a menudo las abordan de forma holística.

Asóciate con SEON para reducir las tasas de fraude y crear un programa robusto de cumplimiento AML para tu negocio.

Pide una Demo

Regulaciones AML/CFT

Aunque los requisitos legales AML y CFT son bestias lo bastante parecidas para ser domadas con un único látigo digital, las regulaciones subyacentes son distintas. Esta superposición práctica hace que estas distinciones puedan pasar por alto fácilmente. Sin embargo, para satisfacer ambas, entender las sutiles diferencias es algo fundamental.

En cuanto a los requerimientos, las industrias dentro del perímetro de la regulación AML tienen que:

- realizar una evaluación de riesgo asistida por software

- implementar un sólido programa de diligencia debida del cliente (DDC) que conduzca a una diligencia reforzada del cliente (EDD) para entidades de alto riesgo

- confirmar identidades y beneficiarios conforme los mandatos Know Your Customer (KYC)

- realizar la diligencia debida de compañías asociadas de terceros

- designar a un oficial de cumplimiento AML que actualice los protocolos conforme las regulaciones más recientes

- monitorear las transacciones en busca de ciertos comportamientos y umbrales identificados como riesgosos

- reportar de forma oficial cualquier instancia que cruce dichos umbrales

La normativa CFT cubre gran parte de este mismo terreno en cuanto a las responsabilidades que impone a las empresas. En particular, el cerco que rodea a la CFT no es tan amplio como el de AML, ya que el comercio electrónico minorista no ha sido identificado como un riesgo de financiación del terrorismo, aunque todavía puede ser utilizado para el lavado de dinero. Dentro de ese perímetro ligeramente más reducido, las empresas deben

- realizar evaluaciones de riesgo

- mantener sólidos protocolos KYC

- realizar la DDC para clientes y regiones de alto riesgo

- examinar continuamente las transacciones para detectar entidades asociadas con el terrorismo

- mantener registros exhaustivos de las transacciones

- formar al personal y designar a un oficial de cumplimiento

- notificar los casos de actividad sospechosa

- realizar periódicamente auditorías independientes de la eficacia de este proceso

Aunque estas normativas son independientes entre sí y tienen objetivos distintos, las empresas pueden aplicar un protocolo único para ambas.

¿Por qué es importante el AML/CFT y cuáles son las consecuencias de no implementarlo?

Tanto para las compañías como para las naciones, no implementar una normativa AML/CFT completa representa un enorme riesgo financiero, regulatorio y de reputación.

Los daños económicos como resultado del lavado de dinero y el terrorismo son la primera consecuencia más directa de no contar con protocolos de seguridad tanto para las entidades comerciales como para los países.

El dinero que los delincuentes intentan lavar es casi categóricamente el resultado de un robo o un fraude. Según una encuesta realizada por PwC, las pérdidas por fraude ascendieron a 42.000 millones de dólares sólo el año pasado. Mientras tanto, los terroristas destruyen edificios físicos e infraestructuras, lo que cuesta miles de millones a los países que atacan.

Como referencia, el complot terrorista del 11 de septiembre costó 55.000 millones de dólares en daños inmediatos a infraestructuras y personas, y las secuelas y el aumento del gasto en seguridad elevaron ese total a 3,3 billones de dólares, según el New York Times.

Desde el punto de vista de la reputación, las compañías que no implementan comprobaciones AML/CFT y que por lo tanto se encuentran plagadas de estafadores (o peor) serán ciertamente consideradas como lugares inseguros para comprar o hacer negocios. A nivel de nación, las consecuencias son similares, con un impacto en la economía, el turismo, el comercio y la inversión extranjera del país.

Tal vez el resultado más dañino es que cualquier entidad que no cuente con las implementaciones AML/CFT y realice negocios con terroristas conocidos u otras entidades sujetas a sanciones financieras, están en riesgo de convertirse en entidades de alto riesgo ellas mismas.

Esto es particularmente difícil cuando se aborda el AML en la banca y otras industrias financieras, en parte porque es aquí donde los reguladores enfocan su escrutinio, pero también porque la industria de servicios monetarios es más propensa a lidiar con compañías de cartera fraudulentas y últimos beneficiarios poco claros. Esto es cierto tanto para aquellos clientes que hacen negocio con la institución así como para las compañías asociadas.

Esto va desde particulares hasta industrias enteras, o incluso naciones. Constantemente se añaden nombres a las listas de sanciones internacionales, momento en el que muchas de las empresas del mundo ya no pueden realizar legalmente ningún negocio con ellos.

¿Cómo se lava el dinero para el financiamiento al terrorismo?

Los lavadores de dinero afiliados al terrorismo no emplean necesariamente técnicas específicas del terrorismo, y esas técnicas son, por desgracia, diversas. Las empresas que ofrecen soluciones AML y de lucha contra el fraude a terceros están familiarizadas con la lucha contra las técnicas tradicionales, y también son conscientes de los indicadores subyacentes que reflejan el comportamiento de los lavadores de dinero, para llevar la lucha a las amenazas entrantes e innovadoras.

Al analizar algunos de los siguientes métodos tradicionales de lavado de dinero, podemos identificar algunos de los motivos subyacentes, para saber cómo detectar nuevos métodos en el futuro.

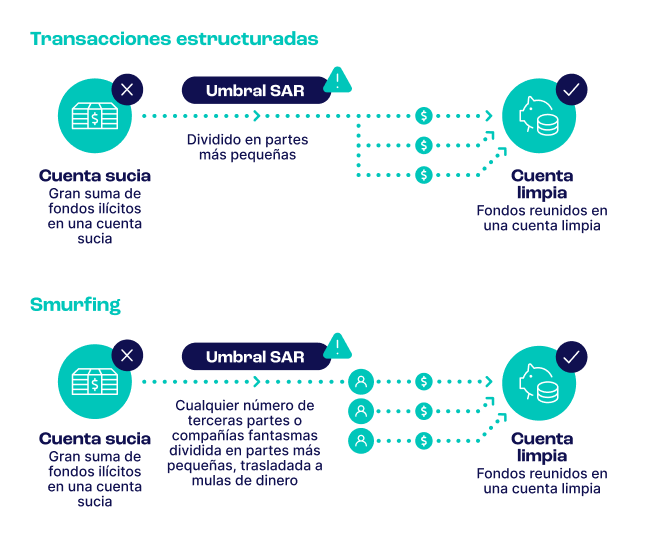

Transacciones estructuradas

Los lavadores de dinero y los financiadores del terrorismo saben que tienen que ocultar el rastro que conduce al origen del dinero y a sus propias identidades. Una de las formas clásicas de hacerlo es que ese rastro sea lo más oscuro y sinuoso posible.

Las transacciones estructuradas hacen que el camino sea mucho más confuso. Esto se consigue dividiendo una cantidad global en varias cantidades más pequeñas y realizando transacciones con esas cantidades más pequeñas a través de diferentes canales y cuentas. De este modo evitan que se activen los informes obligatorios de actividades sospechosas (SAR), pasando por debajo del radar regulador. Esto no sólo ayuda a los lavadores de dinero a evitar ser detectados por la ley, sino que también evita convenientemente que los fondos ilícitos sean gravados.

Lavado de dinero mediante Smurfing

Los lavadores de dinero también emplean el smurfing para evitar la activación de los SAR exigidos para determinadas transacciones. Al igual que las transacciones estructuradas, el smurfing consiste en dividir una gran suma de dinero ilícito en cantidades más pequeñas y, a continuación, emplear a terceros para distribuir el dinero entre múltiples propietarios.

La participación de estos terceros hace que el smurfing sea más ilegal que la estructuración por sí sola. El smurfing evita eficazmente los SAR, ya que la normativa AML dicta que debe presentarse un SAR para los importes agregados de transacciones que superen determinados umbrales. Los defraudadores pueden eludir este umbral distribuyendo el dinero en muchas cuentas diferentes, además de hacer las transacciones más pequeñas.

La existencia de distintos niveles en un esquema de smurfing puede complicar aún más las cosas si los implicados no son conscientes en absoluto de que forman parte de una táctica de lavado de dinero. Un ejemplo son las mulas de dinero, que retienen el dinero de los estafadores en sus cuentas personales a cambio de una remuneración.

Compañías fantasma

Los lavadores de dinero pueden crear compañías fantasma que no tienen ninguna operación comercial más que servir como entidad a través de la cual pasar dinero. Las compañías fantasma le ofrecen a los criminales cierto grado de anonimidad al oscurecer la propiedad, tal como lo hacen las transacciones estructuradas.

La propiedad de una compañía fantasma puede ser otra compañía fantasma, o puede estar distribuida entre distintas entidades que los organismos policíacos tengan que examinar. Es por eso que establecer al beneficiario efectivo de una empresa asociada es una de las facetas de la normativa AML/CFT.

Asóciate con SEON y reduce las tasas de fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning de caja blanca y APIs avanzadas.

Pide una Demo

¿Cómo puede ayudar SEON con el cumplimiento AML/CFT?

En la actualidad, el cumplimiento de la normativa AML/CFT es -y probablemente seguirá siendo- un logro de un equipo dotado de las mejores herramientas y preparación, no un logro en solitario. Esto significa que los equipos que no cuenten con un software de gestión de riesgos de última generación para detectar el lavado de dinero se verán tan abrumados como lo estaría una solución de software automatizada sin supervisión humana y sin un funcionario designado para la presentación de informes SAR.

Para ayudar a crear un programa sólido de cumplimiento AML/CFT, SEON puede abordar muchas de las mejores prácticas clave. Específicamente, la plataforma de monitoreo y detección de fraude de SEON lo logra a través de:

- proporcionar la evaluación basada en el riesgo requerida

- informar la DDC con datos geográficos para identificar regiones de alto riesgo

- fortalecer la confianza de identidades a través del enriquecimiento de datos, el cual marca a los usuarios con menos probabilidades de ser genuinos

- permitir comprobaciones exhaustivas de AML, actualizadas constantemente y con referencia a la mayoría de las listas de vigilancia internacionales, listas de sanciones, etc.

- generar informes de historial de transacciones para mantener registros y hacer reportes

- monitorear las transacciones para la prevención del lavado de dinero mediante los umbrales de riesgo necesarios, los cuales se pueden ajustar fácilmente ante cambios en la legislación

Además, las búsquedas de SEON pueden ser útiles para los equipos de riesgo y cumplimiento en muchos ámbitos en lo que se refiere a revisiones manuales e investigaciones. Las industrias que los reguladores vigilan más de cerca tendrán la mayor cantidad de casos de actividades potencialmente sospechosas, y aplicarán las herramientas de búsqueda manual en profundidad de SEON para revisarlas.

Aunque ningún software puede garantizar el cumplimiento AML/CFT de forma autónoma, SEON elimina todos los puntos más difíciles del proceso. Permitir que tu empresa caiga en el lado del incumplimiento podría acarrear enormes pérdidas por fraude, multas por permitir que el lavado de dinero tenga lugar en tu territorio, daños a la reputación por permitir que los fondos terroristas fluyan a través de la empresa, o incluso llegar a ser una entidad sancionada.

Si, como parte de un sólido programa de cumplimiento normativo, educas y preparas bien a tus equipos, podrás centrarte en tu rentabilidad en lugar de en tu exposición al riesgo.

Artículos relacionados

- ¿Cuáles son las etapas del proceso de lavado de dinero y cómo funcionan?

- ¿Qué es el análisis de riesgo de lavado de dinero y por qué es importante?