Tu vida social en línea dice mucho sobre el tipo de consumidor que eres. Por ello, los prestamistas buscan aprovechar esos datos de redes sociales para la puntuación de crédito.

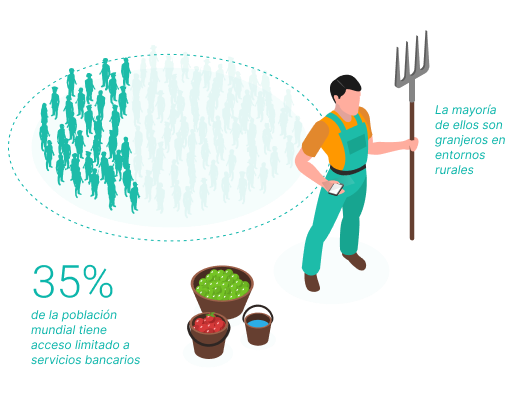

De hecho, es uno de los métodos que permite a los infrabancarizados o no bancarizados (más de 1,4 mil millones de personas según datos del Banco Mundial) tener acceso a servicios financieros y de crédito.

Veamos cómo funciona, si deberías usarlo, y cómo hacerlo correctamente.

¿Qué es la puntuación de crédito con datos sociales?

El puntaje crediticio con redes sociales utiliza los datos sociales para calcular la capacidad crediticia de alguien que solicita un préstamo. Al evaluar la actividad en redes sociales, los perfiles registrados e incluso la reputación de redes sociales específicas, los prestamistas pueden obtener una mejor idea del tipo de deudor que podrías ser.

También pueden cruzar los datos de sociales con otra información en la solicitud para tener una mayor tranquilidad.

Tal como sucede en la puntuación estándar, los prestamistas podrían utilizar los datos sociales como parte de sus algoritmos de asequibilidad y aprobación para reducir el riesgo.

Los datos sociales se consideran como datos alternativos para el score crediticio. Nótese que esto no es exclusivo para el préstamo monetario. Los datos alternativos se utilizan frecuentemente para decidir si deberías permitir la compra de ciertos productos y servicios financieros o incluso como parte de un proceso de onboarding digital.

Aunque la puntuación de crédito con redes sociales parece un paso lógico para determinar la capacidad crediticia de un individuo, no está a salvo de controversias. Existen inconvenientes en la privacidad de los datos, y los investigadores apuntan que los datos sociales también pueden utilizarse para apuntar a consumidores vulnerables, por ejemplo, al ofrecer préstamos predatorios a personas que parecen pasar por dificultades financieras.

A esto se le añade el hecho de que los datos sociales son variados y complejos de analizar. Las personas mienten sobre sí mismas en internet, así que intentar cuantificar sus hábitos de gasto con base en publicaciones en redes sociales podría resultar en altas cantidades de falsos negativos.

La estrategia correcta de puntuación de crédito complementa los métodos tradicionales en vez de reemplazarlos. Una solución sofisticada agrega cientos de puntos de datos y los utiliza en combinación con otra información, en vez de confiar en cualquier cuenta en redes sociales como única fuente de verdad.

Mira cómo el perfilamiento de redes sociales de SEON ayuda a FairMoney a ofrecer 10,000 préstamos diarios, de forma rápida y con riesgos reducidos.

Aprende cómo

Las ventajas y contras de la puntuación de crédito con redes sociales

Lo primero que hay que destacar es que las plataformas de redes sociales han intentado anteriormente aprovechar los datos de usuario para crear sus propios modelos de puntuación de crédito. Este es el aspecto más polémico de la puntuación de crédito en redes sociales.

Sin embargo, también puedes obtener información social de código abierto para evaluar a los deudores como parte de su análisis de huella digital, lo cual es particularmente difícil de duplicar o imitar para los estafadores.

Examinemos los mejores casos de uso y cuándo deberías observar otras fuentes de datos alternativos.

Ventajas

- Datos en tiempo real: Es posible obtener datos sociales en tiempo real. Esto es útil cuando quieres aprobar préstamos rápidamente o te preocupan las bases de datos obsoletas, por ejemplo como proveedor de préstamos de nómina o compañía BNPL.

- Bueno para los clientes sin bancarización o con poco historial: La ventaja clave de los datos sociales es que la mayoría de la gente en el mundo tiene al menos un poco, incluso en los mercados en los que la información bancaria es escasa. Esto vuelve a la puntuación de crédito con redes sociales una opción preferida para compañías emergentes o países como Estados Unidos, en los que hay una gran población que no tiene servicios bancarios.

- Fuertes señales para atrapar a estafadores: La ausencia total de señales sociales es un fuerte indicador de que podrías estar lidiando con alguien que no existe. Esto incrementa la posibilidad de que se trate de un personaje que fabricó un estafador para solicitar el préstamo y no pagarlo.

Contras

- Información limitada: Obtener datos de redes sociales puede ser una cuestión de prueba y error. En el mejor de los casos, podrías obtener un avatar de redes sociales y una biografía. Pero ya que las redes sociales no proporcionan APIs para esos datos, toma un esfuerzo considerable obtener todos esos datos en tiempo real y a escala. Sin embargo, existen soluciones de proveedores como SEON que cotejan información de distintas plataformas y crean perfiles de riesgos de redes sociales más completos.

- Inquietudes de privacidad de los datos: Incluso si puedes realizar revisiones en redes sociales, a los clientes podría no gustarles. Y ya que las plataformas de redes sociales incrementan sus políticas de privacidad de datos, puede ser difícil obtener información y mantenerse en cumplimiento con las reglas de protección de los datos.

- Inquietudes con la precisión: Los datos sociales pueden ayudar a alzar marcadores de alerta, pero a muchos expertos les preocupa su precisión cuando se trata de evaluar la capacidad crediticia. Aunque ciertamente puedes usar algunos datos sociales para complementar la puntuación, sería ingenuo decidir si deberías aprobar o denegar un préstamo con base únicamente en el historial social de una persona.

Asóciate con SEON para reducir las tasas de fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning legible por humanos y APIs avanzadas.

Pide una Demo

Cómo usar las redes sociales para la puntuación de crédito

Las redes sociales pueden usarse para el puntaje crediticio al hacer que un software o personas recolecten puntos de datos de plataformas sociales y estudiarlos para alcanzar conclusiones informadas. De manera similar en la que otras compañías los pueden aprovechar para identificar a clientes de alto riesgo. Estos puntos de datos pueden ser desde la posición laboral de alguien en LinkedIn hasta la frecuencia con la que viajan con Airbnb, o incluso si tienen algún tipo de presencia en redes sociales.

Un método tradicional de puntuación crediticia se fija en información financiera como las declaraciones de ingresos, los justificantes de pago de facturas telefónicas o de servicios públicos, el rastro de deudas y el uso de tarjetas de crédito.

Pero he aquí algunos ejemplos de cómo los datos de las redes sociales podrían entrar en la ecuación:

- Ningún perfil en redes sociales registrado: Esto es un fuerte indicio de que podrías estar tratando con un estafador que planea no pagar un préstamo. Dado que crear perfiles en las redes sociales lleva tiempo y esfuerzo, muchos defraudadores no se molestan, al menos debería aumentar el riesgo como parte del cálculo de tu score crediticio.

- Inconsistencias en los datos: Aunque la gente miente sobre sí misma en Internet, también existe la posibilidad de encontrar información sobre el cliente en los perfiles sociales que no coincida con la de la solicitud de crédito. Es posible encontrar todo tipo de discrepancias relacionadas con su línea de trabajo, estilo de vida o incluso geolocalización. Por ejemplo, una solicitud de hipoteca para un apartamento en el Reino Unido de una persona que, según sus perfiles sociales, pasa claramente la mayor parte del tiempo en otro continente.

- Registrado únicamente en ciertas plataformas: Un uso bastante más controvertido consiste en que los prestamistas califiquen la reputación de las redes sociales en función de su base de usuarios. Dado que el uso de las redes sociales está tan segmentado en todo el mundo, también puede ayudar a la segmentación de clientes por geolocalización. En pocas palabras, esto significa que un acreedor puede optar por aprobar a alguien que tenga un perfil en GitHub, por ejemplo, pero menospreciar a aquellos que sólo tienen perfiles de WhatsApp o Facebook.

Como puede ocurrir, las deficiencias que a veces conlleva el uso de señales sociales para la calificación crediticia alternativa están más estrechamente vinculadas a su interpretación que a su recopilación -aunque cualquier preocupación en materia de privacidad puede abordarse comprobando que la plataforma antifraude cumple con el GDPR y/o cumple con otra legislación y certificación en materia de privacidad.

Cómo aprovecha SEON las señales sociales

SEON agrega datos alternativos de más de 50 fuentes enriqueciendo la información fácilmente disponible, como la dirección IP, la dirección de correo electrónico o el número de teléfono del cliente.

Ya sea para ofrecer préstamos más rápidos, incorporar clientes más fiables o reducir el riesgo de impago, la idea es proporcionarte las herramientas que necesitas para obtener una visión completa de tus clientes y poder tomar mejores decisiones.

Y lo que es más importante, te ayudamos a obtener esos datos de forma fiable, en tiempo real y a escala, gracias a una sencilla integración API y consultas manuales

A pesar de añadir cientos de puntos de datos para ayudarte a tomar decisiones mejor informadas, el enriquecimiento de datos de SEON no añade ninguna fricción al recorrido del cliente. Esto se debe a que busca y cruza información disponible públicamente en lugar de pedir a los clientes que rellenen formularios adicionales o envíen más documentación.

El resultado es una mejor experiencia del cliente sin comprometer la seguridad, lo que se traduce en crecimiento para los prestamistas y las fintech.

Preguntas frecuentes

Ya que los prestamistas buscan métodos alternativos de score crediticio, las redes sociales podrían empezar a afectar tu puntuación crediticia eventualmente. Tu presencia social puede usarse como señal para calcular dicha puntuación, pero no tu calificación de crédito en un sentido tradicional. También toma en cuenta que sólo pueden observar la información que sea pública.

La puntuación de crédito tradicional funciona al observar la información financiera de una persona. Sin embargo, los prestamistas podrían consultar también datos alternativos, tales como la información social. El tipo de redes en las que tienes una cuenta, tu información pública e incluso el tipo de estilo de vida que aparentas vivir en línea (en cualquier contenido público) podría afectar cómo los prestamistas calculan tu puntuación.

En la práctica, este método complementario de calificación crediticia permite a los suscriptores y otros profesionales tomar decisiones mejor informadas sobre los solicitantes. Es fiable y digno de confianza porque se basa en datos en tiempo real y combina cientos de puntos de datos en un perfil. Los defraudadores no pueden replicar la actividad en línea de los clientes legítimos y, cuando pueden aproximarse a ella, les resulta imposible escalarla.

Fuentes:

- World Bank: COVID-19 Boosted the Adoption of Digital Financial Services