La estratificación en el lavado de dinero consiste en mover fondos ilícitos a través de múltiples transacciones para dificultar el rastreo de su origen y la identidad de los criminales. Este proceso es más efectivo cuando los fondos cambian de forma, como convertir dólares en libras y luego en yenes. Además, los delincuentes usan diversos métodos de pago, bancos e intermediarios para añadir más complejidad y ocultar aún más el rastro.

Por suerte, existen medidas de prevención de lavado de dinero que pueden ayudar a individuos y organizaciones a combatir la estratificación. Así que veamos algunos elementos que necesitas saber acerca de las etapas del proceso de lavado de dinero.

Soluciones para la estratificación y otras etapas del lavado de dinero

Se considera que el ciclo de lavado de dinero ha terminado después de que hayan ocurrido las distintas etapas del proceso de lavado de dinero, cuando los criminales ejecutan un plan para ingresar ese dinero “limpio” en la economía, y a sus propios bolsillos. Las soluciones de lavado de dinero, como las que presentamos a continuación, existen para mitigar las posibilidades de éxito de las transacciones fraudulentas:

- Software para monitorear transacciones

- Debida diligencia del cliente (DDC) y diligencia reforzada del cliente (DRC)

- Verificación KYC

- Informe de actividad sospechosa (SAR)

Con lo anterior, se combaten las etapas del proceso de lavado de dinero al monitorear las transacciones, verificar la legitimidad de los clientes y utilizar un proceso de llenado de informes de actividad sospechosa, lo que fortalece la seguridad en general para aquellas entidades que requieran reportar transacciones e individuos potencialmente sospechosos.

Descubre cómo SEON mejora el cumplimiento AML y previene fraudes con herramientas avanzadas y datos en tiempo real.

Descubre más

¿Cómo funcionan las etapas del proceso de lavado de dinero?

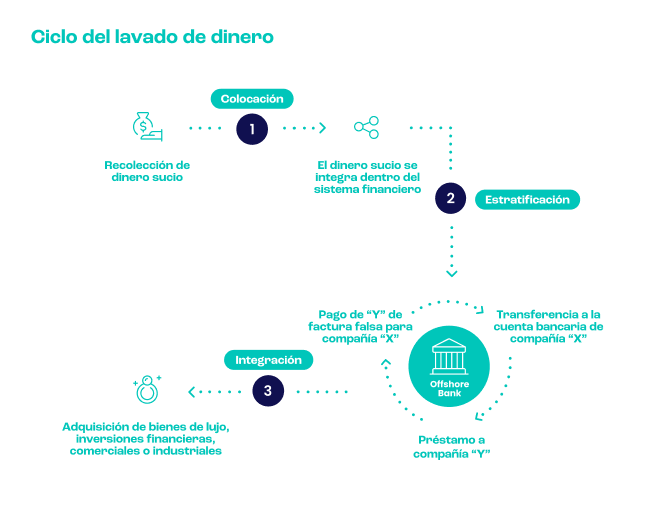

El lavado de dinero se divide en tres etapas principales: colocación, estratificación e integración. A continuación, un resumen sencillo de cada una:

- Colocación: Es el primer paso, donde el dinero ilícito se introduce en la economía legítima. Por ejemplo, en un casino, el dinero sucio se cambia por fichas de juego.

- Estratificación: Aquí, los lavadores buscan ocultar el origen del dinero mediante múltiples transacciones para complicar su rastreo. En el caso del casino, apuestan pequeñas cantidades, recuperan la mayoría de las fichas y las cambian nuevamente por dinero, haciendo que las actividades parezcan legítimas.

- Integración: Es la etapa final, donde el dinero, ya lavado, puede ser usado libremente en la economía sin levantar sospechas.

Para dificultar el rastreo, los lavadores pueden usar varias transacciones, convertir dinero entre monedas o criptomonedas, y emplear métodos como el fraude de forex o «money mules» para agregar más capas y confundir su origen. También utilizan múltiples bancos e intermediarios para aumentar la complejidad.

Métodos utilizados en las etapas del proceso de lavado de dinero

Ya que las etapas del proceso de lavado de dinero puede hacer referencia a cualquier acción que añada complejidad adicional al rastro documental, existe una gran variedad de métodos, que algunas veces son muy sencillos. En este artículo, nos enfocaremos en ejemplos de las etapas del lavado de dinero que involucran transacciones complejas, empresas fantasma, inversión en bienes y cómplices, como lo son:

- Las transacciones complejas: Se refiere al uso de distintos enfoques, los cuales pueden incluir el trading en forex, las transferencias internacionales y, por supuesto, a los pagos frecuentes y fluctuantes para obscurecer la ilegalidad de los fondos originales.

- Empresas fantasma: Se refiere al uso de “organizaciones” que existen como fachada para intercambios ilícitos derivados del lavado de dinero.

- Inversión en bienes: Se refiere al uso de inversiones aparentemente legítimas en bienes como arte de alto valor o bienes raíces que puede ayudar a ocultar o distribuir grandes cantidades de dinero lavado en múltiples propiedades.

- Cómplices: Se refiere al uso de individuos que ayudan a los criminales, tales como banqueros corruptos que, a sabiendas, almacenan e intercambian dinero lavado para ofuscar aún más la naturaleza de los fondos ilícitamente obtenidos. Estos cómplices también podrían ser inocentes, al no tener el conocimiento de que forman parte de una gran operación de lavado de dinero.

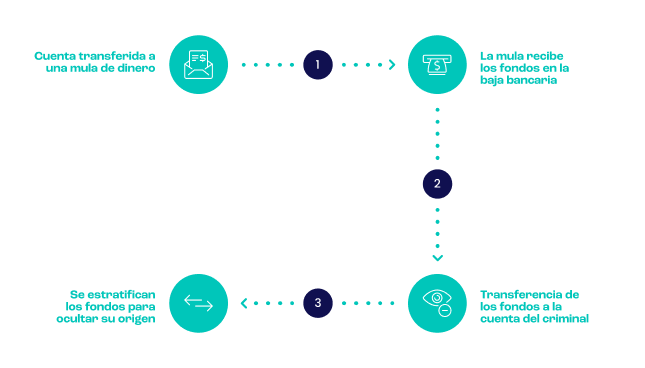

Estos cómplices involuntarios, muchos de los cuales pueden haber sido reclutados activamente a través de las redes sociales con la promesa de dinero gratis, pueden llegar a actuar como mulas de dinero. Se les pide que mantengan una determinada cantidad de dinero en su cuenta personal antes de transferirlo a otra cuenta más adelante y, a cambio, recibir una remuneración.

Estos individuos ignoran por completo que están involucrados en las etapas del proceso de lavado de dinero, y esto dificulta todavía más los intentos de las autoridades por localizar a los lavadores de dinero y recolectar testimonios de testigos contra ellos.

Variantes del lavado de dinero

El lavado de dinero tiene múltiples formas, incluyendo estructuración, intercambios de divisas, captura bancaria, empresas fantasma, comercio y juego. A continuación, un resumen de las principales:

- Estructuración (smurfing): Dividir grandes transacciones en pequeñas para evitar ser detectados por las autoridades.

- Intercambios de divisas: Cambiar fondos ilícitos aprovechando las fluctuaciones del valor de las monedas.

- Captura bancaria: Controlar total o parcialmente bancos en jurisdicciones con regulaciones laxas para legitimar fondos mediante transacciones simuladas.

- Empresas fantasma: Usar compañías ficticias para realizar transacciones bajo nombres legales sin levantar sospechas.

- Comercio: Disfrazar actividades ilícitas como transacciones comerciales mediante tácticas como sobrefacturación.

- Juego: Ocultar fondos ilegales en casinos a través de apuestas simuladas, como comprar fichas, realizar apuestas mínimas y cobrarlas como «ganancias».

Aunque estos ejemplos representan algunas tácticas comunes, los métodos continúan evolucionando, lo que hace del lavado de dinero una amenaza constante y difícil de detectar.

Cómo SEON combate el lavado de dinero

SEON ofrece herramientas avanzadas para combatir el fraude y el lavado de dinero, abordando todas sus etapas. Con métodos que evolucionan constantemente, la clave sigue siendo identificar patrones sospechosos y actuar rápidamente.

Cumplimiento AML simplificado

SEON permite búsquedas automatizadas de Información de Identificación Personal (PII) en listas de sanciones y delitos globales, además de monitoreo continuo de transacciones sospechosas. Sus herramientas analizan datos en tiempo real, como direcciones IP, huellas digitales de dispositivos y redes sociales, para identificar usuarios de alto riesgo antes del registro. Estas verificaciones ayudan a bloquear cuentas fraudulentas desde el inicio, optimizando el cumplimiento normativo.

Confía en SEON para reducir el fraude en tu negocio con herramientas avanzadas como enriquecimiento de datos en tiempo real, machine learning transparente y APIs inteligentes.

Habla con especialistas

Personalización y automatización

Con reglas personalizables, puedes configurar alertas para transacciones que requieren un SAR (informe de actividad sospechosa) o ajustar parámetros según cambios legislativos o riesgos específicos. SEON también utiliza algoritmos de aprendizaje automático para adaptar estrategias de riesgo, interpretar resultados y garantizar decisiones claras y transparentes.

Protección total en pagos y monitoreo

SEON filtra pagos en tiempo real para detectar señales de alerta y bloquear actividades sospechosas antes de que se procesen. Sus verificaciones automáticas protegen transacciones transfronterizas y aseguran el cumplimiento con listas actualizadas de sanciones, PEPs y eventos adversos.

Con una solución todo en uno, SEON ayuda a las empresas a mantenerse seguras, cumplir con normativas AML y detener el fraude desde su origen.