Las empresas que ofrecen financiamiento BNPL han irrumpido con fuerza en todos los sectores.

A pesar de la visible caída de la valoración de Klarna de unos 45.600 millones de dólares a 6.700 millones, todavía hay diversas de empresas en todo el mundo que consideran esos 6.700 millones restantes como motivo de ilusión.

En la actualidad, el modelo de pago BNPL se está aplicando a sectores muy alejados del comercio electrónico tradicional y se dirige a un mercado no tradicional y poco bancarizado. Pronto, todo, desde la sanidad hasta los seguros, pasando por los NFT, tendrá opciones de financiación BNPL y los competidores harían bien en tomar nota de cuánta cuota de mercado pierden con estas ofertas.

Inevitablemente, las empresas que ofrecen BNPL también descubrirán las vulnerabilidades y exploits de seguridad que van de la mano con este modelo de pago. Echemos un vistazo más de cerca.

Pide una demo para saber cómo redujimos las tasas de fraude en un 50% y ahorramos costos en controles automatizados en un 6% para un proveedor líder de BNPL.

Pide una Demo

¿Por qué el monitoreo de transacciones es un problema para el BNPL?

En comparación con una transacción en línea tradicional, el BNPL ofrece una superficie de ataque mucho mayor, es decir, las partes de tu infraestructura de comercio digital que son vulnerables a los estafadores. Este es un punto especialmente delicado para los proveedores de BNPL, ya que asumen toda la responsabilidad de los contracargos.

Esto da confianza a los comerciantes que aceptan pagos BNPL, pero también requiere una seguridad que sea lo más hermética posible para que el resultado final del BNPL no se vea afectado por los costos excesivos de los contracargos.

Para las empresas que ofrecen esta opción, la superficie potencial de ataque se amplía con el tiempo. En lugar de tener que monitorear una sola transacción en un solo intervalo de pago, el BNPL implica múltiples pagos a lo largo del tiempo, y tiempo entre los pagos en el que pueden surgir posibles irregularidades.

El concepto de viabilidad financiera también es inherente a la naturaleza del BNPL. Si nos fijamos en las estadísticas asociadas con la rotación y el abandono de carritos (a mayor fricción, mayor tasa de abandono), muchos mercados de comercio electrónico darán prioridad a un experiencia del cliente de baja fricción frente a la máxima seguridad.

Estas empresas buscan lanzar la red más amplia que puedan sobre la base de clientes potenciales, por lo que las pasarelas tanto de registro como de presentación pago no están tan reguladas como, por ejemplo, la adquisición de un préstamo respaldado por un banco. Por ello, los entornos BNPL son más susceptibles de:

- Abuso de cuentas nuevas y diversas formas de fraude de identidad sintética, donde los estafadores utilizan credenciales de identificación robadas para registrar una cuenta nueva, realizar una compra no autorizada y luego abandonar la cuenta después de que esta sea descubierta, siendo el proveedor responsable de cualquier contracargo incurrido.

- Apropiación de cuentas (ATO) son un problema particular en el ámbito de BNPL, sobre todo si una cuenta es hackeada en pleno proceso de reembolso. Esto se debe a que, al haber recibido al menos un pago válido, es más probable que el BNPL confíe en que ese usuario continúe con los reembolsos y progrese como cliente valioso. Un robo en una cuenta existente puede conducir potencialmente a una serie de bienes robados y no pagados.

- Contracargos fraudulentos, que a veces se solapan con el fraude amistoso. Se producen cuando un cliente alega que nunca compró el artículo o los artículos o que estos no cumplían los requisitos. Aunque todos los sectores comerciales son susceptibles al fraude amistoso, como las compras BNPL se producen a lo largo del tiempo, el cliente tiene más oportunidades de cambiar de opinión o decidir falsear la realidad.

- Los ataques de troyanos BNPL, los cuales son bastante más complicados. En este caso, los estafadores se aprovechan de un proceso de incorporación digital al BNPL de menor seguridad para registrar y desarrollar una cuenta de usuario aparentemente buena y empezar a utilizar credenciales de tarjeta robadas para realizar compras mucho más adelante. Sin puntos de contacto de seguridad regulares, este tipo de ataque puede pasar desapercibido y tener grandes consecuencias financieras, ya que en ese momento el proveedor BNPL ha sido engañado por considerar que esa cuenta es digna de confianza.

Por último, una comentario sobre el aspecto más oficial del monitoreo de transacciones, cuando ciertas empresas de tecnología financiera se ven obligadas a rastrear en tiempo real todas las transacciones y presentar a las autoridades informes de actividades sospechosas (SAR) acerca de todos los indicadores de alerta: Aunque el cumplimiento de la legislación AML y otras leyes similares no son por el momento una preocupación para la mayoría de los BNPL, el panorama jurídico está cambiando rápidamente, y es probable que esto se vuelva más relevante en el futuro.

Afortunadamente, las soluciones y tecnologías que se describen a continuación te permitirán cumplir también con el mandato gubernamental de monitorear las transacciones.

Cómo monitorear los pagos de BNPL

El primer paso para asegurar los pagos (y el retorno de la inversión) en un sistema BNPL es monitorear los riesgos en tiempo real.

En lugar de limitarse a analizar las transacciones en el momento del alta o de la compra, la detección del fraude en tiempo real, incluyendo el monitoreo de las transacciones, es crucial en un sistema en el que los estafadores pueden convertir una cuenta buena en una mala sin de un momento a otro.

Soluciones como SEON monitorean las transacciones y calculan una puntuación de riesgo basada en datos en tiempo real. Para crear una pasarela de seguridad que quiera excluir a los estafadores de BNPL, las reglas de riesgo que utilizan el enriquecimiento de datos son cruciales para centrarse en el comportamiento de los estafadores

Estrategias y herramientas para combatir el fraude de BNPL

Las soluciones contra el fraude como SEON ofrecen herramientas modulares de evaluación de riesgos, con diferentes módulos aplicables a varios escenarios de fraude. El monitoreo de transacciones en tiempo real que se usa contra el tráfico entrante de usuarios que incluye a potenciales estafadores BNPL podría incluir:

- Huella digital: Cada cuenta requiere una dirección de correo electrónico válida en el momento del registro, y este único dato puede convertirse en una gran cantidad de información sobre el usuario solicitante. Una dirección de correo electrónico o un número de teléfono, sobre todo si se combinan con otros datos como una dirección física, pueden enriquecerse en una huella digital extremadamente detallada. Esta huella se examina fácilmente en busca de indicios humanos, en contraposición a un bot automatizado programado para realizar determinadas transacciones, analizando una serie de datos que son difíciles de falsificar para los estafadores, como la presencia en las redes sociales o una cuenta de Airbnb.

- El análisis de la reputación IP puede arrojar indicadores igualmente sospechosos si se sabe que una dirección IP procede de una VPN, Tor o un proxy sospechoso, o si el país de origen de la IP difiere notablemente de la dirección física indicada en el registro, o de la del banco emisor.

- Comprobaciones y verificaciones de BIN, monitorear las credenciales de pago enviadas en busca de señales de riesgo. Este punto de datos, cuando se enriquece, devuelve información como saber si una tarjeta es virtual, lo cual representa un riesgo muy alto y es una carta de presentación habitual para las transacciones fraudulentas.

- Los tests de velocidad personalizados que monitorean el comportamiento de un usuario también pueden configurarse para alertar al equipo de seguridad cuando los datos de un usuario cambian. Así, si un estafador hackea con éxito una cuenta y actualiza su «fullz», el equipo de fraude puede ser alertado al instante.

- La huella digital del dispositivo es un elemento básico para la prevención del fraude, ya que ayuda a detectar a los usuarios sospechosos que falsean sus dispositivos para aparentar ser legítimos, así como a los estafadores que intentan acceder a cuentas múltiples y vulnerar cuentas por fuerza bruta.

Estas reglas detendrán un gran número de estrategias de fraude conocidas, pero las empresas mejor protegidas serán aquellas que permanezcan atentas a sus vulnerabilidades frente a la tecnología delictiva en constante evolución.

Incluso para las amenazas que aún no se han visto, la capacidad de personalización de SEON permite a los equipos de fraude crear reglas personalizadas en torno a un número cada vez mayor de puntos de datos, por lo que tu seguridad siempre puede mantenerse al día con los peligros más recientes. .

Las 3 mejores formas para monitorear transacciones BNPL (Compra ahora paga después)

El poder de SEON para combatir el fraude puede personalizarse para adaptarse a necesidades específicas a escala. Echemos un vistazo a SEON en acción para ver exactamente lo sencillo que puede ser poner a tu empresa en el camino hacia un BNPL libre de fraude.

Para determinar la legitimidad de un nuevo usuario, las reglas que comprueban los datos de IP, correo electrónico y teléfono ayudan a generar confianza. SEON realiza inmersiones rápidas y profundas, buscando señales de riesgo sin introducir ninguna fricción en el recorrido del cliente.

#1: Aumento repentino del volumen de transacciones

Una señal de riesgo alarmante de una «buena» cuenta de usuario existente es cuando sus hábitos de compra dan un giro repentino.

Los patrones de compra inesperados e inusuales pueden ser una señal de que la cuenta de un usuario ha sido secuestrada, lo que supone una enorme pérdida potencial para el proveedor de BNPL.

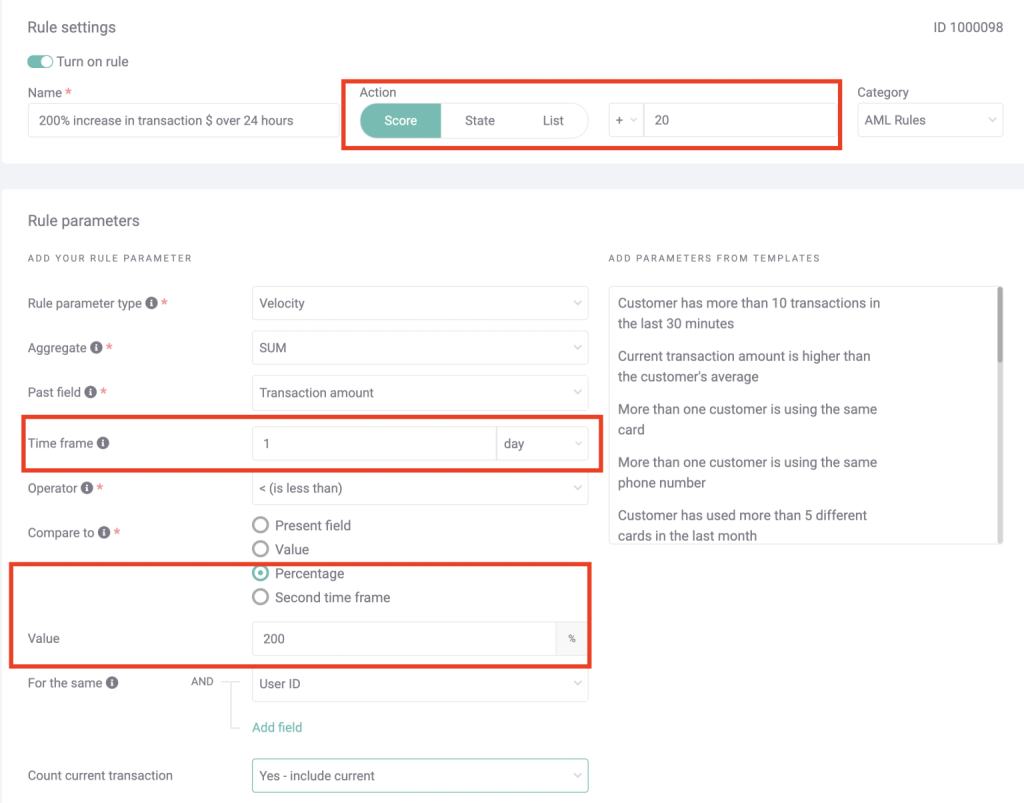

En la captura de pantalla anterior, la plataforma de administración de SEON se utiliza para configurar un parámetro personalizado que detecte este comportamiento anómalo, en el que el importe de la transacción aumenta repentinamente más de un 200% en un solo día.

#2: Indicadores de alerta de multicontabilidad

Los proveedores de BNPL dan prioridad a los entornos de compra de baja fricción, basándose en datos que sugieren que una mayor fricción conduce a una mayor rotación y abandono del carrito antes de la compra. Esta baja fricción se extiende a la fase de incorporación, que a menudo puede tener menos obstáculos que la incorporación de un proveedor de pago tradicional.

En lugar de dejar que esta configuración dé la bienvenida a los estafadores multicuenta, quizá con el propósito de realizar una compra sin intención de devolver nunca el BNPL, SEON se utiliza aquí para detectar señales particulares de la dirección de correo electrónico registrada.

Estas señales pueden incluir combinaciones sospechosas de hardware y software, resoluciones de pantalla imposibles y versiones desconocidas de hardware. Además de esto, un usuario multicuenta será detectado por las similitudes en sus configuraciones. Cuantos más puntos de datos busques, menos probabilidades tendrán de falsificar configuraciones completamente nuevas con éxito.

#3: Datos de localización anómalos

A veces, un simple razonamiento puede indicar que hay estafadores en tu sistema. ¿Un cliente con sede en Estados Unidos recibe de repente sus compras en otro lugar?

¿Hay varias cuentas en tu sistema, con diferentes PII, que envían productos a la misma ubicación inusual?

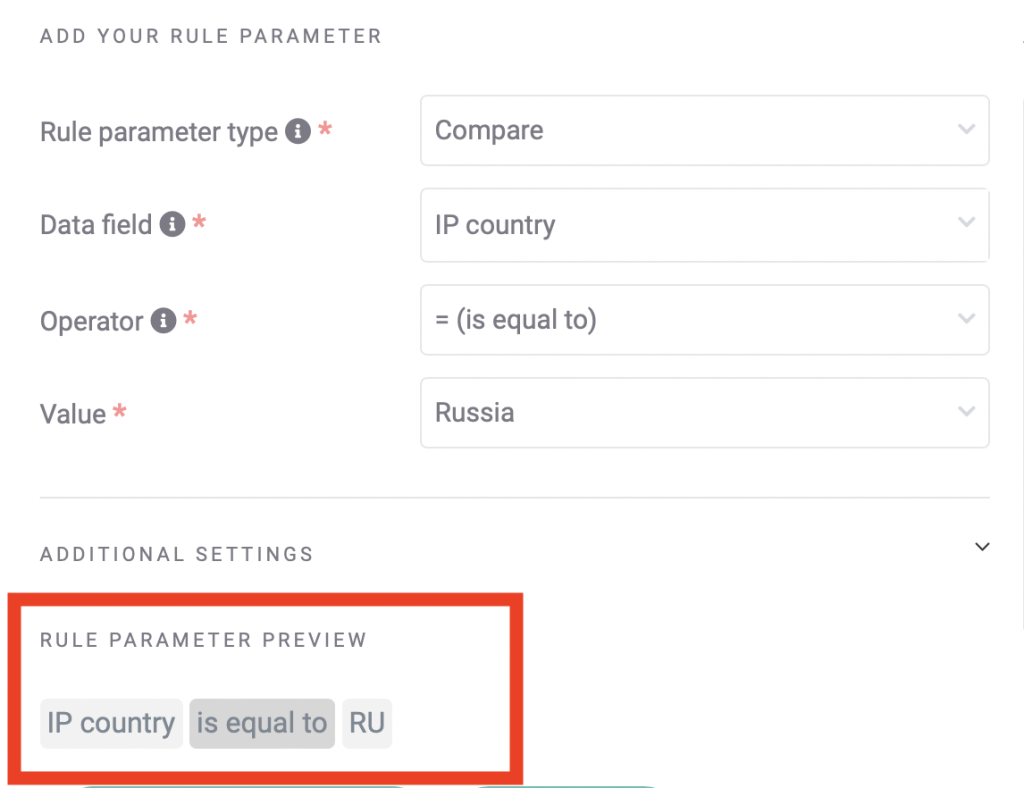

Las reglas personalizadas que comparan ubicaciones e IPs son una forma sencilla de minimizar el fraude. En la captura anterior, hemos configurado una regla personalizada que escala las transacciones que implican países de alto riesgo – en nuestro ejemplo, Rusia.

Dependiendo de tu configuración y necesidades, una regla de este tipo puede aumentar o disminuir tu puntuación de fraude, marcarlas siempre para revisión manual o incluso bloquearlas directamente.

Asóciate con SEON para reducir las tasas de fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning de caja blanca y APIs avanzadas.

Pide una Demo

Cómo ayuda SEON a monitorear las transacciones BNPL

SEON ya es una herramienta eficaz para detectar a los actores maliciosos en el proceso de registro, pago y a lo largo de todo el recorrido del cliente.

Las empresas que utilizan SEON para monitorear sus transacciones pueden estar seguras de que se detectarán comportamientos o credenciales anómalos y sospechosos.

Además, aunque los sistemas BNPL presentan una superficie de ataque mucho más amplia para que los estafadores encuentren agujeros, esto no significa que los recursos de SEON tengan que ampliarse para cubrirla.

La flexibilidad de SEON permite adaptarse para tapar agujeros insospechados o que tú ni siquiera sabías que existían. De este modo, puedes estar al tanto de tu rentabilidad de las propias transacciones que generan beneficios, pero también durante las semanas entre un pago y otro.

Artículos relacionados con el monitoreo de transacciones BNPL