Un conjunto de medidas de seguridad para combatir el lavado de dinero tiene una doble finalidad, ya que sirve como herramienta de formación en materia de cumplimiento y como marco para garantizar que tu empresa no tenga que pagar multas por incumplimiento.

Pero, ¿qué aspecto tienen en la práctica y cómo puedes crear las tuyas propias?

Dado que las multas por lavado de dinero aumentaron un 53% en 2022, alcanzando la cifra récord de 5.000 millones de dólares, es más importante que nunca que las empresas de todos los tamaños respondan a estas preguntas.

¿Qué son las medidas de seguridad para combatir el lavado de dinero?

Una medida de seguridad para combatir el lavado de dinero incluye todas las herramientas, software y funciones necesarias para que tu empresa garantice el cumplimiento de la normativa contra el lavado de dinero. Por lo general, incluirá soluciones para monitorear transacciones, así como herramientas de detección para verificar PEP, sanciones y listas de vigilancia de delitos, entre otras consideraciones.

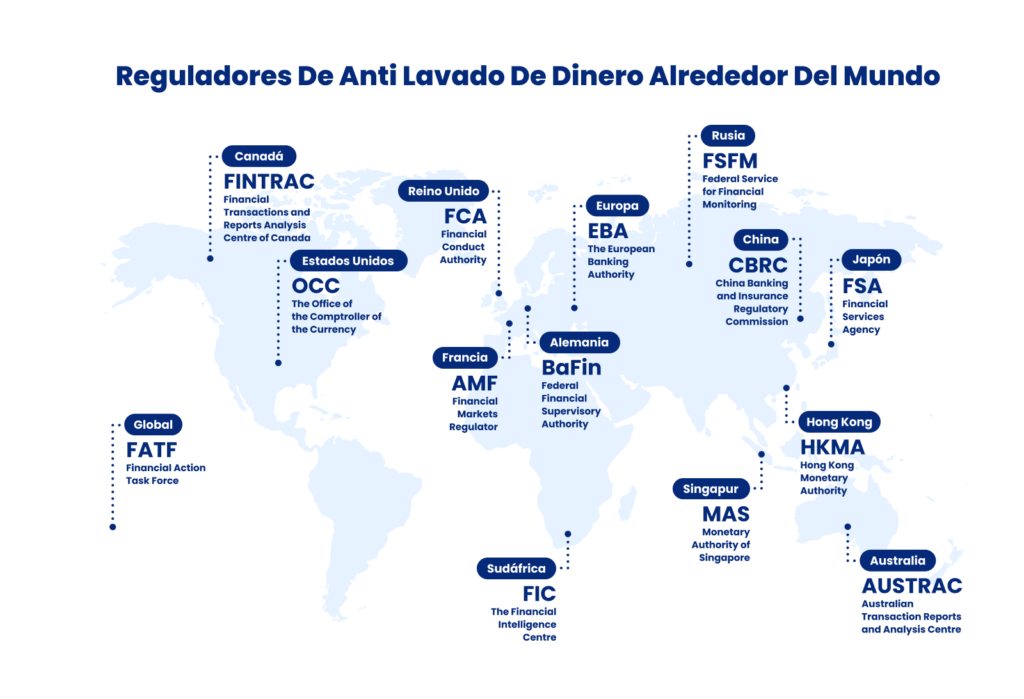

Dado que el cumplimiento de la normativa contra el lavado de dinero varía de un país a otro y que los gobiernos incentivan un enfoque basado en el riesgo, no existe una forma global y estandarizada de seleccionar lo que debe incluir tu conjunto de medidas de seguridad para evitar el lavado de dinero.

Sin embargo, se pueden encontrar directrices generales consultando al Grupo de Acción Financiera Internacional (GAFI).

Un tema recurrente en estas medidas es el establecimiento de una estrategia de prevención del lavado de dinero basada en el riesgo, que incluye la redacción de políticas, la formación de los empleados, el despliegue de procedimientos y, a menudo, la integración de un software AML adecuado.

Ten en cuenta que algunas empresas también venden conjuntos de medidas de seguridad para combatir el lavado de dinero en forma de contenidos educativos basados en los últimos cambios legislativos y normativos. El contenido puede entregarse a través de libros en línea o cursos en video, entre otros.

Aprovecha la solución AML de SEON para impulsar tu cumplimiento AML sin fricciones y detener todo tipo de fraude con enriquecimiento de datos en tiempo real y APIs avanzadas.

Pide una Demo

Cómo crear tus medidas de seguridad para combatir el lavado de dinero

He aquí una serie de pasos que debes seguir para crear tu propio conjunto de medidas de seguridad para evitar el lavado de dinero. Aunque hay solapamientos con nuestro manual de prevención contra el lavado de dinero, esta es una versión abreviada que se centra en conocer más sobre las últimas leyes y reglamentos:

- Evalúa el riesgo para tu empresa: Antes de sumergirte en las normativas AML, debes saber cuáles son relevantes para tu empresa. Mientras que históricamente solo las instituciones financieras estaban obligadas a cumplir los mandatos contra el lavado de dinero, en la actualidad, cualquier negocio con potencial para ser utilizado para el lavado de dinero puede ser considerado de alto riesgo y obligado a cumplir la legislación AML. Esto puede incluir agentes inmobiliarios, fondos de cobertura, comercio de divisas, minoristas de gama alta e incluso empresas de BNPL, dependiendo de la jurisdicción.

- Establece tu sistema y tus controles: Tanto si implementas una solución integrada como un software basado en la nube, primero debes prepararte para lo que ocurriría si sospechas que tus clientes blanquean dinero. Esto implica la creación de un flujo de trabajo para el registro de datos y la notificación de los sospechosos a las autoridades utilizando las plantillas adecuadas (por ejemplo, con un informe de actividad sospechosa).

- Despliega flujos de trabajo de filtrado de nombres/entidades: Debes ser capaz de comprobar rápida y automáticamente los nombres de los clientes en las bases de datos gubernamentales. Esto significa realizar comprobaciones PEP, comprobaciones RCA y buscar en listas de delitos y sanciones. En esta fase, es aconsejable activar el monitoreo continuo de AML cuando esté disponible o realizarlo tú mismo manualmente a intervalos regulares. El nombre de un cliente puede aparecer de repente en las listas de AML, por ejemplo, después de que le hayan ascendido en el trabajo.

- Monitorea las actividades sospechosas: En algunos sectores es obligatorio monitorear las transacciones. Puede consistir, por ejemplo, en informar de los depósitos que superen un determinado umbral. También es importante comprobar si hay pagos regulares o irregulares que puedan apuntar a una actividad delictiva.

- Combina el AML con otras formas de diligencia debida: Dado que el cumplimiento de la normativa AML te obliga a comprobar los nombres de los clientes, puedes aprovechar la oportunidad para combinar estas comprobaciones con otras herramientas de DDC, como el software de verificación de identidad (IDV). La mayoría de las organizaciones se enfrentan a un reto cuando tienen que cumplir dos conjuntos de requisitos de cumplimiento. Combinarlos en uno solo ofrece una solución potencial y rentable.

- Mantente al día de las últimas leyes y reglamentos AML: Otro reto común al que se enfrentan las empresas es la falta de recursos dedicados a mantenerse al día de las últimas normativas. Aunque un equipo jurídico o de cumplimiento de la normativa debería ser capaz de proporcionar orientación, las empresas más pequeñas no tienen sustituto para la simple lectura periódica de la normativa.

Hablando de leyes y normativas, hemos recopilado un puñado de ellas que deberías conocer, independientemente de si afectan a tu región.

Leyes y reglamentos AML que debes conocer

La normativa AML varía de un país a otro. Sin embargo, algunas normativas dignas de mención pueden influir en la forma de aplicar las políticas contra el lavado de dinero en todo el mundo. El Grupo de Acción Financiera Internacional (GAFI) enumera una serie de recomendaciones más o menos aprobadas en todo el mundo.

Dicho esto, he aquí algunas leyes y reglamentos AML que existen en todo el mundo:

La Ley de Secreto Bancario (EE.UU)

La Ley de Secreto Bancario -también conocida como BSA o Ley de Información sobre Divisas y Transacciones Exteriores- fue aprobada en 1970 por el Congreso de Estados Unidos.

Exige a las instituciones financieras estadounidenses que colaboren con el gobierno, en concreto:

- informar de las transacciones en efectivo superiores a 10.000 dólares

- verificar la identidad de los clientes

- mantener registros de lo anterior

Se trata de un texto legislativo en evolución, que regula la FinCEN, la Red estadounidense para la represión de los delitos financieros.

6AMLD (UE)

La 6AMLD es la Sexta directiva contra el lavado de dinero. Cubre a las empresas con actividad financiera en la UE y se emitió el 23 de octubre de 2018.

La regulación incluye definiciones actualizadas de AML en la región, en particular también cubre criptomonedas y tokens digitales. Allanó el camino para una mejor coordinación entre la cooperación entre los estados miembros de la Unión Europea al combatir el lavado de dinero, emitir multas y escalar los procedimientos legales contra las partes culpables.

Reglamento sobre lavado de dinero y financiación del terrorismo (Reino Unido)

Modificado en 2022, el Reglamento sobre lavado de dinero y financiación del terrorismo ofrece orientaciones sobre el cumplimiento de la normativa AML en el Reino Unido.

Originalmente entró en vigor el 10 de enero de 2020, y cubre el alcance de los mandatos, los requisitos para la presentación de informes y las obligaciones en términos de políticas, controles y procedimientos.

Ley sobre corrupción, tráfico de drogas y otros delitos graves (Singapur)

La legislación AML de Singapur se aprobó junto con la Ley de Servicios de Pago (PSA), que designaba como autoridad responsable a la Autoridad Monetaria de Singapur (MAS).

La agencia publica un informe de sus actividades cada 18 meses y es conocida por vigilar a las empresas ficticias de la región.

Ley de prevención del lavado de dinero de 2002 (India)

Aunque India solo es miembro del Grupo de Acción Financiera desde 2010, su Ley de Prevención del Lavado de Dinero se remonta a 1998. Ha sido modificada varias veces y persigue tres objetivos:

- prevenir y controlar el lavado de dinero

- confiscar y embargar los bienes adquiridos con el dinero blanqueado

- tratar cualquier otro asunto relacionado con el lavado de dinero en India

También estableció la Unidad de Inteligencia Financiera de India, creada en 2004 para coordinar los esfuerzos del país en materia de lucha contra el lavado de dinero.

Ley contra el lavado de dinero y la financiación del terrorismo (Australia)

Actualizadas por última vez en 2021, las leyes australianas de lucha contra el lavado de dinero y la financiación del terrorismo son administradas por el Ministerio del Interior y abarcan una serie de puntos relativos a la presentación de informes, la divulgación de información personal y las prácticas de verificación de la identidad. También se enumeran los servicios designados, entre los que se incluyen los servicios financieros, los proveedores de bienes, las sociedades de crédito hipotecario y las cooperativas de crédito, entre otros.

Asóciate con SEON para reducir las tasas de fraude en tu empresa con enriquecimiento de datos en tiempo real, machine learning de caja blanca y APIs avanzadas.

Pide una Demo

Cómo puede ayudar SEON con tus medidas de seguridad para evitar el lavado de dinero

SEON está diseñado para marcar dos casillas de cumplimiento a la vez en forma de KYC y AML. También es una potente solución de prevención del fraude, que te permite monitorear las transacciones para obtener una mejor comprensión de los fondos de tus clientes.

En cuanto al AML, te permitimos filtrar nombres de clientes a través de la API para comprobar PEP, RCA, sanciones y listas de vigilancia de delitos, entre otros. Todo ello está disponible a través de una interfaz de usuario intuitiva, que facilita la gestión del riesgo, la señalización de usuarios sospechosos e incluso el monitoreo de comportamientos inusuales.

Gracias a los precios flexibles de las llamadas de pago por API, también es una forma rentable de reducir el fraude, mejorar el cumplimiento y proteger a tus usuarios legítimos, así como a tu empresa.

Preguntas frecuentes

La cláusula contra el lavado de dinero se establece en la Ley de 2002 sobre el producto del delito del Reino Unido. Su objetivo es adaptar la aplicación de los requisitos contra el lavado de dinero a la Directiva de la UE sobre lavado de dinero.

Para identificar el lavado de dinero hay que empezar por buscar nombres en las bases de datos creadas por el gobierno y los organismos penales. También hay que fijarse en estructuras de propiedad complejas, fondos corporativos utilizados para gastos privados y transacciones sospechosas.

Las defensas AML pueden organizarse en tres bloques que incluyen KYC para la verificación de la identidad, la detección AML para asegurarse de que no estás tratando con individuos de alto riesgo, y el monitoreo de transacciones para observar el movimiento de fondos.

Fuentes

- City A.M.: Financial crime: Anti-money laundering and crypto fines surge to £4bn in regulatory crackdown

- Fincen: The Bank Secrecy Act

- Legislation.gov.uk: The Money Laundering and Terrorist Financing (Amendment) Regulations 2022

- Federal Register of Legislation: Anti-Money Laundering and Counter-Terrorism Financing Act 2006