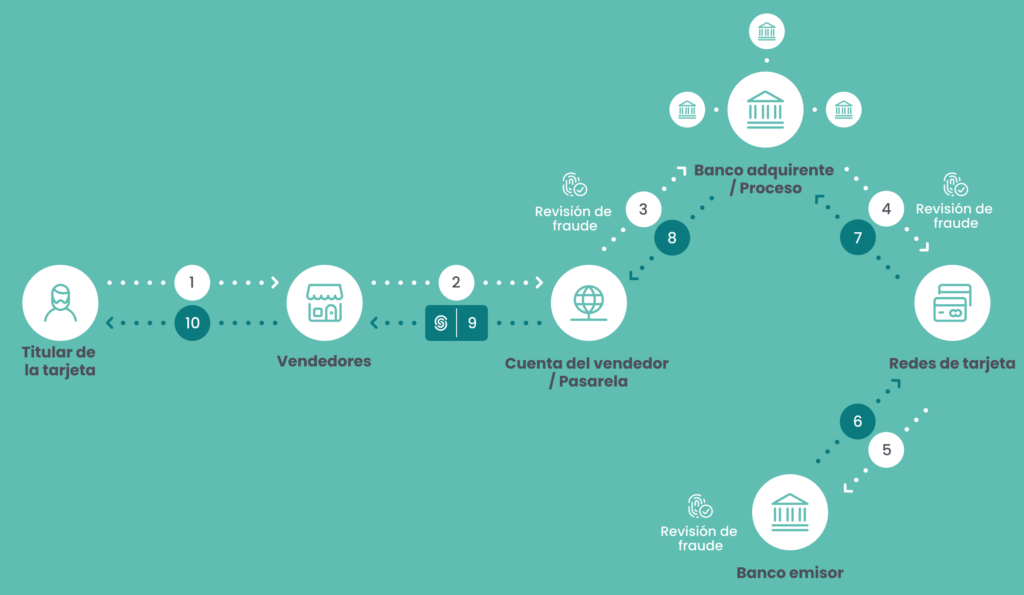

El ecosistema de pagos es notoriamente complejo.

Y en ninguna parte es esto más evidente que cuando se trata de emitir contracargos. ¿Quién debe hacerlo? ¿Por qué?

Como veremos, con los cambios de responsabilidad, la respuesta no siempre es sencilla. Aclaremos las cosas a continuación.

¿Qué es un cambio en la responsabilidad de pago?

Un cambio en la responsabilidad de pago se produce cuando nuevas normas o reglamentos actualizan quién es responsable de emitir un contracargo.

Las solicitudes de contracargo suelen dar lugar a reembolsos, razón por la cual ni los comerciantes ni los emisores de tarjetas quieren absorber las pérdidas. La responsabilidad recae en distintos participantes en función del escenario de pago, la tecnología utilizada y las medidas de seguridad implantadas.

La normativa sobre contracargos está pensada para mejorar la seguridad de los pagos tanto en los casos de tarjeta presente como de tarjeta no presente (TNP). Las partes interesadas intentarán minimizar el riesgo imponiendo el uso de tecnologías de seguridad, como los chips EMV o 3-D Secure.

Lo más importante es comprender que cada vez que entra en vigor una nueva normativa sobre pagos, la responsabilidad de emitir reembolsos por contracargos cambia. La responsabilidad de pagar el contracargo recaerá en quien se considere el punto más débil de la larga y compleja cadena de pagos.

Historia de los cambios en la responsabilidad de pago conocidos

A lo largo de la historia de los pagos en línea, la responsabilidad de procesar contracargos ha pasado de un emisor de tarjetas a un comerciante, independientemente de que los contracargos provengan de pagos fraudulentos o no.

Veamos algunas fechas clave:

- En 1974, la Ley de Facturación Justa del Crédito introdujo el concepto de contracargos, que siempre debía procesar el banco emisor.

- Entre 1993 y 2015, se esperaba que los chips EMV aseguraran las transacciones, y la responsabilidad de emitir contracargos recaía en los comercios.

- 2021 SCA y la normativa 3DS permitían a los comerciantes demostrar que habían desplegado las medidas de seguridad adecuadas, tras lo cual la responsabilidad volvía a recaer en el emisor.

A continuación, desglosaremos con más detalle los dos cambios fundamentales en materia de responsabilidad.

¿Qué es el cambio de responsabilidad EMV?

El cambio de responsabilidad EMV fue un cambio notable en las normas que regulaban los terminales de pago entre 2015 y 2021.

Antes de la implantación de los chips EMV que generan un nuevo código de autenticación para cada transacción, estos pagos con tarjeta de débito y crédito en el punto de venta se consideraban arriesgados. Europay, Mastercard y Visa colaboraron para aumentar la seguridad de estos canales de pago, lo que trasladó la responsabilidad al comerciante en caso de reembolso de un contracargo.

He aquí algunos ejemplos de las normas establecidas:

- La entidad adquirente pasa a ser responsable de las transacciones con tarjetas falsificadas si la tarjeta utiliza una banda magnética.

- La entidad adquirente se hacía responsable de las transacciones con tarjeta perdida o robada si la tarjeta tenía un chip EMV pero el terminal no tenía activada la verificación del PIN.

La idea era ser más estrictos sobre las situaciones específicas en las que los comerciantes, emisores o adquirentes debían hacerse cargo del contracargo.

¿Qué es el cambio de responsabilidad de 3DS?

Otro cambio en la responsabilidad se produjo durante el lanzamiento de la normativa sobre autenticación reforzada de clientes (SCA), parte de la directiva PSD2 de la UE de 2015.

Fomentó el despliegue del protocolo 3-D Secure, diseñado para mejorar la seguridad de los pagos con tarjeta en línea.

Una consecuencia directa de la 3DS fue que la responsabilidad de los contracargos volvió a recaer en el adquirente. Aunque existe preocupación por la fricción añadida para el cliente, se ha demostrado que el paso adicional de autenticación reduce el riesgo para el comerciante.

Ten en cuenta que a partir de octubre de 2021, 3-D Secure se actualizó a una segunda versión. Esto no afecta al último cambio de responsabilidad.

La Comisión Europea también se encuentra en las primeras fases de una nueva actualización de la normativa, PSD3.

¿Quién es hoy la parte responsable del fraude?

Por el momento, no hay una respuesta única. La parte responsable de un pago fraudulento depende totalmente del caso o método de pago utilizado.

| Forma de pago utilizada | Parte responsable |

| Chip y PIN (tarjeta presente) | Emisor de la tarjeta |

| Banda magnética (tarjeta presente)(si el terminal no puede aceptar chip y PIN o no está certificado para ello) | Comerciante/Adquirente |

| Sin contacto (tarjeta presente) | Emisor de la tarjeta |

| TNP en línea con 3-D Secure | Emisor de la tarjeta |

| TNP en línea sin 3-D Secure | Comerciante/Adquirente |

| Teléfono, venta por correo y otros TNP fuera de línea | Comerciante/Adquirente |

Como comerciante, te conviene estudiar la tabla anterior para comprender mejor y promover los métodos que te permitan arriesgar menos.

Si la parte responsable es el emisor de la tarjeta, significa que es menos probable que el comerciante tenga problemas más adelante.

Por ejemplo, puedes ver que sin 3-D Secure, es el comerciante quien se hace responsable de los pagos en línea con una tarjeta robada. Sin embargo, 3-D Secure también introduce fricciones, por lo que se trata de encontrar un equilibrio.

Cómo prepararse para un cambio en la responsabilidad de pago

¿Cuál será el próximo cambio de responsabilidad? No hay forma de saberlo. Sin embargo, tanto si eres un proveedor de pagos como un comerciante, o cualquiera que acepte pagos en línea con tarjeta, la clave es estar preparado.

Y estar preparado en el espacio TNP significa una cosa: comprender y reducir el fraude y los contracargos.

He aquí algunas estrategias que puedes poner en práctica hoy mismo:

- Mejorar la comunicación: Ya sea mejorando las descripciones de los productos, editando los términos y condiciones o acelerando el servicio de atención al cliente, debes tratar de evitar en la medida de lo posible los errores de comunicación que puedan dar lugar a una solicitud de contracargo.

- Implemente un software de prevención del fraude: al obtener más información sobre tus usuarios y transacciones, puedes bloquear al instante los pagos sospechosos, lo que reducirá los contracargos a largo plazo.

- Supervisar las etapas de registro, inicio de sesión y compra: Observar los datos de las transacciones está muy bien. Asegurarse de que los estafadores son detectados cuando se registran o inician sesión en tu sitio utilizando la cuenta de otra persona es igual de importante.

- Fomentar los reembolsos en lugar de los contracargos: Aunque en un mundo ideal no tendrías que enfrentarte a ninguno de los dos, ten en cuenta que un reembolso es mucho mejor que un contracargo, ya que le cuesta menos al comerciante. Facilita el acceso y comunícalo a tu base de clientes.

- Mantener buenas relaciones con los socios de pago: Reducir las tasas de contracargo no solo es bueno para tu cuenta de resultados. También ayuda a mantener una buena relación con los proveedores de servicios de pago, las pasarelas de pago y los bancos emisores.

- Comprender el comportamiento de los clientes: Puedes utilizar los datos para observar cómo se comportan los clientes cuando navegan por tu tienda y completan una transacción. En el mundo de la prevención del fraude, esto se controla mediante reglas de velocidad que te permiten señalar comportamientos sospechosos antes de que se realice el pago y, a veces, incluso antes de la autenticación o la creación de la cuenta.

- Implementar machine learning: Si no puedes detectar a todos los estafadores o comportamientos sospechosos que dan lugar a solicitudes de contracargo, una IA podría hacerlo. Con machine learning, te beneficias de una potencia informática abrumadora para procesar todos los datos de pagos y usuarios y sugerir dónde puede residir el riesgo.

¿Cuánto pueden costarte hoy los contracargos? Utiliza la calculadora que aparece a continuación para obtener una estimación.

Cómo ayuda SEON a prevenir los contracargos y el fraude en las transacciones

SEON combina múltiples módulos de enriquecimiento de datos para obtener toda la información posible sobre un cliente y una transacción sin añadir fricción.

Esto incluye una innovadora solución de huellas digital del dispositivo que captura cientos de parámetros, lo que te permite hacerte una mejor idea de quién está pagando la transacción y, especialmente, quién está intentando pagar utilizando configuraciones sospechosas de software y hardware.

Todos estos datos se introducen a través de reglas de riesgo, que permiten hacerse una idea concreta de la probabilidad de que se produzcan fraudes por contracargo o incluso fraudes en primera persona. A continuación, el sistema te permite aprobar o rechazar automáticamente la transacción, o marcarla para su revisión manual.

SEON también te permite implementar dos potentes módulos de machine learning para analizar tus datos de transacciones y usuarios, así como sugerir reglas de riesgo que sean relevantes únicamente para tu negocio.

Todo lo anterior está disponible a través de informes modulares fáciles de integrar, API REST, precios de pago por llamada y una asistencia y documentación excepcionales, así como una plataforma integral para aquellos que prefieran una solución holística.

Asóciate con SEON para reducir los índices de fraude en tu negocio con enriquecimiento de datos en tiempo real, machine learning de caja blanca y APIs avanzadas.

Pide una Demo

Preguntas frecuentes

EMV es un estándar tecnológico creado por Europay, Mastercard y Visa, y está inspirado en sus nombres. Desde entonces, Europay ha sido adquirida por Mastercard. La idea sigue siendo la misma: mejorar la seguridad de los pagos en los terminales de los puntos de venta, en particular a través del chip electrónico que se encuentra en muchas tarjetas de pago hoy en día.

Cuando se implanta una nueva norma, ley o tecnología para reducir el fraude en los pagos, la responsabilidad de emitir contracargos puede desplazarse. Esta responsabilidad puede recaer en el comerciante, el emisor o la entidad adquirente, según el caso.

Quién tiene que tramitar la devolución de un contracargo varía en función de las medidas de seguridad aplicadas en la fase de pago. Por ello, la responsabilidad puede pasar del comerciante a la entidad adquirente o al emisor, según las circunstancias. En general, cuando se utilizan todas las medidas de autenticación disponibles, la responsabilidad suele recaer en el emisor de la tarjeta.