Prestar dinero siempre implica riesgos, pero la presencia de estafadores los multiplica. Desde identidades sintéticas hasta loan stacking y fraude en solicitudes, los defraudadores innovan constantemente para explotar vulnerabilidades en el proceso de otorgamiento de préstamos.

En este artículo, exploramos los fraudes más comunes, su impacto en los prestamistas y las mejores estrategias para proteger tu negocio de pérdidas financieras y daños a la reputación.

¿Qué es el fraude en préstamos?

El fraude en préstamos, o fraude crediticio, se refiere a cualquier acción engañosa destinada a obtener una ventaja financiera durante el proceso de otorgamiento de un préstamo. Este tipo de fraude puede adoptar diversas formas y afectar tanto a prestamistas como a prestatarios.

Algunas de las formas más comunes de fraude en préstamos incluyen el fraude hipotecario, el fraude en préstamos de día de pago, la toma de control de cuentas (ATO) en préstamos en línea y las estafas de préstamos. En todos los casos, una parte sufre una pérdida financiera mientras que el defraudador obtiene ganancias y desaparece. Este problema es especialmente preocupante en EE.UU., donde se estima que 1 de cada 164 solicitudes hipotecarias es sospechosa de fraude, según CoreLogic. El riesgo es aún mayor en el entorno digital, donde las startups priorizan procesos de aprobación rápidos y sin fricción para atraer clientes.

Es importante reconocer que los roles de víctima y perpetrador pueden variar según el tipo de fraude. En algunos casos, los propios prestamistas llevan a cabo prácticas fraudulentas, mientras que en otros, los prestatarios manipulan el sistema en su beneficio.

¿Cómo funciona el fraude en préstamos?

Todo fraude en préstamos se basa en el engaño. En algún momento del proceso de otorgamiento de crédito, alguien finge ser quien no es.

En la mayoría de los casos, el prestatario proporciona información falsa. Utiliza identificaciones robadas o sintéticas, combinando datos reales de personas legítimas con información inventada. Una vez que el préstamo es aprobado, desaparece sin pagarlo. Lo mismo ocurre con los préstamos comerciales.

Los estafadores más sofisticados pagan sus préstamos de manera diligente para construir un mejor historial crediticio. Luego, solicitan un préstamo de alto monto y desaparecen.

¿Cuáles son los tipos de fraude en préstamos?

Las instituciones financieras deben estar atentas a diversas formas de fraude crediticio, ya que el panorama del fraude sigue evolucionando. A continuación, algunos de los fraudes más comunes:

Fraude hipotecario

El fraude hipotecario es un tipo de fraude de primera parte en el que el prestatario proporciona información falsa o tergiversa su situación financiera para obtener una hipoteca. Existen varias formas de fraude hipotecario:

- Fraude de ocupación: Ocurre cuando un prestatario compra una propiedad de inversión con la intención de alquilarla, pero declara que vivirá en ella o que será una segunda residencia. Esto puede permitirle obtener una tasa de interés más baja.

- Fraude de empleo: Implica la falsificación del estado laboral del prestatario.

- Fraude de ingresos: Consiste en exagerar los ingresos para calificar para una hipoteca mayor.

Omitir información, como no revelar pasivos financieros, también se considera fraude hipotecario.

Fraude en préstamos de día de pago

Los préstamos de día de pago son créditos a corto plazo con altas tasas de interés, otorgados por empresas que buscan minimizar la fricción en sus procesos de originación. El fraude en este tipo de préstamos ocurre cuando los defraudadores aprovechan la falta de controles estrictos para obtener financiamiento y desaparecer con los fondos.

Fraude en préstamos de primera parte (First-Party Fraud)

También conocido como fraude en préstamos personales, ocurre cuando un solicitante proporciona información falsa, como ingresos inflados o datos de empleo falsificados, para acceder a un crédito que de otro modo no obtendría. Debido a que estos casos suelen reflejarse como incumplimientos de pago (credit defaults), las entidades de crédito pueden subestimar el impacto real del fraude en sus tasas de pérdida.

Fraude en préstamos de segunda parte (Second-Party Fraud)

En este esquema, una persona comparte voluntariamente sus datos personales con otra para cometer fraude. El cómplice puede ser un familiar, amigo o socio, y en algunos casos, el titular de los datos ni siquiera está consciente de que su información se está utilizando de manera indebida. Dado que los datos proporcionados suelen ser legítimos, este tipo de fraude es difícil de identificar sin modelos avanzados de detección de riesgo.

Fraude en préstamos de tercera parte (Third-Party Fraud)

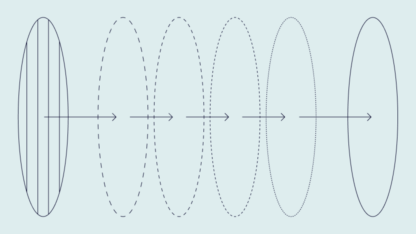

Los defraudadores utilizan identidades robadas o sintéticas para acceder a financiamiento sin intención de pagar. El fraude de identidad sintética es un problema creciente en el sector de crédito digital, donde los procesos de onboarding sin fricción facilitan que actores maliciosos creen historiales crediticios falsos antes de solicitar préstamos de alto monto. En mercados emergentes, donde los datos tradicionales de burós de crédito pueden ser limitados, este tipo de fraude representa un desafío crítico. Según McKinsey, las identidades sintéticas representan entre el 10 % y el 15 % de las pérdidas anuales en instituciones crediticias.

Loan Stacking (Acumulación de Préstamos)

Los defraudadores explotan los retrasos en el reporte de datos crediticios solicitando múltiples préstamos en un corto periodo, antes de que los prestamistas puedan detectar solicitudes duplicadas. Esta práctica es especialmente riesgosa para fintechs de crédito digital, entidades de microfinanzas y neobancos, ya que incrementa la exposición al riesgo de impago y afecta la rentabilidad.

Para enfrentar estas amenazas en evolución, los prestamistas necesitan herramientas avanzadas de detección de fraude que vayan más allá de las verificaciones crediticias tradicionales, utilizando datos en tiempo real para identificar solicitantes de alto riesgo antes de que causen pérdidas financieras.

Utiliza datos alternativos en tiempo real para combatir el fraude en préstamos sin fricción y construir mejores perfiles de clientes.

Habla con especialistas

¿Qué tan peligroso es el fraude en préstamos?

El fraude en préstamos representa un riesgo tanto para las personas como para las empresas. Para los individuos cuyos datos son robados y utilizados por estafadores, la experiencia puede ser devastadora, arruinando su historial crediticio y generando un alto nivel de estrés. Un mal historial de crédito puede afectar gravemente su vida, desde impedirles obtener una hipoteca hasta dificultar la posibilidad de emprender un negocio propio.

Para las empresas de crédito, el fraude en préstamos genera pérdidas financieras y daños reputacionales. No solo implica la pérdida de capital en préstamos que nunca se pagarán, sino también costos operativos derivados del tiempo invertido en investigar solicitudes fraudulentas, reportar pérdidas, atender auditorías regulatorias y más.

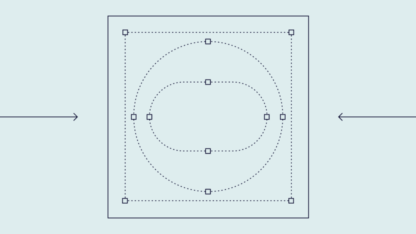

Uso del análisis de huella digital para detener el fraude en préstamos

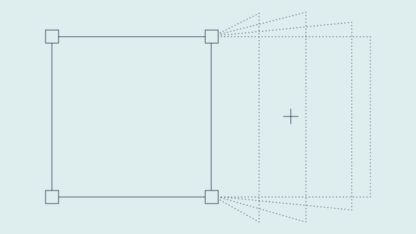

La verificación de identidad tradicional ya no es suficiente para prevenir el fraude en préstamos. Los defraudadores explotan vulnerabilidades en los procesos de KYC (Know Your Customer) utilizando identidades robadas, perfiles sintéticos y correos electrónicos o números de teléfono desechables. Para hacer frente a esta amenaza, los prestamistas están adoptando el análisis de huella digital, una metodología que evalúa la presencia en línea del solicitante en tiempo real para determinar su legitimidad.

A diferencia de las verificaciones estáticas de PII (Información Personal Identificable), el análisis de huella digital examina datos dinámicos, como la actividad de correo electrónico, teléfono e IP, para identificar riesgos de fraude y respaldar la evaluación crediticia alternativa. Este enfoque es especialmente útil en mercados subatendidos, donde los historiales crediticios tradicionales son limitados.

Descubre cómo mejorar la precisión del análisis de solvencia y reducir riesgos en préstamos digitales con datos en tiempo real.

Descubre aquí

¿Cómo funciona el análisis de huella digital?

- Inteligencia de correo electrónico: Verifica perfiles digitales y sociales asociados a una dirección de correo electrónico. Si un email es nuevo o no está vinculado a ninguna cuenta, puede ser una señal de una solicitud fraudulenta.

- Información de teléfono: La presencia en apps de mensajería y redes sociales ayuda a determinar si un número pertenece a un usuario real o es un número desechable (VoIP).

- Rastreo de IP y dispositivos: Identifica usuarios que ocultan su ubicación mediante VPNs o proxies, ayudando a detectar fraudes en las primeras etapas del proceso.

Este enfoque avanzado permite a las fintechs y prestamistas reducir el riesgo de fraude sin fricción, optimizando la experiencia del cliente y fortaleciendo sus modelos de gestión de riesgos y prevención de fraude en préstamos digitales.

Este enfoque ha demostrado ser efectivo en la concesión de préstamos en el mundo real. FairMoney, un banco digital que atiende a la gran población no bancarizada de Nigeria, integró el análisis de huella digital y la inteligencia de dispositivos de SEON para evaluar a los solicitantes más allá de los puntajes de crédito tradicionales. Al verificar la presencia digital, lograron filtrar a los defraudadores y aprobar a más prestatarios legítimos.

Más allá de la prevención del fraude, el análisis de huella digital también reduce los costos de KYC al preevaluar a los solicitantes antes de los costosos procesos de verificación de identidad. Esto permite:

Perfiles de riesgo más precisos basados en datos alternativos

Menores costos de onboarding al filtrar el fraude desde el inicio

Préstamos más inclusivos con mejores decisiones para solicitantes con historiales crediticios limitados (thin-file borrowers)

A medida que evolucionan las tácticas de fraude, los prestamistas deben ir más allá de las verificaciones de identidad tradicionales. El análisis de huella digital ofrece una solución escalable y en tiempo real para detectar riesgos, mejorar las evaluaciones crediticias y optimizar los costos de KYC, permitiendo préstamos más seguros y eficientes.

FairMoney optimizó el onboarding, redujo el fraude y aprobó préstamos en solo 8 segundos gracias al análisis de huella digital y social de SEON.

Ver estudio de caso

Cumplimiento y regulaciones

Mantenerse en línea con las regulaciones es crucial para las empresas de préstamos, especialmente en el ecosistema de startups y el auge de las fintechs. Al elegir una solución de prevención de fraude, es fundamental no descuidar el cumplimiento normativo. Siempre verifica si el uso de un producto podría exponer a tu empresa a riesgos de incumplimiento.

En SEON, contamos con la certificación ISO 27001 y cumplimos con los requisitos de GDPR y SCA.

Tendencias en fraude de préstamos en línea para 2025

Según Allied Market Research, se estima que el mercado global de préstamos digitales alcanzará los $71.8 mil millones para 2032. Este crecimiento ha sido impulsado por la revolución digital y los cambios en los patrones de financiamiento para pequeñas y medianas empresas (PYMEs) durante la pandemia de COVID-19.

A medida que el mercado de préstamos en línea evoluciona, también lo hacen las estrategias de fraude. Algunas de las tendencias más relevantes incluyen:

El fraude de identidad sintética sigue en aumento

De acuerdo con la Reserva Federal de EE.UU., el fraude de identidad sintética es el tipo de fraude financiero de más rápido crecimiento en el país, generando pérdidas multimillonarias anuales. Este fenómeno es especialmente problemático en mercados que dependen de datos estáticos de identidad, como números de seguridad social.

El fraude en préstamos respaldados por el gobierno persistirá

El fraude en préstamos comerciales respaldados por el gobierno se intensificó tras la emisión masiva de créditos de emergencia durante la crisis de COVID-19. La incertidumbre económica en muchos países sugiere que este riesgo continuará en los próximos años.

El onboarding digital debe evolucionar

Los deepfakes, filtraciones masivas de datos y ataques a sistemas biométricos han demostrado que los estafadores adoptan constantemente nuevas tecnologías para vulnerar los controles de KYC. Para mantenerse a la vanguardia, las plataformas de préstamos deben modernizar sus procesos de verificación.

Prevención del fraude en préstamos con SEON

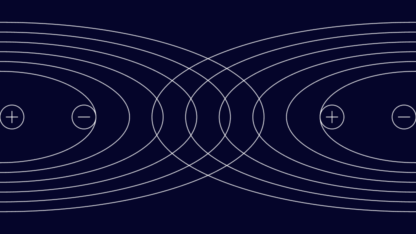

La solución integral de detección de fraude de SEON combina análisis de huella digital, inteligencia de dispositivos, machine learning y scoring de riesgo personalizable para detectar y prevenir fraudes en tiempo real.

- Evaluación de comportamientos digitales y actividad en dispositivos para identificar patrones sospechosos.

- Machine learning adaptativo que mejora la precisión de detección ante amenazas emergentes.

- Scoring de riesgo configurable para equilibrar seguridad y experiencia del usuario.

- Monitoreo en tiempo real para detectar acciones fraudulentas de manera inmediata.

Con SEON, los prestamistas pueden mitigar riesgos de fraude proactivamente, proteger su negocio y mejorar la eficiencia en el proceso de otorgamiento de crédito.

Descubre cómo los datos alternativos mejoran la precisión crediticia y reducen riesgos.

Descarga la guía gratuita ahora

Fuentes:

- GDS Link: How Banks & Credit Unions Need to Treat Fraud Management in 2022

- Credit Connect: Bank account and loan fraud soars in pandemic

- Banking Exchange: COVID-19 and Synthetic Identity Fraud: The Importance of Lenders Mitigating Risks

- BusinessWire: Federal Reserve Releases Synthetic Identity Fraud Mitigation Toolkit to Educate, Fight Fraud

- CoreLogic: Mortgage Fraud Trends Report

- PR Newswire: The Digital Lending Market is expected to register a CAGR of approximately 11.9% during the forecast period (2020 – 2025)

- Financial Times: Small UK businesses consider insolvency to escape state Covid loans

Preguntas frecuentes

Los solicitantes de préstamos con intenciones maliciosas son detectados mediante una combinación de evaluación de riesgo automatizada basada en datos y revisión manual realizada por profesionales capacitados en gestión de riesgos. El software identifica anomalías evidentes en las solicitudes de préstamos en línea, como discrepancias entre la geolocalización de la IP y la dirección del solicitante. Luego, el equipo humano de evaluación de riesgos toma la decisión final sobre la aprobación del préstamo, a menudo con un seguimiento que puede incluir una llamada telefónica o la solicitud de información adicional.

Dependiendo del tipo, la jurisdicción y la magnitud del fraude, en EE.UU., el fraude en préstamos puede conllevar una pena de prisión de hasta 30 años y multas de hasta $1 millón.

La plataforma de prevención de fraude de SEON va más allá del análisis de huella digital al examinar datos de dispositivos, ubicación y comportamiento. Este enfoque permite detectar dispositivos sospechosos (como emuladores y VPNs), identificar usuarios que comparten dispositivos vinculados a actividades fraudulentas y monitorear el comportamiento del usuario a lo largo del tiempo para detectar anomalías. Además, el sistema de SEON puede ajustar los puntajes de riesgo según campos predeterminados y personalizados, utilizando machine learning de caja blanca para mejorar la detección de fraudes.