¿Qué es la devolución de cargos?

La devolución de cargos es cuando un comerciante solicita el repago de una devolución. Tras una investigación, la solicitud de recuperación de un cargo se aprueba o se rechaza.

Cuando un comerciante cree que la solicitud de un consumidor es incorrecta, injusta o fraudulenta, y podría constituir un abuso de devoluciones de cargo, es posible que intente recuperar dicho cargo.

En términos simples, una devolución de cargos se da cuando el emisor de una tarjeta, actuando a nombre del consumidor, solicita al comerciante por la devolución del dinero de una transacción disputada o fraudulenta. Esta medida existe como red de seguridad para proteger a los consumidores, pero puede ser abusada a través del fraude amistoso, las estafas y más. De hecho, datos de la industria estiman que el 61% de todas las devoluciones en Estados Unidos serán casos de fraude amistoso para 2023.

Y el fraude de contracargo en general es, por mucho, uno de los mayores puntos de dolor para los comerciantes en el siglo XXI.

Aunque los comerciantes están ansiosos por mantener contentos a los compradores y asegurar sus ganancias, es entendible querer rechazar solicitudes que toman ventaja injusta o desproporcionada del sistema.

Aquí es cuando entra en escena la recuperación de cargos.

La proactividad da frutos. Profundizamos en el problema del fraude de contracargos, por qué se suscita y qué deberías hacer para resolverlo.

Conoce más

¿Cómo funciona la devolución de cargos?

Para la recuperación, un comerciante responde a la solicitud con evidencia que tanto los bienes o servicios adquiridos eran satisfactorios y que fueron entregados según lo prometido al cliente, con la esperanza de demostrar que el comerciante procedió de forma correcta y por tanto la solicitud de contracargo no es legítima.

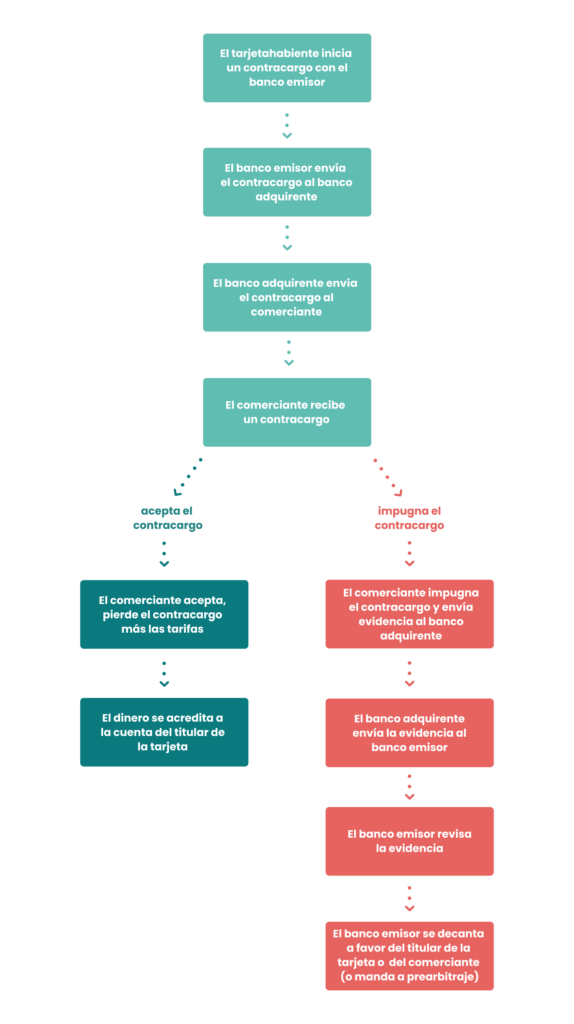

- Después de un cargo, el tarjetahabiente levanta una solicitud de contracargo con el banco emisor de la tarjeta.

- El banco emisor envía una solicitud al banco adquirente.

- El banco adquirente informa al comerciante, y solicita la devolución del dinero.

- Entonces el comerciante puede…

- aceptar la devolución, reembolsar el dinero además de pagar las tarifas. Esto termina el proceso, O

- disputar esta devolución.

- Si el comerciante no está de acuerdo y decide intentar una devolución de cargo, entonces necesita:

- Recolectar cualquier evidencia que respalde su declaración de que…

- el pedido fue legítimo

- no había razón para la sospecha de fraude o credenciales robadas

- el artículo era igual al descrito y lo que se esperaba

- el artículo se envió

- el artículo se entregó al comprador

- Enviar toda esta evidencia al banco adquirente

- Recolectar cualquier evidencia que respalde su declaración de que…

- El banco adquirente envía la evidencia al banco emisor de la tarjeta.

- El banco alcanza un veredicto, el cual puede ser:

- En favor del tarjetahabiente, por lo que el comercio debe pagar.

- En favor del comerciante, por lo que el tarjetahabiente no recibe el dinero.

- No claro, y enviado a arbitraje/segundo contracargo.

Las garantías de recuperación son ofrecidas para pagos con distintos tipos de tarjetas, lo que incluye las conocidas tarjetas de crédito como American Express, Visa y Mastercard, las tarjetas de débito de estas mismas marcas, así como ciertos tipos de tarjetas de prepago, específicamente las de Visa y Mastercard.

Las billeteras digitales como PayPal a veces cuentan con procesos similares, aunque no son tan claros como los anteriores.

¿Quién abusa de estas devoluciones?

Los clientes legítimos pueden abusar accidentalmente de las devoluciones de cargo (fraude amistoso) o compradores oportunistas pueden tomar ventaja de ellos (fraude de primera parte).

Naturalmente, estas devoluciones también pueden ser provocadas por un error del comerciante, pero normalmente no son disputados y a menudo nunca son presentados, ya que el comerciante se arregla directamente con el consumidor.

Las recuperaciones de contracargo también pueden ser el resultado de actividad maliciosa de estafadores o grupos de estafadores (cuando los datos de la tarjeta son robados, por ejemplo). Aunque esto afecta negativamente al comerciante, esto no constituye ningún tipo de abuso de devoluciones, sin embargo, los comerciantes deben empeñarse en prevenirlo para evitar cargar con la responsabilidad.

Dependiendo de cómo y por qué se presenta una solicitud de devolución de cargo, existen varias cosas que el comerciante puede y no puede hacer para disputarlo, o mejor dicho, cuenta con distintas estrategias que podrían funcionar.

El punto de venta más común de los servicios de recuperación es su promesa de ponerle fin al fraude de contracargos y al fraude INR (artículo no recibido por sus siglas en inglés). Algunos aseguran que también ayudan con cancelaciones, reclamaciones de artículos no recibidos y errores de procesamiento, cada uno con distinta oferta de niveles de garantía.

¿Qué tan grave su abuso?

Una solicitud de contracargo exitosa es más que un simple reembolso. Se estima que cada caso cuesta a los comercios entre 2.40 y 3.60 veces más del monto de la transacción en disputa.

El emisor de tarjetas Mastercard proyectó que el volumen de contracargos globalmente en 2021 alcanzaría la sorprendente cifra de 615 millones de dólares.

Aunque algunos estimados de pérdida total son menores, el mensaje es claro respecto a que hay mucho más en juego que una simple pérdida monetaria. Los comerciantes deben recordar que el abuso de contracargos le cuesta a los negocios mucho más que el precio del artículo reembolsado.

Algunas de las consecuencias adicionales incluyen:

- la tarifa por devolución de cargo impuesta por el banco por gestionar la disputa

- pérdida de inventario

- tasa de devolución de cargo más alta, lo que puede afectar tu relación comercial con las redes de pago

- mayores tarifas y suspensiones

- tiempo y esfuerzo en lidiar con los contracargos

- daños a la moral de los empleados

¿Qué se necesita para una recuperación?

Los requisitos de recuperación de cargos incluyen la mayor cantidad de detalles, evidencias y documentación posibles para que el comerciante pueda probar que hizo todo según lo establecido y entregó el producto o servicio descrito sin inconvenientes.

Los documentos y herramientas que ayudan a la disputa de contracargos incluyen:

- todas las comunicaciones con el cliente

- facturas y recibos de pago

- prueba del envío y prueba de la entrega, de ser posible firmada

- historial de pagos del cliente (si tiene una cuenta de comprador contigo)

- toda la información que tengas respecto a la sesión de compra del cliente, lo que incluye la dirección IP, el tipo de dispositivo, el tiempo transcurrido desde el inicio de sesión hasta la compra, etc.

- cualquier perfil que tengas del comprador, lo que incluye los resultados de la huella digital de SEON

- una carta desglosando el incidente en términos simples y concisos, y defendiendo tu punto ante el contracargo de la manera más objetiva posible

- cualquier documentación adicional y evidencia relacionada con el caso. Este punto es sumamente amplio y depende de la razón que reclama el consumidor.

Por ejemplo, si el tarjetahabiente dice que se le hizo un cobro por un artículo que nunca compró o recibió, podrías echar un vistazo a sus redes sociales para ver si el receptor y el titular de la tarjeta están conectados de alguna forma. Si lo están, podría tratarse de un intento por estafarte en conjunto. Conserva los registros de esta evidencia e inclúyelas en tu informe.

¿Qué son los servicios de recuperación de cargos?

Las compañías de recuperación de cargos brindan ayuda a aquellos en el sector del ecommerce que buscan enviar reclamaciones de disputa de devoluciones por cargo.

Estos ofrecen una plataforma digital que ayuda a simplificar el proceso con herramientas para que puedas preparar y enviar tu recuperación, o bien se encargan de preparar y presentar la disputa a tu nombre.

El software y herramientas de gestión contracargos prometen ayudar en la recolección y envío de toda la documentación necesaria para realizar tu reclamación de recuperación de contracargo. Esto incluye listas de comprobación, líneas de contacto directas con los bancos emisores, plantillas de cartas de resolución, reconocimiento y más.

Un servicio relacionado que podrías encontrar anunciado es el modelo de garantía de devolución de cargo. Esta parece una propuesta atractiva: El proveedor de prevención del fraude está tan seguro de su trabajo que promete pagar a tu nombre cualquier devolución de cargo que llegue a ocurrir.

Sin embargo, considera lo que esto significa para tus clientes. Ya que estos proveedores están tan enfocados en minimizar toda instancia de contracargos, es probable que sean demasiado cautelosos, lo que significa que posiblemente rechacen pagos y usuarios de forma muy estricta, con el riesgo de irritar a tus compradores legítimos debido a falsos positivos o falsos rechazos.

No obstante, este modelo puede funcionar para ciertos comerciantes según su tamaño, su apetito de riesgo y su sector.

Estrategias de prevención de devoluciones de cargo

Aunque los intentos de recuperación este tipo de cargos pueden funcionar, el método más eficiente y asequible es tratar de prevenir que se den estos en primer lugar, especialmente cuando hacer esto involucra proteger tu tienda en línea de otros tipos de fraude.

Muchos comercios han aceptado las devoluciones de cargos como parte de su operación en línea, y algo con lo que deben lidiar caso por caso cuando se suscitan.

De hecho, la mayoría de los comercios eligen el camino más arriesgado cuando se trata de los límites de contracargos en su localidad, para poder maximizar sus ganancias. La idea es que sufrirán más devoluciones de este estilo para no perder ventas.

Pero esto se trata de una dicotomía falsa. Las estrategias de prevención de contracargos pueden ser muy útiles para prevenir la necesidad de lidiar con los tediosos procedimientos de garantía que toman tiempo y recursos sin garantía de éxito, así como los contracargos como tal.

De hecho, según los estimados de Mastercard del 2020, aproximadamente una de cada 4 disputas de contracargos podrían haber sido prevenidas simplemente si los comerciantes hubieran sido más claros con el cargo a la tarjeta de pago.

Algunos pasos anti contracargos que los comercios pueden poner en práctica a un costo casi nulo incluyen:

- tener al equipo de servicio al cliente disponible para que los compradores puedan contactarlo con cualquier solicitud (y así evitar tener que recurrir a su banco)

- ser exhaustivo con las descripciones de tus productos y servicios

- únicamente realizar el cobro a la tarjeta de pago tras efectuar el envío

- utilizar la autenticación reforzada del cliente (SCA)

- ser activamente cortés y responsivo con los clientes

- asegurarte de que tus cobros sean reconocibles en los estados de cuenta

- conservar un registro de todas las acciones, incluyendo envíos, pedidos, etc.

A partir de ahí, uno puede pasar al siguiente nivel de prevención. Por ejemplo, al hacer uso de un servicio de verificación de dirección del emisor de la tarjeta, únicamente hacer envíos a direcciones que coincidan con la dirección del titular de la tarjeta, rechazar órdenes de localidades de alto riesgo o incluso implementar soluciones más sofisticadas.

Ser proactivo y vigilante ante posibles casos es una obviedad una vez que conoces los potenciales beneficios.

Uno de los clientes de SEON, un proveedor de VPN, vio una reducción del 91% en sus contracargos dentro de los primeros 30 días tras implementar la plataforma de prevención del fraude.

Otro estudio de caso involucra a un intercambio de criptomonedas que redujo a cero sus contracargos en doce meses, así como disminuyó el tiempo requerido para las revisiones manuales a tan solo un minuto cada una.

A través de técnicas como el enriquecimiento de datos, verificaciones BIN, huella digital del dispositivo, análisis del comportamiento, machine learning y puntuación de riesgo, un negocio de ecommerce puede prevenir instancias de fraude, incluyendo estas devoluciones, en primer lugar.

Fuentes

- The Paypers: What is the relationship between chargebacks and SCA? It’s complicated

- Mastercard: Mastercard Delivers Greater Transparency in Digital Banking Applications

- Chargebacks911: Chargeback Stats

Términos relacionados

Artículos relacionados