La red de control de delitos financieros (FinCEN) recibió 4.6 millones de Reportes de Actividad Sospechosa (SARs) en 2023, lo que equivale a un promedio de más de 12,600 reportes al día. Esto resalta la creciente necesidad de realizar verificaciones efectivas contra el lavado de dinero (AML) para identificar y señalar posibles delitos financieros.

En este contexto, la 6ª Directiva Contra el Lavado de Dinero (6AMLD), introducida en 2020, define 22 delitos, incluidos los relacionados con activos digitales e impuestos, y ha influido significativamente en las leyes globales contra el lavado de dinero. Para cumplir con estas normativas y mitigar riesgos, se exige que las instituciones financieras y las empresas implementen medidas tecnológicas robustas, como software de seguridad en capas y procesos de verificación AML.

Exploremos las prácticas actuales en el entorno AML.

¿Qué es la verificación AML?

La verificación AML, o chequeo AML, es un protocolo de recolección y análisis de datos que las instituciones financieras deben seguir para realizar transacciones. En la práctica, es un proceso de revisión de antecedentes que se lleva a cabo durante la incorporación de clientes y a lo largo de su ciclo de vida, con el objetivo de cumplir con las expectativas existentes para los reportes de actividades sospechosas (SAR).

Este proceso asegura el cumplimiento de leyes contra el terrorismo, como la Ley de Secreto Bancario en los EE. UU., la 6ª Directiva Europea contra el Lavado de Dinero (6AMLD) y otros mandatos diseñados para proteger la economía global.

Los chequeos AML suelen coincidir con los datos recopilados en el proceso de verificación KYC, aunque la verificación AML generalmente considera información adicional. Mientras que las verificaciones KYC son obligatorias para entidades financieras y otros sectores, la verificación AML incorpora estrategias basadas en datos más amplias para abordar específicamente los riesgos de lavado de dinero.

¿Cómo funciona la verificación AML?

Para cumplir con los mandatos internacionales, las instituciones financieras deben validar el nombre, fecha de nacimiento y dirección del titular de la cuenta. Según la legislación, estos datos son suficientes para generar confianza en el perfil de un cliente y evaluar posibles riesgos. La institución analiza esta información personal y verifica que el individuo o entidad no esté incluido en listas de sanciones, listas negras o listas PEP.

Sin embargo, determinar al beneficiario real de una entidad comercial puede ser más complicado. Las operaciones de lavado de dinero a menudo ocultan la verdadera propiedad de cuentas comerciales para utilizarlas como cuentas de paso.

La denegación plausible es otra táctica utilizada para ocultar transacciones. En algunos casos, actores malintencionados dentro de una empresa pueden permitir actividades delictivas a cambio de ganancias económicas. Cuando se exige rendición de cuentas, estas empresas suelen aprovechar la confusión generada al desplazar la responsabilidad para evadir su culpabilidad.

Para abordar esto, el Artículo 7 de la 6ª Directiva Contra el Lavado de Dinero (6AMLD) asigna responsabilidad penal explícita a situaciones donde una “falta de supervisión o control” permita la comisión de un acto delictivo. Anteriormente, las definiciones vagas de responsabilidad dificultaban las acciones legales, pero la ley ahora exige que un profesional responsable, si no el propietario beneficiario, sea considerado culpable.

¿Por qué es importante la verificación AML?

Con la adopción de los protocolos de la 6ª Directiva Contra el Lavado de Dinero (6AMLD), la verificación AML se ha convertido en una prioridad aún mayor para las instituciones financieras. El beneficio más evidente es formar parte del esfuerzo global para reducir el poder financiero de las organizaciones criminales y el terrorismo en todo el mundo, lo cual es un logro valioso por sí mismo. Sin embargo, evitar multas también es crucial para estas empresas.

Para la mayoría de las empresas, la amenaza de multas masivas es un fuerte incentivo para mantener un cumplimiento estricto. Por ejemplo, en el caso de las empresas de la UE sujetas a los mandatos de la 6AMLD, los castigos para los infractores se endurecieron significativamente en comparación con la 5AMLD, con una multa mínima de €5 millones (aproximadamente $4.8 millones) y hasta cuatro años de prisión para la parte responsable.

Además, las entidades que reincidan o cometan infracciones graves pueden enfrentarse a sanciones adicionales, tales como:

- Negación de beneficios gubernamentales, como subsidios y fondos públicos.

- Suspensión temporal o permanente de todas las actividades comerciales.

- Supervisión judicial.

- Clausura de instalaciones físicas por orden judicial.

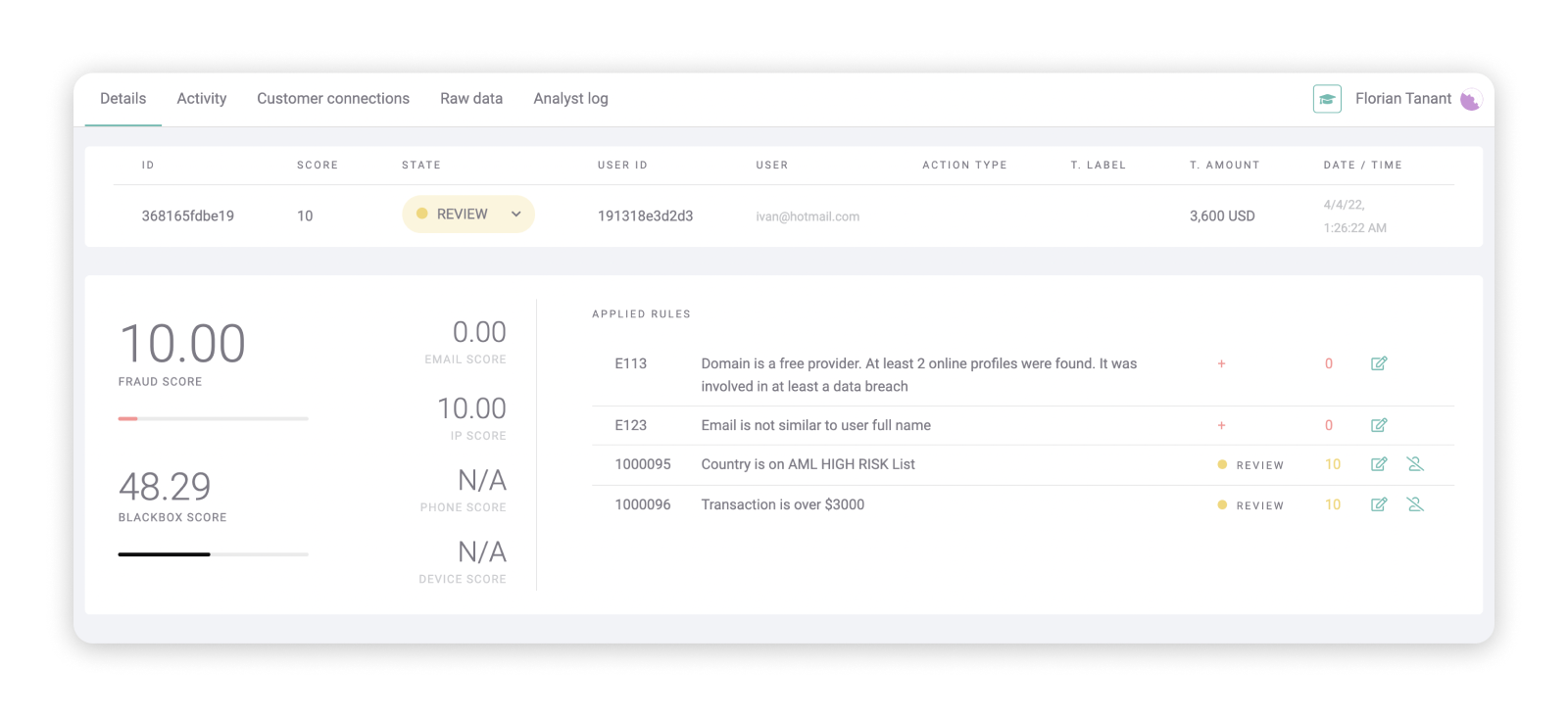

El motor de reglas AML de SEON detecta actividades sospechosas de manera eficiente, combinando monitoreo basado en reglas con aprendizaje automático para mantener tu negocio un paso adelante de los riesgos.

Aprende más

¿Qué documentación se requiere para una verificación AML?

Para obtener una verificación AML válida, FinCEN también proporciona una lista de formas aceptables de identificación. Estas suelen coincidir con los requisitos de cumplimiento KYC e incluyen:

- Una identificación oficial con fotografía que indique el nombre completo y la nacionalidad, como un pasaporte o licencia de conducir.

- Un documento que compruebe la dirección del individuo, como una factura de servicios públicos o correspondencia de organizaciones gubernamentales.

- Contacto directo con el beneficiario real.

- Información sobre el origen de los fondos, incluidos registros financieros de otras instituciones.

- Actualizaciones regulares de los documentos anteriores (sujetas a la legislación aplicable localmente).

La validez de los documentos anteriores se confirmará mediante software de verificación de identidad (herramientas IDV). A discreción de la entidad financiera, se pueden aceptar fotocopias de los documentos, siempre que se acompañen de una evaluación de riesgos durante el proceso de incorporación. La institución también verificará la identidad del beneficiario cruzando su información con listas de sanciones, listas PEP y otras listas negras aplicables.

En la captura de pantalla anterior, SEON se utiliza para supervisar transacciones potencialmente relacionadas con el lavado de dinero.

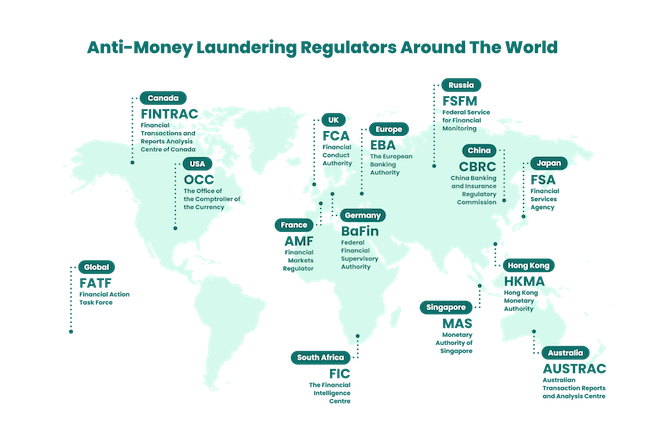

¿Quién debe cumplir con las regulaciones AML?

Las regulaciones contra el lavado de dinero (AML) buscan proteger la economía global del terrorismo, la corrupción, el crimen transfronterizo y otras actividades ilícitas. Cualquier organización que pueda facilitar directa o indirectamente estas actividades está obligada a cumplir con estos mandatos. Aunque el cumplimiento AML es obligatorio en la banca, su alcance se extiende a industrias como iGaming, fintech y comercio de artículos de alto valor, dependiendo del país.

Sectores clave sujetos a la verificación AML

A nivel mundial, las instituciones financieras son las principales entidades que deben realizar chequeos AML. Sin embargo, las regulaciones AML ahora se aplican a sectores donde los fondos ocultos son comunes, como bienes raíces de lujo, colecciones de arte y juegos de azar. Por ejemplo, las empresas fantasma a menudo se usan para adquirir propiedades de alto valor, lo que hace que estas transacciones estén sujetas a escrutinio AML.

Industrias comúnmente obligadas a cumplir con las regulaciones AML incluyen:

- Corredores de propiedades o negocios: Empresas dedicadas a la compra o venta de propiedades o negocios.

- Comerciantes de artículos de alto valor: Negocios que comercian arte, antigüedades y otros bienes de alto valor.

- Gestores financieros: Empresas que administran dinero, valores u otros activos en nombre de clientes.

- Juegos de azar e iGaming: Negocios de apuestas en línea y físicas.

- Servicios bancarios: Firmas que abren o gestionan cuentas bancarias o manejan fondos de clientes.

- Gestión de fideicomisos y fondos: Compañías que crean o administran fideicomisos, fondos o fundaciones.

Cumplimiento AML en América Latina

El cumplimiento contra el lavado de dinero (AML) en América Latina sigue siendo una prioridad clave para combatir el crimen financiero. Países como México y Colombia han fortalecido sus leyes para alinearse con estándares internacionales, enfocándose en sectores como instituciones financieras, bienes raíces, comercio de lujo y casinos.

Las plataformas de criptomonedas también están bajo mayor regulación debido a su creciente uso. Autoridades en la región supervisan de cerca las actividades sospechosas y grandes transacciones para garantizar la transparencia y proteger el sistema financiero. LATAM busca equilibrar el crecimiento económico con medidas efectivas contra el lavado de dinero.

¿Cómo puede ayudar SEON?

Cumplir con las regulaciones AML es una de las principales áreas donde SEON puede marcar la diferencia. Los mandatos internacionales de AML definen un proceso de cumplimiento como aquel que incluye una solución de seguridad con software AML para garantizar la validez de los nuevos clientes.

Más del 80% de los clientes de SEON están bajo jurisdicciones con mandatos AML, y los ayudamos a cumplir tanto con las normativas como con sus objetivos de retorno de inversión (ROI) al ofrecer soluciones flexibles para mitigar riesgos.

Proveemos herramientas para realizar evaluaciones de riesgo AML, incluyendo la verificación de nombres y sus variaciones en listas relacionadas con AML, como PEPs, RCAs, listas de vigilancia, listas de fugitivos, listas de sanciones, entre otras. La API AML de SEON puede usarse de manera independiente o como parte de nuestra plataforma de prevención de fraudes.

Nuestra evaluación integral de riesgos se basa en datos en tiempo real procesados por algoritmos de aprendizaje automático, lo que permite escalar posibles actores malintencionados para un análisis más profundo y aprobar a clientes legítimos con el menor nivel de fricción.

Durante los chequeos AML, SEON permite a los equipos de fraude hacer lo siguiente:

- Identificar identidades sintéticas o falsificadas.

- Determinar quién representa un riesgo bajo las normativas AML.

- Detectar y monitorear de cerca a PEPs y sus familiares.

- Identificar conexiones sospechosas con otras cuentas marcadas.

- Reconocer patrones en usuarios sospechosos.

- Realizar monitoreo de transacciones.

- Verificar identidades sin los costos y fricciones de MFA u otros métodos de autenticación.

- Evaluar la validez de la ubicación proporcionada, analizando datos como puntuaciones de fraude IP o el uso de servicios de privacidad como VPN.

- Obtener datos para reportes de actividades sospechosas (SARs).

- Consultar bases de datos específicas de AML para identificar alertas.

En otras palabras, implementar SEON facilita el cumplimiento AML tanto en la incorporación digital de clientes como durante todo su ciclo de vida, monitoreando constantemente señales de actividades indebidas.

El entorno más seguro para que una institución financiera opere es aquel libre de lavado de dinero. Sin embargo, crear ese espacio requiere esfuerzo. Con SEON, este trabajo se agiliza considerablemente, ahorrando tiempo y costos operativos, mientras se mejora la prevención y mitigación de fraudes.

Descubre cómo combinar información sobre fraude con flujos de trabajo AML mejora el cumplimiento, acelera las investigaciones y reduce costos en nuestra guía.

Leer aquí

Preguntas frecuentes

Un propietario beneficiario se define como una entidad única que posee o controla un interés en una entidad legal o comercial, como una empresa, propiedad o valor. Más comúnmente, identificar al propietario beneficiario responde a la pregunta: “¿De quién es realmente este dinero?”. Esta designación de propiedad se establece para garantizar la responsabilidad legal en cuanto a la conducta de esa entidad en la economía en general.

Cuando el software de monitoreo de transacciones detecta datos sospechosos, la información se compila en un reporte llamado SAR, o Reporte de Actividad Sospechosa. Este informe se formatea de manera específica para que analistas financieros y reguladores puedan revisarlo.

La forma más sencilla de presentar un SAR es a través de un sistema en línea gratuito, como el BSA E-Filing System en los Estados Unidos o el sitio web de la NCA en el Reino Unido. Algunos programas de monitoreo de transacciones también incluyen una función para presentarlos automáticamente.

Fuentes

- GOV.UK: Who needs to register for money laundering supervision

- Willkie Compliance: Who is Subject to US AML Laws?

- FinCEN: Frequently Asked Questions Regarding Customer Due Diligence Requirements for Financial Institutions