Atrapar a los delincuentes en el acto de probar las tarjetas puede ser beneficioso en la lucha contra el fraude.

¿Qué son las pruebas de tarjetas?

La prueba de tarjetas es cuando un estafador comprueba si una tarjeta de crédito robada sigue activa («viva») antes de pasar a utilizarla, así como si le quedan fondos.

La prueba consiste en llevar a cabo una actividad con la tarjeta con menos probabilidades de ser señalada como sospechosa, y a menudo se realiza con largas listas de credenciales de tarjetas adquiridas ilegalmente, para separar las que sirven de las que no.

Las pruebas con tarjetas pueden realizarse con tarjetas bancarias robadas físicamente, con reproducciones físicas de tarjetas procedentes del scraping, con información de tarjetas generada, así como con credenciales de tarjetas de crédito robadas, también conocidas como tarjetas fullz.

¿Cómo funcionan las pruebas de tarjetas?

Hay dos métodos principales utilizados por los delincuentes para realizar pruebas con tarjetas: empujar a través de pequeños pagos y realizar autorizaciones.

Pagos pequeños

El estafador intenta utilizar una tarjeta para realizar un pequeño pago. La aceptación del pago le mostrará si la tarjeta está activa, pero también es probable que llame la atención del titular legítimo de la tarjeta, ya que aparecerá en su estado de cuenta.

Incluso los pagos rechazados pueden devolver ocasionalmente información útil sobre la causa del rechazo, lo que ayudará al estafador a engañar al sistema en sus próximos intentos.

Ventajas del método: es fácil encontrar lugares donde utilizarlo; los rechazos pueden ayudar a los delincuentes.

Riesgos del método: mayor probabilidad de ser descubierto.

Autorizaciones

A diferencia de los pagos, las autorizaciones son una consulta enviada a través del procesador de pagos al emisor como primer paso de un pago, preguntando si el cliente tiene los fondos para cubrir la transacción. Estas autorizaciones tardan mucho más en aparecer en los extractos de las tarjetas, lo que da al estafador más tiempo para utilizar la tarjeta activa.

Ventajas del método: es poco probable que el titular de la tarjeta se entere; método más sutil.

Riesgos del método: los métodos antifraude avanzados seguirán detectándolos.

En este punto, el propietario legítimo de la tarjeta podría darse cuenta y ponerse en contacto con el emisor de ella. Esto es una mala noticia para el delincuente, pero también es desafortunado para el comerciante, que se enfrentará a solicitudes de contracargos, cuya resolución requiere tiempo y a menudo dinero, además de afectar a su tasa de devolución de cargos, que puede ser catastrófica.

Se calcula que cada caso cuesta a los comerciantes hasta 3,60 veces el dinero perdido en esa transacción.

Otra cosa de la que se cuidan los estafadores que prueban las tarjetas de débito y crédito robadas es de provocar demasiados rechazos en cada tarjeta. Dependiendo del emisor, esto puede llevar a que la tarjeta se congele automáticamente, lo que significa que ya no se puede utilizar.

Las pruebas de tarjetas pueden hacerse en las tarjetas de crédito, así como en las de débito, las de prepago y las de regalo, normalmente en entornos de tarjeta no presente. De hecho, se prevé que el fraude con tarjetas no presentes (CNP) cause pérdidas de 34.660 millones de dólares a la economía cada año.

¿Para qué se utilizan las pruebas de tarjetas?

Las pruebas de tarjetas se realizan para ver si las tarjetas y/o credenciales robadas (fullz) siguen activas. A partir de ahí, los estafadores:

- Revenden las tarjetas activas para obtener un beneficio (las tarjetas verificadas se venden por más dinero que las no verificadas);

- Las utilizan para realizar fraudes, incluidos los de devolución de cargos;

- Las utilizan para comprar tarjetas de regalo o criptomonedas;

- Las utilizan para comprar productos para el reshipping;

- Las utilizan para comprar servicios delictivos o ilegales en la dark web;

- Así como cualquier otro acto que implique pagos con tarjeta.

¿Cómo perjudica el fraude de pruebas de tarjetas al comercio electrónico?

Los estafadores tienden a dirigirse a los bienes y servicios digitales, así como a las organizaciones sin ánimo de lucro y a las páginas de donaciones y apoyo de los creadores de contenidos, principalmente porque proporcionan información instantánea sobre si la tarjeta está activa y tiene fondos disponibles.

Los comerciantes tienen mucho que perder con las pruebas de tarjetas, tanto repetitivas como puntuales:

- Pueden provocar solicitudes de devolución de cargos y, por lo tanto, puede afectar la tasa de devoluciones de cargos, lo que en última instancia puede llevar incluso a ser prohibido como comerciante.

- El comerciante puede ser marcado como de alto riesgo, viéndose así obligado a pagar tasas más altas a los procesadores de pago.

- El éxito de las pruebas indica a los delincuentes que los protocolos antifraude son bajos, lo que abre la caja de Pandora de los posteriores ataques de fraude.

- Costes adicionales: tasas de disputa, tasas de intercambio, horas de trabajo empleadas, tasas de resolución.

- Caída de la moral de los empleados, así como daños a la reputación.

Por supuesto, las pruebas de tarjetas también suponen un riesgo para las pasarelas de pago, en las que los estafadores envían pedidos por correo electrónico utilizando diferentes credenciales para ver cuáles se aceptan, así como para los propios emisores de tarjetas.

Cómo detener el fraude de pruebas de tarjetas

La protección contra el fraude de pruebas de tarjetas concierne principalmente a las pasarelas de pago y a los emisores de tarjetas. Sin embargo, los comerciantes también tienen interés en prevenir este tipo de fraude, principalmente por sus efectos en su tasa de devolución de cargos.

Además, identificar las pruebas a tiempo es beneficioso para todos, excepto para el mundo de la delincuencia, ya que evita que los estafadores utilicen luego las credenciales para transacciones y esquemas más grandes en perjuicio de varias partes interesadas, así como de la economía en general.

En general, cuanta más información sobre el cliente se tenga, más fácil será averiguar sus intenciones. Las tecnologías y herramientas que permiten a las organizaciones prevenir y mitigar las pruebas con tarjetas son:

- Enriquecimiento de datos

- PCI-DSS

- Análisis de huellas digitales

- Análisis de riesgos

- Protocolos SCA

- Reglas de velocidad

- Cuadros de indicadores de riesgo

La idea general es recopilar toda la información posible sobre el cliente que intenta realizar un pago, manteniendo la fricción al mínimo, para no disuadir a los consumidores legítimos.

Las plataformas antifraude examinarán varios puntos de datos adquiridos a través del enriquecimiento de datos, el dispositivo, el lienzo y la huella del navegador, considerándolos durante un período de tiempo más amplio utilizando reglas de velocidad, así como comparándolos con los datos históricos para ese negocio y tipo de transacción específicamente.

El resultado da una puntuación de riesgo global por cliente y/o transacción que puede activar protocolos de KYC, revisión manual o incluso prohibiciones absolutas, desalentando e incluso atrapando la prueba de tarjetas y otros tipos de fraude.

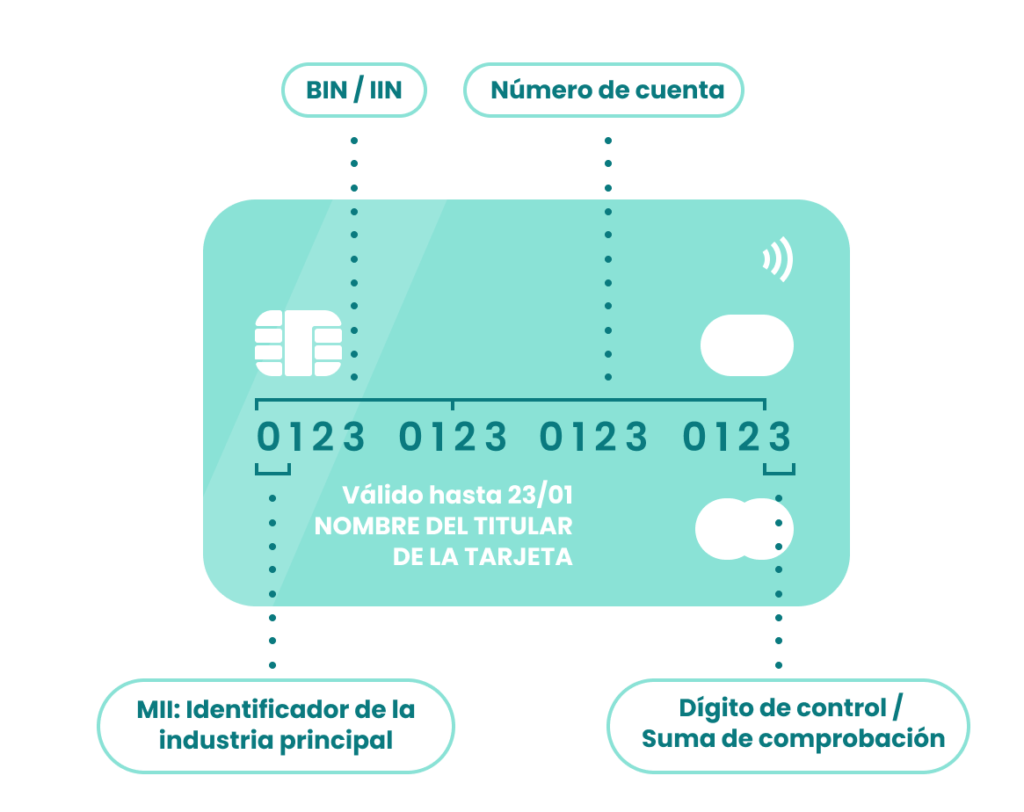

Hay muchas cosas que podemos averiguar a partir de la primera parte de un número de tarjeta de crédito, conocida como BIN, que es la misma para cada banco emisor. Introduce los primeros dígitos en el módulo de SEON que aparece a continuación para comprobarlo tú mismo:

¡Consulta BIN gratuita!

Introduce los primeros 6 u 8 dígitos de un número de tarjeta (BIN/IIN)

Texto aquí

Fuentes