El marco regulatorio de la UE conocido como PSD2 entró en vigor a finales de 2020.

Con el objetivo de agilizar la colaboración y la participación en el sector de los pagos, sigue siendo algo confuso y a menudo malinterpretado, al igual que los mandatos de cumplimiento que ha introducido.

Aquí está todo lo que necesitas saber.

¿Qué es la PSD2?

Abreviatura de la Directiva de Servicios de Pago 2, la PSD2 es un marco diseñado por la Comisión Europea para regular los pagos electrónicos y el ecosistema bancario europeo, con el fin de permitir una mejor protección del consumidor, impulsar la competencia y la innovación, y cubrir todas las bases legales en lo que respecta a los pagos dentro de la Unión Europea.

Sustituye a la anterior Directiva sobre servicios de pago, que entró en vigor el 25 de diciembre de 2007.

La segunda directiva entró plenamente en vigor el 14 de septiembre de 2019, aunque algunos plazos se prorrogaron hasta finales de 2020 para implantar la SCA (autenticación reforzada de clientes).

¿Por qué necesita una empresa cumplir con la normativa PSD2?

Según la UE, la PSD2 es necesaria por varias razones:

- Para armonizar el marco jurídico de los bancos de la UE: Al estandarizar el cumplimiento a través de las fronteras, la PSD2 pretende simplificar la normativa y reducir los costos.

- Para aumentar la transparencia y la seguridad bancaria: Se supone que un mercado bancario unificado también tiene beneficios para los consumidores. Las entidades financieras deben aumentar su transparencia, lo que ayudará a los consumidores a obtener una mejor información sobre el mercado.

- Igualar las condiciones de los proveedores de servicios de pago: Al crear una base para los proveedores de servicios de pago, la UE pretende impulsar la innovación y la competencia, y crear igualdad de oportunidades para los PSP.

¿Quienes son afectados por la normativa PSD2?

Aunque la PSD2 se ha diseñado principalmente pensando en los consumidores, varios actores se ven afectados por la directiva.

Bancos que operan en la UE

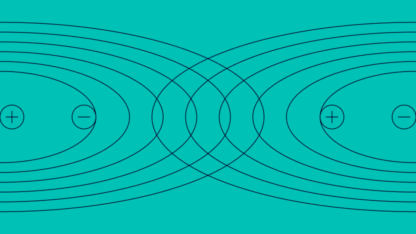

Los bancos que operan en la UE están obligados a abrir sus servicios de pago bancario a terceros. Esto forma parte de la estrategia de banca abierta diseñada para fomentar la competencia, eliminar los monopolios y permitir una mayor transparencia entre los bancos y sus clientes.

En virtud de la PSD2, las entidades financieras deben compartir la información relativa a saldos, cuentas y movimientos de fondos con las empresas a las que el consumidor haya dado acceso. También tienen que permitir los pagos realizados por terceros proveedores de servicios. Para ello, los bancos deben desplegar Servicios de Iniciación de Pagos (SIP) que sirvan de puente para los pagos entre los comercios y las cuentas de los clientes.

Proveedores de servicios de pago

La PSD2 introduce requisitos de seguridad diseñados para reducir el fraude y las actividades delictivas relacionadas con los pagos. Los proveedores de servicios de pago están obligados a aplicar la SCA, o autenticación fuerte del cliente, cuando un pagador inicia una transacción electrónica.

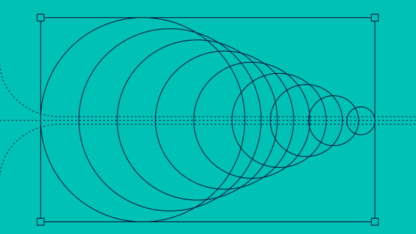

La SCA es una forma de MFA, o autenticación multifactorial, diseñada para vincular un pago a un usuario. Los pagos en línea también requieren un vínculo dinámico con el importe de la transacción y la cuenta del beneficiario.

Hay que tener en cuenta que algunos tipos de pagos están exentos, como los de bajo valor, o para las empresas que puedan demostrar que disponen de otras formas de autenticación, como un sistema de detección de fraudes.

Corredores de bolsa

En virtud de la PSD2, los bancos y las agencias de valores deben aumentar la transparencia en el cálculo de los tipos de cambio. También se les prohíbe cobrar determinadas comisiones de cambio.

Consumidores

La PSD2 abre la puerta a los proveedores de servicios de iniciación de pagos y a los proveedores de servicios de información sobre cuentas. Ambos tipos de servicios ayudan a los clientes a realizar pagos directamente a los comerciantes desde sus cuentas bancarias, y son esencialmente alternativas a los pagos con tarjeta de crédito.

La idea de estos servicios es reducir la complejidad de los pagos en línea para hacerlos más seguros.

En lo que respecta a los servicios financieros, la PSD2 también está diseñada para ayudar a los consumidores. La idea de la banca abierta es fomentar la competencia entre los servicios de terceros que pueden ofrecer productos financieros independientemente de los bancos de los clientes.

Desde su introducción, la PSD2 y la banca abierta han ayudado a los clientes a acceder a más servicios de neobancos y bancos challenger, así como a solicitudes de hipotecas, gestión de dinero y otros productos financieros.

¿A qué regiones impacta la normativa PSD2?

La PSD2 es una directiva europea. Solo afecta a los países de la Unión Europea. Desde el Brexit, por ejemplo, el Reino Unido no está obligado a cumplir la PSD2.

Sin embargo, las empresas globales pueden necesitar cumplir con la PSD2 cuando tratan con usuarios europeos.

Gestión del fraude PSD2: Requisitos y controles

A continuación se presenta una lista de requisitos y controles que tu empresa debe seguir para cumplir con los requisitos de la PSD2 y gestionar el fraude.

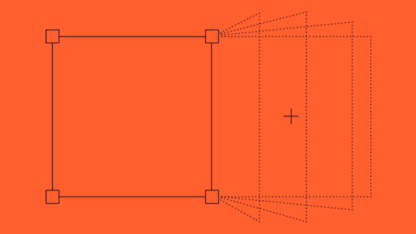

API abiertas para el acceso de terceros

La banca abierta se basa en las API abiertas, concretamente en las que permiten a los proveedores de terceros acceder a la información de las cuentas de los clientes. Una vez que el cliente concede el acceso, los proveedores de servicios de información sobre cuentas (AISP) deben poder obtener los datos adecuados mediante llamadas a la API.

Autenticación reforzada del cliente

Una parte fundamental del cumplimiento de la PSD2 es el cumplimiento de los requisitos de autenticación reforzada de clientes (SCA). Se trata de una forma de AMF que pretende vincular cada transacción a:

- Algo que el cliente posee: dispositivo, datos de la tarjeta

- Algo que el cliente conoce: contraseña, PIN, frase de paso

- Algo que el cliente es: datos biométricos como la huella digital, la identificación facial o el patrón de voz.

Mayor transparencia

En virtud de la PSD2, las empresas tienen que ofrecer la mayor transparencia posible en lo que respecta a las condiciones, los tipos de conversión de divisas y lo que hacen los productos financieros.

Resolución más rápida de reclamos

Los proveedores de servicios de pago están obligados a resolver los reclamos de manera oportuna. También deben notificar las incidencias a los organismos reguladores de la UE, por ejemplo, en caso de violación de datos o de problemas relacionados con el GDPR.

Eliminación de los recargos por tarjeta de crédito

Las empresas B2C y B2B de venta de entradas, alimentación y viajes o entregas no están autorizadas a añadir recargos por procesar los pagos con tarjeta de crédito.

Problemas de seguridad con la PSD2

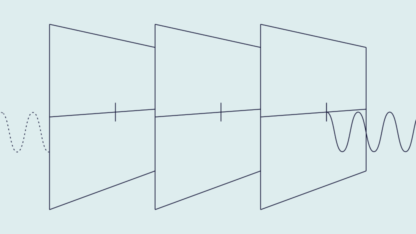

La PSD2 simplifica el complejo ecosistema bancario y de pagos, pero no está exenta de problemas. Las cuentas adquieren más valor cuando se vinculan a las API bancarias, lo que supone un incentivo para los estafadores.

También pueden surgir problemas de seguridad cuando todos los datos de los pagos son compartidos por múltiples partes. El cumplimiento del AML también es más difícil de seguir cuando toda la información se transmite de un lado a otro.

Cómo puede ayudar SEON

SEON es una potente solución de detección de fraude que supervisa a los clientes desde el momento en que aterrizan en tu sitio web hasta el momento en que inician las transacciones en línea.

Puedes utilizar SEON para extraer los datos de los usuarios con el fin de verificar sus identidades y asegurarte de que son los titulares legítimos de las tarjetas y de que están correctamente autentificados al iniciar la sesión.

En resumen, SEON te permite reducir las tasas de fraude, mejorar el cumplimiento de la prueba de identidad y cumplir con los requisitos de exención de la SCA para que los negocios en la UE sean más rápidos y rentables.

Preguntas frecuentes

La PSD2, o Directiva de Servicios de Pago 2, es una normativa de la UE diseñada para mejorar la seguridad, la transparencia y la competitividad en el mundo de los pagos y la banca europeos.

Según la PSD2, las entidades financieras deben permitir a los clientes conceder a terceros de confianza el acceso a los datos de sus cuentas para realizar pagos y acceder a productos y servicios financieros. Los proveedores de pagos deben garantizar que los titulares de las tarjetas son quienes dicen ser. Los corredores de bolsa deben ser transparentes en cuanto a los tipos de cambio. Por último, las empresas deben eliminar los cargos de las tarjetas de crédito.

Cualquier empresa que haga negocios en países de la UE o con clientes europeos debe cumplir la normativa y los controles de la PSD2.