A medida que las empresas operan en un mundo digital cada vez más interconectado, combatir el fraude se ha vuelto más urgente y complejo, afectando a todos los departamentos, desde el área legal hasta producto, marketing y atención al cliente. Hoy, luchar contra el fraude es un esfuerzo en equipo que requiere la colaboración de toda la empresa.

Con pérdidas anuales por fraude que superan los 5.13 billones de dólares a nivel mundial, las empresas ven desaparecer en promedio un cinco por ciento de sus ingresos anuales, y esto es solo el comienzo. Los ciberdelincuentes están utilizando técnicas avanzadas para explotar vulnerabilidades digitales, lo que incrementa la exposición de las empresas. Tradicionalmente, el costo del fraude se calcula con base en los gastos directos, pero su impacto en las oportunidades perdidas puede afectar de manera significativa la rentabilidad empresarial.

Enfocarse únicamente en las pérdidas financieras no refleja con precisión las consecuencias completas del fraude, que puede impactar pilares clave, como la eficiencia operativa, el cumplimiento normativo, la experiencia del cliente y la escalabilidad. Ante riesgos crecientes y una carga de costos en aumento, las empresas deben evaluar a fondo su exposición al fraude en evolución, incluyendo las amplias ramificaciones que tiene en toda su operación, para comprender realmente el costo total de las oportunidades perdidas debido al fraude.

Considerar los “costos indirectos” del fraude

Las consecuencias indirectas del fraude pueden poner en riesgo el éxito empresarial. Estos costos «suaves», que son más difíciles de cuantificar en números, exacerban y amplían la huella de costos del fraude. Resaltar el efecto dominó más significativo, más allá de las pérdidas directas, contribuye a entender el costo total real del fraude y sus implicaciones más amplias.

Ineficiencias operativas

Los casos de fraude suelen desencadenar una reacción en cadena de ineficiencias operativas, caracterizadas por revisiones manuales que consumen mucha mano de obra y son realizadas por grandes equipos de analistas de fraude. Estos procesos no solo implican costos laborales sustanciales, sino que también introducen cuellos de botella operativos. Aunque algunas soluciones en el mercado integran aprendizaje automático (ML), inteligencia artificial (IA) y automatización para agilizar los procesos de revisión y reducir la dependencia en la intervención manual, muchas empresas operan con flujos de trabajo fragmentados, donde los departamentos aislados generan brechas y debilidades.

A medida que las actividades fraudulentas aumentan en complejidad y volumen, las empresas asignan una fuerza laboral significativa para examinar transacciones, verificar identidades y marcar comportamientos sospechosos. Cada revisión manual representa un gasto de tiempo y capital humano y una demora en el procesamiento de transacciones legítimas, lo que puede afectar la experiencia del cliente e impedir los flujos de ingresos. Con los analistas atrapados en tareas repetitivas, alertas críticas podrían pasar desapercibidas o sin resolución, exponiendo vulnerabilidades y permitiendo que actividades fraudulentas persistan sin control.

Los avances en IA, ML y automatización transforman la detección y protección contra el fraude al potenciar las capacidades humanas con precisión y escalabilidad algorítmica. Al desplegar algoritmos sofisticados para analizar grandes conjuntos de datos en tiempo real, las empresas pueden identificar rápidamente patrones indicativos de comportamiento fraudulento, marcando transacciones sospechosas para una revisión adicional mientras minimizan los falsos positivos. Adoptar un enfoque integral en la detección de fraudes y fomentar la colaboración entre departamentos permite a las empresas superar las ineficiencias operativas, desbloqueando nuevos niveles de agilidad, precisión y escalabilidad en la lucha contra el fraude.

Pérdida de clientes

Equilibrar las medidas antifraude con una experiencia fluida es esencial para prevenir la deserción y mantener la lealtad de los clientes. Influenciados por experiencias de plataformas como Amazon y Netflix, los clientes esperan que las empresas detecten posibles fraudes antes de que ellos lo noten. Los controles de fraude prolongados en transacciones aumentan la incomodidad y pueden elevar la insatisfacción. Tras una violación de datos, la rotación de clientes puede aumentar hasta un 7%.

En el comercio moderno, la experiencia del cliente es clave, y cada fricción aumenta la posibilidad de abandono. Procesos de verificación largos y aprobaciones retrasadas crean una experiencia negativa y erosionan la confianza en la empresa. Una respuesta rápida y proactiva con tecnología avanzada ayuda a mitigar amenazas y proteger las transacciones, evitando cargas innecesarias para el cliente y protegiendo la reputación de la marca.

Costos asociados con el cumplimiento

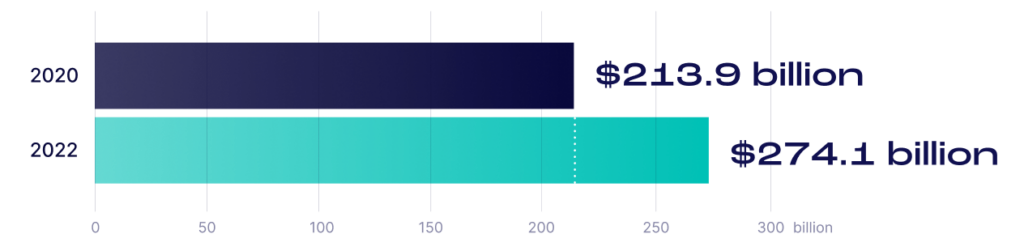

costos de cumplimiento globales de los bancos para combatir el lavado de dinero (fuente gisreportsonline)

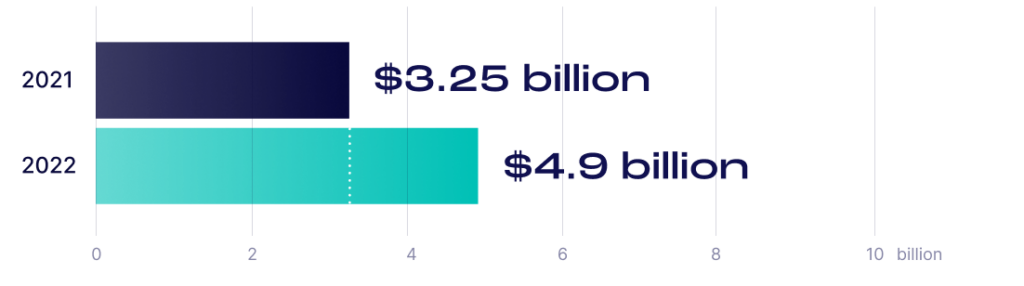

multas globales por fallas de cumplimiento de los bancos (fuente financial times)

Los costos de cumplimiento en fraudes y anti-lavado de dinero han aumentado debido a nuevas regulaciones, crímenes financieros en evolución y la necesidad de mejorar el monitoreo. En 2022, el gasto global en cumplimiento de delitos financieros alcanzó los 274 mil millones de dólares. Las empresas enfrentan mayor vulnerabilidad a actividades ilícitas vinculadas a pagos digitales, tráfico y esquemas de lavado, operando muchas veces con presupuestos ajustados y sin aumentos significativos.

Estos costos incluyen multas regulatorias, que afectan tanto los recursos financieros como la reputación. En 2023, las multas AML globales superaron los 5.8 mil millones de dólares para cripto y fintech, y 835 millones para bancos. Además de los gastos financieros, las operaciones de cumplimiento enfrentan desafíos en la presentación de informes, evaluación de riesgos y autenticación de identidad digital, lo que impacta profundamente las operaciones comerciales y requiere asignación de recursos para proteger activos y mitigar riesgos.

Perjuicio a la escalabilidad

A medida que las empresas expanden y escalan sus operaciones, el impacto del fraude en su costo total puede volverse cada vez más pronunciado, aunque a menudo pasa desapercibido hasta etapas posteriores de crecimiento. Lo que inicialmente pudo haber parecido pérdidas manejables en las primeras etapas puede escalar rápidamente a medida que la huella de la empresa se expande, abarcando una gama más completa de transacciones, clientes y complejidades operativas.

Uno de los desafíos críticos en la gestión del fraude a escala radica en la evolución de las tácticas de fraude. Lo que pudo haber sido una solución puntual viable en las etapas iniciales del desarrollo empresarial puede volverse rápidamente inadecuado frente a esquemas de fraude sofisticados y en evolución. La transición de medidas de prevención de fraude fragmentadas o sistemas heredados obsoletos a una solución más integral de detección de fraude no siempre es sencilla, ya que construir una plataforma internamente puede implicar un proceso complejo de desmantelamiento y reemplazo. Estos esfuerzos requieren una inversión financiera sustancial, así como una planificación y ejecución rigurosas para garantizar una mínima interrupción en las operaciones en curso.

Preocupación creciente entre los tomadores de decisiones

El aumento en los incidentes de fraude ha generado una notable preocupación entre los tomadores de decisiones en diversas industrias. Sin embargo, esta preocupación se ve agravada por la falta de comprensión sobre la verdadera magnitud de la exposición al riesgo. A medida que los defraudadores innovan y explotan vulnerabilidades, los tomadores de decisiones enfrentan la naturaleza escurridiza del fraude, sin estar seguros de cómo fortalecer mejor sus defensas. Esta incertidumbre destaca la necesidad crítica de que las empresas comprendan el impacto del fraude en sus flujos de ingresos.

Las estadísticas son claras: el fraude provoca pérdidas financieras sustanciales, afectando significativamente la generación de ingresos. La encuesta Global Economic Crime and Fraud de 2022 reportó pérdidas totales atribuidas al fraude por $42 mil millones. Estas cifras son un llamado de atención, subrayando la urgencia para que las empresas fortalezcan sus medidas de prevención y protejan sus resultados frente a la amenaza omnipresente del fraude.

La necesidad de mejor protección

It is no longer sufficient for businesses to react to instances of fraud as they arise; proactive measures must be taken to fortify defenses, mitigate risks preemptively and protect opportunities. This requires a concerted effort to embed fraud prevention mechanisms into every aspect of business operations. As advancements in technology enable fraudsters to commit a greater volume of fraud with unprecedented speed, fighting back with agility and precision entails harnessing the power of the same technologies: AI and machine learning algorithms.

Beyond direct financial losses, fraud inflicts a ripple effect of opportunity costs that undermine operational efficiencies, compromise compliance standards, erode customer trust, and impede scalability. To fully grasp the total cost of online fraud, businesses must acknowledge and account for these indirect consequences, which often exact a more profound toll on organizational viability and reputation.

Fuentes:

- https://www.ft.com/banks

- Fraud isn’t just a security problem, it’s a marketing problem too – Marketing Interactive

- Crowe – Fraud costs the global economy over US$5 trillion

- AccountingToday – Organizations lose 5 percent of revenue to fraud every year

- SecurityMagazine – 80% of global businesses expect a breach of customer records in the next year

- GisReports – Why anti-money laundering policies are failing

- Thomson Reuters – 2023 Cost of Compliance

- PwC’s Global Economic Crime and Fraud Survey 2022